Baustelle IT-Struktur: MiFIR kommt ein Jahr später – aber jetzt bloß nicht die Umsetzung aufschieben!

Cofinpro

Nach einem Aufschub durch die EU-Kommission um ein Jahr sollen MiFID II und die ergänzende EU-Verordnung (MiFIR) nun ab Anfang 2018 umgesetzt werden. Was die Transparenz und Stabilität der Finanzmärkte erhöhen und die Anleger besser schützen soll, stellt eine Herausforderung für Banken und Kapitalverwaltungsgesellschaften (KVG) dar. Immerhin müssen sie unter MiFIR deutlich mehr Daten als bisher zu Wertpapierkäufen und -verkäufen an die nationale Finanzaufsicht melden. Zwar sind Details noch offen, dennoch können Banken und KVGen mit der Umsetzung nicht mehr warten.

von Christoph Dzimiera, Cofinpro

Die EU-Richtlinie MiFID II (Markets in Financial Instruments Directive) und die ergänzende Verordnung MiFIR (Markets in Financial Instruments Regulation) werden ab dem dritten Januar 2018 in vollem Umfang gelten – ein Jahr später als geplant. Ihr Ziel ist, die Stabilität des europäischen Finanzsystems zu erhöhen, es effizienter und transparenter zu gestalten und die Anleger besser zu schützen. Die Verordnung MiFIR dient dabei vor allem der Verbesserung der Handelstransparenz. Sie ist als Antwort auf die Finanzkrise 2008 zu verstehen, in der sich die Intransparenz der Märkte offenbart hat.Umfangreichere Informationen über Transaktionen und Kunden

Neben den Anforderungen an Vor- und Nachhandelstransparenz sowie der Handelsplatzpflicht für clearingpflichtige Derivate und Aktien liegt der Fokus der MiFIR auf dem Transaktionsreporting. Dabei gehen die künftigen Meldepflichten an die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beziehungsweise die jeweilige nationale Aufsichtsbehörde deutlich über den Umfang der aktuellen, im Paragraf 9 Wertpapierhandelsgesetz (WpHG) definierten Meldung hinaus. Sie umfassen die Bezeichnung und Anzahl der gehandelten Wertpapiere, den Kurs, Datum und Zeitpunkt des Geschäfts, Angaben zur Identifizierung des jeweiligen Kunden sowie Daten zu den Personen und Computeralgorithmen in der Wertpapierfirma, die für die Anlageentscheidung und Ausführung der Transaktion verantwortlich sind.

Zwar scheint der Starttermin 2018 noch in ferner Zukunft zu liegen. Doch für Banken und KVGen wird es spätestens jetzt ernst.”

Denn die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) hat Anfang Oktober die sogenannten Level-3-Papiere zur Umsetzung der EU-Verordnung vorgelegt, die anhand von Beispielen beschreiben, welche Daten eines Kaufs oder Verkaufs beispielsweise von Aktien, Anleihen oder börsengehandelten Derivaten in welcher Form zu melden sind. Diese sind bis spätestens am Ende des folgenden Arbeitstags an die nationale Aufsicht zu übermitteln.

Von der Theorie in die Praxis

Die Institute sollen künftig zwischen unterschiedlichen Wegen wählen können: Entweder melden sie direkt an die Aufsicht oder indirekt über einen Dritten. In der Regel ist dies ein spezielles Transaktionsregister, genannt ARM (Approved Reporting Mechanism). Anbieter für solche Register sind zum Beispiel die Deutsche Börse in Frankfurt oder UnaVista aus Großbritannien. Leitet das Institut die Order nur weiter – und erfüllt so die Anforderungen an eine „Transmission“ – kann die Meldung auch an den Handelspartner delegiert werden.

Die praktische Umsetzung der vom angelsächsischen Markt geprägten Verordnung stellt deutsche Banken und KVGen vor erhebliche Herausforderungen – zumal einige Punkte noch offen sind. Deshalb tun die Gesellschaften gut daran, sich frühzeitig auf 2018 vorzubereiten.”

Herausforderungen für Banken

Was kommt auf die Kreditinstitute zu? Sie benötigen unter der MiFiR-Verordnung eine eindeutige Legitimation für jeden Kunden, der Wertpapiere kauft oder verkauft. Bei Privatpersonen ist dies die Nationale Identitätsnummer, die sich je nach Staatsangehörigkeit anders zusammensetzt. So kommt für deutsche Staatsangehörige eine Kombination aus dem vollständigen Namen und dem Geburtsdatum zur Anwendung, in anderen Ländern hingegen die Personalausweis-, Sozialversicherungs- oder Steuernummer. Bei Firmenkunden ermöglicht ein zwanzigstelliger Code, genannt LEI (Legal Entity Identifier), der Bank eine weltweite Zuordnung.

Cofinpro

Schwierigkeiten aus KVG-Sicht

Die wesentliche Herausforderung für eine KVG ist es zu erkennen, ob die künftigen Meldepflichten direkt und indirekt für sie gelten.

Der Knackpunkt dabei ist: Auch wer selbst keine Wertpapierfirma ist und seine Handelsgeschäfte über einen externen Broker tätigt, ist betroffen, nämlich indirekt.”

Er muss daher mit diesem Dritten klären, welche Informationen noch benötigt werden, um die jeweilige Transaktion melden zu können. Diese Abstimmung ist aus heutiger Sicht schwierig und zeitaufwändig, was KVGen berücksichtigen sollten.

Christoph Dzimiera, Expert Consultant bei Cofinpro, ist spezialisiert auf die IT-Umsetzung von regulatorischen Anforderungen in der Finanzindustrie. In diesem Zusammenhang begleitete er bereits die Anbindung an das Transaktionsregister im Rahmen von EMIR. Aktuell befasst er sich mit den Auswirkungen von MiFIR sowie SFTR auf die IT-Architekturen von Finanzdienstleistern.

Christoph Dzimiera, Expert Consultant bei Cofinpro, ist spezialisiert auf die IT-Umsetzung von regulatorischen Anforderungen in der Finanzindustrie. In diesem Zusammenhang begleitete er bereits die Anbindung an das Transaktionsregister im Rahmen von EMIR. Aktuell befasst er sich mit den Auswirkungen von MiFIR sowie SFTR auf die IT-Architekturen von Finanzdienstleistern.Baustelle IT-Struktur

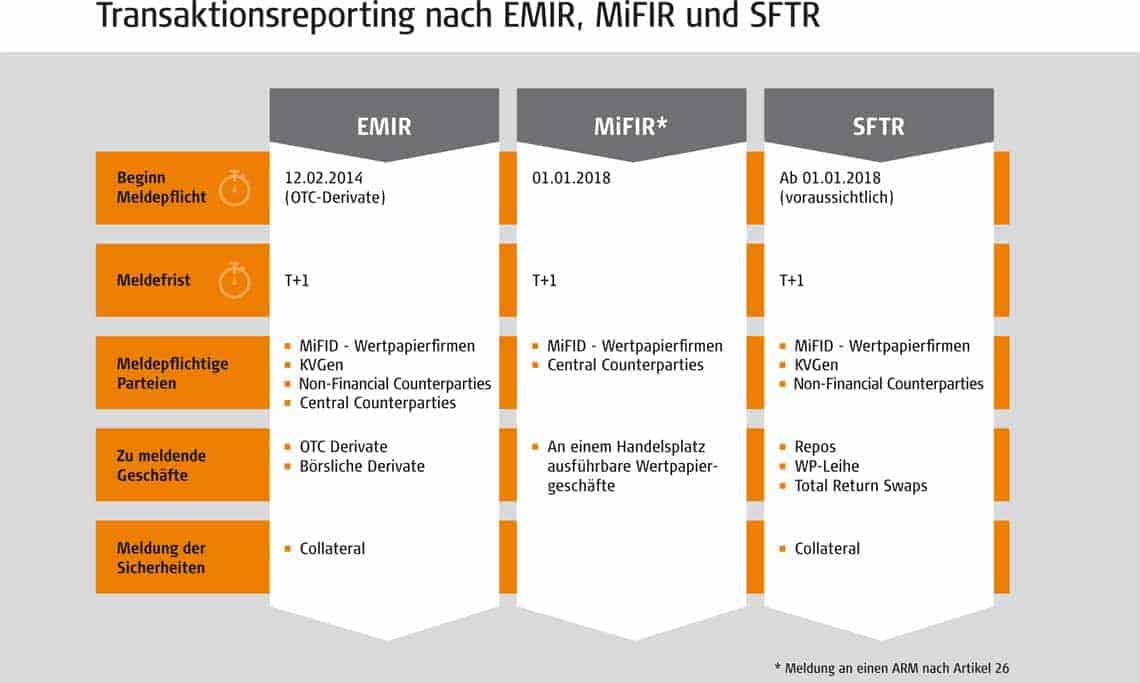

Banken und KVGen müssen zeitnah die für sie offenen Punkte klären. Schließlich betreffen die künftigen Meldepflichten die ganze Kette der hauseigenen IT-Systeme: Läuft doch jede Transaktion im Frontoffice-System ein und wird von dort über das Middle- ins Backoffice übertragen. Aus IT-Sicht ist es nicht zu empfehlen, eine weitere Reporting-Lösung speziell für die MiFIR-Verordnung zu erstellen. Vielmehr sollte – aufbauend auf bestehenden Backoffice- und Melde-Systemen – ein einheitliches Berichtswesen aufgesetzt werden, das sich für mehrere Regularien anwenden lässt. So werden bereits heute Informationen zu Derivatetransaktionen nach den Vorgaben der EMIR-Verordnung an ein Melderegister übermittelt.

Ein weiteres Beispiel verdeutlicht dies: Voraussichtlich ebenfalls ab Anfang 2018 soll die EU-Verordnung SFTR (Securities Financing Transactions Regulation) gelten. Sie regelt Wertpapierfinanzierungsgeschäfte – also unter anderem das Verleihen von Wertpapieren. Hätte eine Bank die beschriebene, einheitliche IT-Lösung, würde der sprichwörtliche Datentopf etwa befüllt mit einem Anleihekauf und dem Verleihen von Aktien durch einen weiteren Kunden. Innerhalb eines Meldeprozesses könnte die erste Transaktion nach MiFIR gemeldet werden und die zweite nach der SFTR-Verordnung, ohne dass für jede Regulierung eigene Prozesse definiert werden müssen. Ähnlich arbeiten übrigens die ARM-Anbieter, welche die Transaktions- und Kundendaten der Banken und KVG an die Finanzaufsicht weitergeben.

Fazit: Viel Abstimmungsaufwand – das kostet Zeit!

Die aus der EU-Verordnung MiFIR resultierenden Meldepflichten bringen für Banken und KVGen unterschiedliche Herausforderungen mit sich. Grundsätzlich ist ein hoher Abstimmungsaufwand mit verschiedenen Marktteilnehmern notwendig, für den ausreichend Zeit einzuplanen ist. Banken sollten im ersten Schritt mit ihren Verbänden klären, welche Punkte trotz der Veröffentlichung der Level-3-Papiere noch offen sind, z.B. bei der Identifizierung der Kunden. Die wichtigsten Fragen für KVGen sind, ob sie direkt oder indirekt betroffen sind und wie sie Synergien aus den bereits bestehenden Meldeprozessen für das MiFIR Reporting heben können.

Die Umsetzung sollte in einer integrierten Meldelösung für EMIR, MiFIR und SFTR erfolgen, da sich hierdurch die Kosten im laufenden Betrieb signifikant reduzieren lassen.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/40761

Schreiben Sie einen Kommentar