FinTech-2.0-Strategiepapier: Wo Banken und FinTechs gemeinsam den Finanzsektor gestalten können

Fintech 1.0 hat die Bankenbranche mit Innovationen im Zahlungsverkehr, bei Krediten und der persönlichen Finanzberatung wachgerüttelt – sagt die Managementberatung Oliver Wyman. Trotzdem sei der Einfluss von Fintech 1.0 auf den Bankenmarkt bisher gering. Nun verlange das Kundenverhalten, der technologische Fortschritt und die steigenden Investitionen in die Fintech-Szene nach radikalerem Wandel. Fintech 2.0 bezeichne den digitalen Umbruch im Bankenmarkt. Die Chancen von Banken plus Fintechs sind dabei gemeinsam besser. Dies ist das Ergebnis des Strategiepapiers „Fintech 2.0: Neue Chancen für Finanzdienstleister“, von Oliver Wyman, Santander, und Anthemis.

Für Banken ist ein Engagement in Form von Investitionen oder dem Aufbau eines Inkubators nicht ausreichend. Sie müssen Fintech in ihr Kerngeschäft integrieren, um nachhaltige Erfolge zu schaffen.“

Matthias Hübner, Partner bei Oliver Wyman

Das Strategiepapier identifiziert die Märkte für Außenhandels- und Immobilienfinanzierung sowie die Sicherheiten-Bewertung als Beispiele, wie eine bessere Zusammenarbeit von Banken und Fintechs Früchte tragen kann. In allen drei Sektoren werden aktuell Kosten durch komplexe und ineffiziente Strukturen in die Höhe getrieben. Digitale Technologien wie das Internet der Dinge, dezentrale Transaktionsnetzwerke (Distributed Ledgers) und Smart Data können hier helfen, die Effizienz zu steigern.Die Außenhandelsfinanzierung wird bis 2020 voraussichtlich um durchschnittlich 8 Prozent im Jahr wachsen und einen Umsatz von ungefähr 70 Mrd. US-Dollar erreichen. Hier bietet sich die Chance mit Hilfe von Echtzeit-Handelsdaten nicht nur manuelle Kontrollen und Papierdokumente zu eliminieren, sondern auch alle Informationen bereit zu stellen, die für eine Außenhandelsfinanzierung notwendig sind und dadurch eine Kreditbewilligung zu vereinfachen. So können Betriebskosten gesenkt, Verluste durch verbesserte Daten- und Risikoanalysen reduziert und durch erweiterte Kundenkreise der Umsatz gesteigert werden.

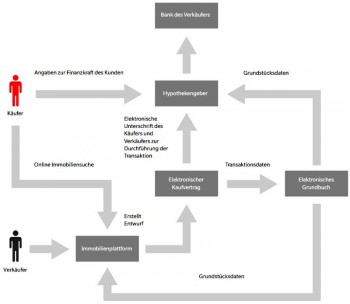

Im Bereich der Immobilienfinanzierungen werden jährlich weltweit neue Finanzierungen im Wert von über 25 Bio. US-Dollar vergeben. Auch dieser große Markt bietet diverse Möglichkeiten, Prozesse zu digitalisieren und Informationen durch Echtzeitdokumentation verfügbar zu machen. Zum Beispiel mit einem einfacheren und sicheren Kaufprozess für Immobilien, wie es ihn in Dänemark bereits gibt. Dieser läuft gänzlich digital ab und wickelt sämtlichen Schritte vom Immobilienportal, über die Finanzierung, den Kaufvertrag, die Überweisung bis hin zum Grundbucheintrag elektronisch ab. Dies vereinfacht und beschleunigt den sonst langwierigen Prozess der Immobilienfinanzierung deutlich.

Bei der Bewertung von Sicherheiten verlieren Banken auf dem globalen Markt durch Ineffizienz rund 4 Mrd. US-Dollar im Jahr. Dies könnte mit Hilfe einer Bewertung durch Echtzeit-Überwachungstechnik erheblich reduziert werden. Die Technik ermöglicht es, den Zustand, die Umgebung und den Standort von als Sicherheiten eingebrachten Gegenständen zu überwachen, ohne dass eine Besichtigung vor Ort vorgenommen werden muss. Dadurch sind die Bewertungen kostengünstiger, aber auch präziser und machen es möglich, mehr Vermögenswerte als Kreditsicherheiten einzusetzen.

Das Strategiepapier ist kostenlos hier zum Download(PDF/Deutsch) erhältlich.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/19047

Schreiben Sie einen Kommentar