Kernbanken-IT: Institute verstolpern digitale Offensive beim Kernbankensystem

Senarcor

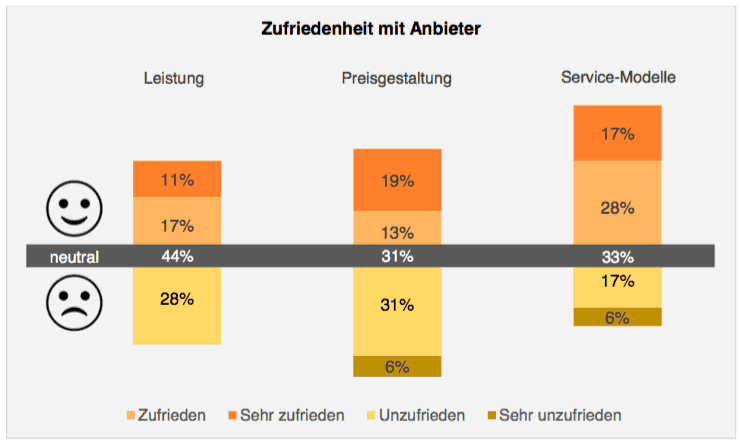

Jede dritte Bank in Deutschland empfindet den Preis für das eingesetzte Kernbankensystem als zu hoch. Zudem stünde den Kosten vielfach keine angemessene Leistung gegenüber, wie eine aktuelle Umfrage zeigt. Gerade mal 28 Prozent der Institute sind mit der Performance des wichtigsten IT-Systems im Haus zufrieden. Die Anbieter punkten allenfalls beim Service, doch das reicht nicht, damit die Banken erfolgreich bleiben. Obwohl das dringend nötig wäre, scheuen zu viele Vorstände den großen Wurf.

von Dipl. Informatiker Jürgen Pöllath und Kay Wossidlo, Senacor

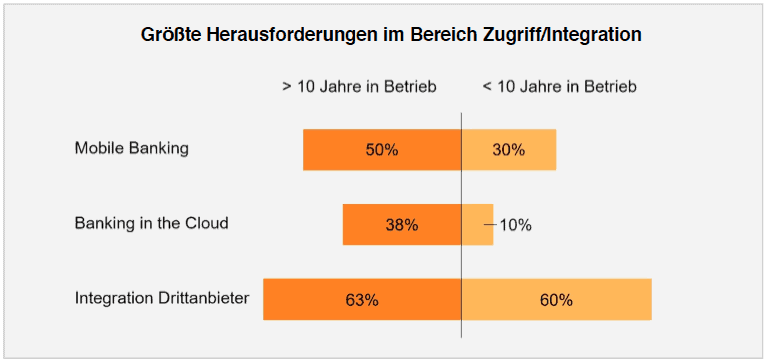

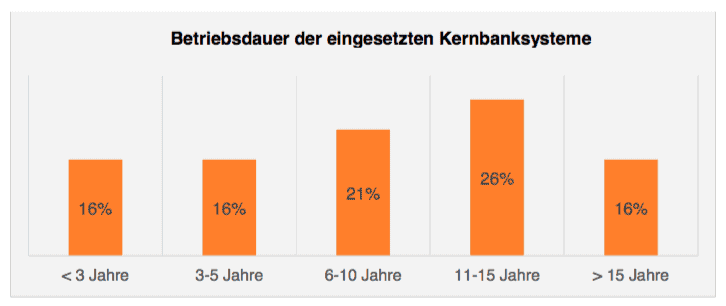

Problematisch sind aus Sicht der IT-Experten in den Instituten vor allem die sich am Markt zunehmend abzeichnenden Allianzen klassischer Banken mit FinTechs. Was zunächst als große Bedrohung galt, entwickelt sich in vielen Fällen zu sinnvollen Symbiosen, beispielsweise bei Video-Identifikation oder Mobile Banking. Viele Institute greifen dabei auf Technologien zurück, die von anderen Anbietern stammen. Mehr als 60% Prozent der Geldhäuser stellen jedoch fest, dass die Kernbanken-IT – nahezu unabhängig vom Dienstalter des Systems – damit überfordert ist, solche Partner anzubinden. Ein Kernbankensystem, dessen Indienststellung noch vor die Zeit der Finanzkrise fällt, erweist sich zudem als ungeeignet für Mobile Banking (50 Prozent) oder Banking aus der Cloud (38 Prozent, vgl. Abb.2). Branchenweit betrifft das 42 Prozent der eingesetzten Systeme.

Senacor

Vom Kundenzugang abgeklemmt

Verschärfend kommt hinzu, dass der Gesetzgeber künftig von Banken verlangt, die eigenen Systeme zu öffnen. PSD 2 und Instant Payment Directive fordern praktisch, dass die Kernbank-IT online geht, damit die relevanten Informationen über entsprechende Schnittstellen zu den eine Zahlung auslösenden Systemen übermittelt und von dort empfangen werden können. Zwei Drittel der heute eingesetzten Systeme können das aber nicht. Häufig scheitert es schon daran, nach der Video-Identifikation eines Neukunden umgehend eine IBAN für das neue Konto bereitzustellen. Den Banken geht damit ein positives Kundenerlebnis verloren. Noch viel schlimmer aber sind die wirtschaftlichen Folgen: Bis zu fünf Milliarden Euro verdienen Banken heute im privaten Zahlungsverkehr. Diese Erträge geraten akut in Gefahr.

Die fehlenden Digitalfunktionen wirken sich negativ auf die Geschwindigkeit, die Usability und damit insgesamt auf das Kundenerlebnis aus. Das macht es Technologiekonzernen wie Apple und Google leicht, mit voller Kraft in den elektronischen Zahlungsverkehr vorzudringen und Banken zu verdrängen, die wegen veralteter IT-Systeme dem nichts entgegenzusetzen haben. Und die meisten Institute haben das Problem noch nicht erkannt, wie eine aktuelle Lünendonk-Studie zeigt. Bis 2020, so die Branchenvoraussage, würden Online-Banking und Mobile Apps zwar den größten Bedeutungszuwachs erlangen. Technologieführerschaft allerdings befindet sich auf dem letzten Platz. In einer Zeit, in der Goldman Sachs von einem Selbstbild der Bank als Technologiefirma spricht, ist das ein Armutszeugnis.

Senacor

Kaum Sonderwünsche möglich

Tatsächlich stehen US-amerikanische Institute zehn Jahre nach der Finanzkrise bedeutend besser da als deutsche Banken. Ein entscheidender Grund dafür ist die IT-Hoheit, die sich die Häuser jenseits des Atlantiks entgegen des Trends zum Outsourcing zurückgeholt haben. Diese Institute waren in der Lage, das eigene Geschäftsmodell präzise durch die IT abzubilden, statt sich großen Anbietern und deren Innovationszyklen auszuliefern. Eine Untersuchung von 14 Anbietern am Markt zeigt, dass vor allem Universalbanken profitieren, die alles anbieten wollen und die Systementscheidung von Nuancen abhängig machen (siehe Kasten). Institute aber, die sich mit einem Nischengeschäft differenzieren oder im Geschäftsmodell bestimmte Schwerpunkte setzen wollen, haben es deutlich schwerer. Der Grund: Kostenregressionen schlagen kaum durch, wenn zu wenige Abnehmer einer Systemlösung individuelle Features benötigen.

Senacor

Fatal ist zudem der Migrationszwang, der entsteht, wenn kleinere Institute aus Angst davor, dem Kerngeschäft verlustig zu gehen, eigene Wege scheuen und deshalb einfach dem Verbandsbeschluss folgen. Sie nehmen damit einen erheblichen Overhead an Funktionen im Kernbankensystem in Kauf und gehen hinsichtlich der eigenen Innovationsfähigkeit hohe technische Schulden ein. Das gilt umso mehr im App-Zeitalter, das eher auf verteilte Services setzt, die über Schnittstellen alle benötigten Geschäftsdaten austauschen. Das beste Beispiel dafür: Die IT-Architektur von Netflix, die auf Microservices aufbaut und sowohl eine hohe Flexibilität aufweist und sich leicht anpassen lässt. Modularisierung, Komplexitätsreduktion und neue Standards für Schnittstellen (API) laufen allerdings einer IT-Landschaft zuwider, die um Großsysteme herum angesiedelt ist.

Die Studie „Anforderungen an Core Banking Systeme 2018“ vergleicht 14 DACH-Anbieter von Kernbankensystemen. Die Untersuchung umfasst mehr als 800 fachliche Anforderungen in 30 Kategorien sowie eine Befragung von Fach- und Führungskräften in Banken. Durchgeführt wurde die Studie von den Beratungen Senacor und BR Business Reports. Die Studie kostet 8.900,- Euro und kann hier bestellt werden.

Die Studie „Anforderungen an Core Banking Systeme 2018“ vergleicht 14 DACH-Anbieter von Kernbankensystemen. Die Untersuchung umfasst mehr als 800 fachliche Anforderungen in 30 Kategorien sowie eine Befragung von Fach- und Führungskräften in Banken. Durchgeführt wurde die Studie von den Beratungen Senacor und BR Business Reports. Die Studie kostet 8.900,- Euro und kann hier bestellt werden.Migration in fünf Schritten

Angesichts dieser Entwicklungen sind Banken, die vor einer Migrationsentscheidung stehen, gut beraten, penibel zu prüfen, ob die am Markt angebotenen Lösungen möglichst genau dem eigenen Geschäftsmodell beziehungsweise dem angestrebten Geschäftsmodell entsprechen. Besonders lohnend ist ein Blick auf den technologischen Unterbau, sofern die Bank dafür das notwendige Know-how an Bord hat. Das ist nötig, weil nicht selten auch die Anbieter technologische Defizite überdecken, indem sie eine zusätzliche Systemschicht (Layer) einführen mit Funktionen, die vom Anwendungskern gar nicht unterstützt werden. In solchen Fällen sollten die Banken eher den Mut aufbringen für ein grundsätzliches Re-Factoring – das ist der Schlüssel, um die hauseigene IT zum strategischen Wettbewerbstreiber weiterzuentwickeln. Dafür sind fünf Schritte notwendig:

1. Komplexität reduzieren

Idealerweise erfüllt das Kernbankensystem – der ursprünglichen Wortbedeutung nach – nur noch die für das Geschäftsmodell zentralen Kernfunktionen. Daher sollten Banken die IT- und Prozesslandschaft durchforsten mit dem Ziel, Abhängigkeiten zum Kernbankensystem zu reduzieren und so den tatsächlich unverzichtbaren Funktionsumfang zu identifizieren.

2. Strategische Assets entwickeln

Neben den unverzichtbaren Funktion im derzeitigen Bestandsgeschäft fließen die für das zukünftige Geschäft essentiellen Assets in das Lastenheft für das neue Kernbankensystem ein. Nicht die technischen Gegebenheiten sollen das Geschäft definieren, sondern allein die fachlichen Bedürfnisse, die sich aus dem strategischen Leitbild für das Institut ergeben. Die Abgrenzung von Soll- und Ist-Domänen definiert gibt späteren Migrationspfad vor.

3. IT-Sachverstand aufbauen

Die Bank der Zukunft ist softwaregetrieben und deshalb abhängig davon, dass innerhalb des Vorstands die Fähigkeit zur Rezeption technischer Umweltentwicklungen stärker als bislang ausgeprägt wird. Vorstände brauchen mehr IT-Know-how, um die Bank schneller und mit einem klareren Blick auf mögliche Bedrohungen hinsichtlich der aktuellen IT-Architektur auf einen neuen Kurs ausrichten zu können.

4. Migration durchführen

Erst wenn die Komplexität reduziert, das Zielsystem ausgewählt und genügend IT-Wissen verfügbar sind, sollte mit der Migration begonnen werden. Ab jetzt ist die Bank alleinige Herrin über die Kernbanken-IT und als solche dafür verantwortlich, die Software aktuell und leistungsfähig zu halten. Aus diesem Grund sollten auch eventuell erforderliche organisatorische Anpassungen (Aufbauorganisation) ermittelt und Veränderungsprozesse (Ablauforganisation) präzise definiert und gelebt werden.

5. Altsysteme abschalten

Banken wenden bis zu 75 Prozent der IT-Budgets für die Wartung und Pflege veralteter Systeme auf. Damit sich diese technologische Schuld nicht auf die Folgearchitektur vererbt, empfiehlt sich, Altsysteme rigoros abzuschalten. Das gilt auch über das Kernbankensystem hinaus. Für die Übergangszeit lassen sich durch Robotic Process Automation (RPA) aber noch Systeme einbinden, die nicht sofort abzuschalten sind und über keine geeignete API-Anbindung verfügen.

Jürgen Pöllath ist Partner der auf digitale Transformation spezialisierten Unternehmensberatung Senacor Technologies. Der diplomierte Informatiker konzentriert sich auf IT-Architekturen und hat zuvor freiberuflich als Technologieberater gearbeitet sowie bei der ING-DiBa.

Jürgen Pöllath ist Partner der auf digitale Transformation spezialisierten Unternehmensberatung Senacor Technologies. Der diplomierte Informatiker konzentriert sich auf IT-Architekturen und hat zuvor freiberuflich als Technologieberater gearbeitet sowie bei der ING-DiBa.

Kay Wossidlo ist ebenfalls Partner bei Senacor Technologies und engagiert sich im Digital-Think-Tank Münchner Kreis. Zu den beruflichen Stationen des Betriebswirts zählen unter anderem die zur Münchner Rück gehörende MEAG sowie der Baufinanzierer Interhyp.

Kay Wossidlo ist ebenfalls Partner bei Senacor Technologies und engagiert sich im Digital-Think-Tank Münchner Kreis. Zu den beruflichen Stationen des Betriebswirts zählen unter anderem die zur Münchner Rück gehörende MEAG sowie der Baufinanzierer Interhyp.

Ungewöhnliche Kernbankensystem-Alternativen prüfen

Banken, die so vorgehen, befreien sich nicht nur von digitalen Bremsen in den für das Kerngeschäft entscheidenden Anwendungen. Sie umgehen das Problem, in Großsystemen eingebaute Funktionen zu skalieren, die gar nicht benötigt werden. Schön wäre zwar, dadurch entstehende Überkapazitäten nach Amazon-Vorbild (AWS) an andere Institute vermieten zu können. Noch interessanter ist aber, an einzelnen Modulen Geld zu verdienen, die sich von Dritten in die eigenen Systemkontexte einbinden lassen. Der Megatrend API (Application Programming Interface) sorgt dafür, dass Banken – ähnlich wie Kunden am Smartphone übrigens – benötigte oder gewünschte Funktionen durch einzelne Module in die eigene Systemumgebung zuladen und sich auf diese Weise einerseits eigene Aufwände sparen und andererseits von der Community aus Anwendern profitieren, die diese Lösung ebenfalls integriert haben und an einer Weiterentwicklung interessiert sind.

Das Prinzip ist bekannt aus der Open-Source-Gemeinde. Tatsächlich lassen sich auch in diesem Bereich neue Entwicklungen beobachten, die sich auf den Kernbankenbereich auswirken.

So ist Open Source im Technologiestack der Banken immer weiter hinaufgeklettert, insbesondere in Form der Programmiersprache Java sowie auch bei Bibliotheken, die von den IT-Abteilungen genutzt werden, um Standardfunktionalitäten zu realisieren.”

Die Vorteile liegen auf der Hand: Lizenzkosten nehmen rapide ab, Abhängigkeiten zu Herstellern bestehen kaum und bei einer entsprechend großen Community können die Anwender davon ausgehen, dass die Software „State of the Art“ bleibt. Mit Fineract steht sogar ein vollwertiges Kernbankensystem als Open-Source-Lösung bereit, das zudem auf der ebenfalls quelloffenen Serverstruktur Apache basiert. Wer über das notwendige Know-How verfügt und das eigene Geschäftsmodell eins zu eins durch die Kernbank-IT abbilden möchte, sollte einen Blick auf Open Source riskieren.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/82174

Schreiben Sie einen Kommentar