Stapellauf für die neue Kern-IT – Open Banking ready: Wie sich die TeamBank öffnet

TeamBank

Die für den easyCredit bekannte TeamBank will sich zu einem Liquiditätsbegleiter für ihre Kunden entwickeln. „Freiheit im Portemonnaie“ nennen die Nürnberger das. Open Banking für Ratenkredite trifft es wahrscheinlich auch, denn die Bank will künftig über die Genossenschaftsbanken hinaus neue Wege zu ihrem Flaggschiff-Produkt anbieten – über Partner. Jetzt ist Stapellauf für die neue Kern-IT, mit der das gelingen soll. Das Interview mit Alexander Rudat, Leiter Software-Entwicklung bei der TeamBank.

Herr Rudat, von vielen IT-Projekten kriegen die Kunden ja kaum etwas mit. Wie ist das bei Ihnen, was habe ich als Kunde von Ihrer neuen IT?

Was wir unsere Kunden erleben lassen wollen, ist Geld zu bekommen, wenn sie es brauchen – und das ganz unkompliziert. Versprechen viele, klar. Darum gebe ich Ihnen ein Beispiel. Stellen Sie sich vor, Sie wollen Ihre Terrasse neu bauen oder Ihr Bad renovieren und nehmen dafür einen Kredit über 15.000 Euro auf, ganz klassisch. Jetzt stehen Sie im Baumarkt und finden plötzlich die Steine für 80 Euro schöner als die für 60. In der alten Welt heißt das, Kreditlimit erhöhen, in der neuen, Smartphone auspacken und die Finanzreserve anzapfen. Wie wir das machen, finden die Kunden wahrscheinlich nicht so spannend.Wir finden, dass es ein gutes Zeichen ist, wenn Kunden von der IT nicht zu viel mitbekommen.”

Wir aber schon. Wie läuft das ab mit dieser Finanzreserve?

Hinter der Finanzreserve steckt natürlich ein easyCredit. Wir prüfen aber nicht nur, ob wir den konkreten Kreditwunsch erfüllen können, sondern auch, ob eine höhere Summe möglich wäre und bieten an, praktisch auf Knopfdruck auch mehr als den ursprünglich gewünschten Betrag zu reservieren.”

Wir möchten den Zugang zur Liquidität für den Kunden so einfach und transparent wie möglich gestalten. So geben wir bereits bei einer Kreditanfrage nicht nur eine Zusage für den gewünschten Kredit, sondern durch einen zusätzlichen finanziellen Spielraum auch darüber hinaus – eben die Finanzreserve.

Wie unterscheidet sich Ihre Finanzreserve von einem normalen Rahmenkredit?

Wir stellen das Geld sofort bereit. In der Filiale, über das Kundenportal, telefonisch oder über einen Klick in der easyCredit-App – per Instant Payment. Damit räumen wir Unwägbarkeiten aus dem Weg, falls Sie es sich auf den letzten Metern nochmal anders überlegen, doch noch die Sportsitze oder ein beheizbares Lenkrad wollen oder einfach jetzt schon wissen, was sie sich künftig noch alles leisten können. Wer beispielsweise ein Girokonto bei unseren Partnerbanken eröffnet, kann sich die Finanzreserve mit bis zu 25.000 Euro extra gleich mit reservieren lassen und sich später davon Wünsche erfüllen, wie die neuen Möbel beim Umzug – das Geld ist sofort verfügbar.

Liquidität as a Service.”

Bislang war es doch so: Sie haben sich für genau dieses Auto oder genau jenen Fernseher einen Kredit geholt. Niemand denkt daran, für solche Fälle einen Rahmenkredit vorzuhalten.

Die TeamBank bietet auch einen sogenannten Kontoblick an. Was hat es damit auf sich?

Über einen Kontoblick analysieren wir die Einnahmen und Ausgaben, wenn wir die Erlaubnis dafür haben, und entscheiden dann, wie viel Geld wir jemandem geben können.”

Warum ist das neu? Das klingt doch so, als würden Sie über die XS2A-Schnittstelle schauen, was die Leute verdienen, so wie jede andere Bank das inzwischen auch macht.

Das stimmt. Neu ist auch nicht, dass wir den Blick aufs Girokonto des Kunden nutzen, sondern dass wir daraus ein anderes Kundenerlebnis formen. In unserem Ökosystem dreht sich alles um die Frage, wie wir unseren Kunden immer, überall, sofort und über jeden Zugangsweg Liquidität anbieten können.

Planen Sie, dieses Ökosystem, das Sie gerade beschrieben haben, für andere zu öffnen?

Wir sind davon überzeugt, dass die genossenschaftliche Idee eine ziemlich gute ist.

Darum sprechen wir zuerst unsere eigenen Kunden an und jene, die Kunde werden möchten, damit sie sich bei ihren Finanzierungen nicht von unbekannten Zahlungsdienstleistern durchleuchten lassen müssen, sondern von einer Bank oder Bankgruppe beraten lassen, der sie vertrauen.”

Übrigens muss sich auch niemand um den Datenschutz sorgen. Wir wissen nicht, was Sie sich von Ihrer Finanzreserve leisten, und erfahren auch nicht, welche Farbe Ihr neues Sofa hat.

Wir verstehen aber richtig, dass nicht nur genossenschaftliche Institute ihre Finanzreserve anbieten dürfen?

Ja, genau. Derzeit rollen wir unsere APIs für die bestehenden Partnerbanken aus, die unsere Finanzreserve beispielsweise jemandem anbieten möchten, der ein Konto eröffnet. Das geht auch mit eigens entwickelten Frontends, falls einzelne Banken die Finanzreserve gleich mit dem neu eröffneten Girokonto zusammen anbieten wollen. Im zweiten Schritt schalten wir die API-Plattform für alle frei. Wir sind praktisch Open Banking ready.

Wie wirkt sich diese neue Strategie auf Ihre IT-Systeme aus?

Offen gesagt haben wir die IT über mehrere Jahre erst umbauen müssen. Da unterscheiden wir uns kaum von anderen Banken, die noch mit Legacy-Systemen zu kämpfen haben.”

In der zentralen Anwendung für den easyCredit beispielsweise sind noch bis vor kurzem Verkauf, Bestand und Kundenportal eng miteinander verwoben gewesen. Damit die Strategie aufgeht, mussten wir zuerst die IT anpassen und unseren großen Java-Monolithen in einzelne Module zerschneiden, die funktional nahe beieinanderliegende Abläufe kapseln. So war uns möglich, einzelne Module abzulösen, ohne die komplette Anwendung auf einen Schlag neu zu bauen.

Am meisten Energie ist bestimmt in die Antragsstrecke geflossen. Oder?

Die haben wir parallel tatsächlich neu aufgebaut und routen jetzt immer mehr Abläufe von der alten easyCredit-Anwendung darauf um.

TeamBank.

Lassen Sie uns einen Blick unter die Haube werfen. Wie sieht Ihre Architektur jetzt aus?

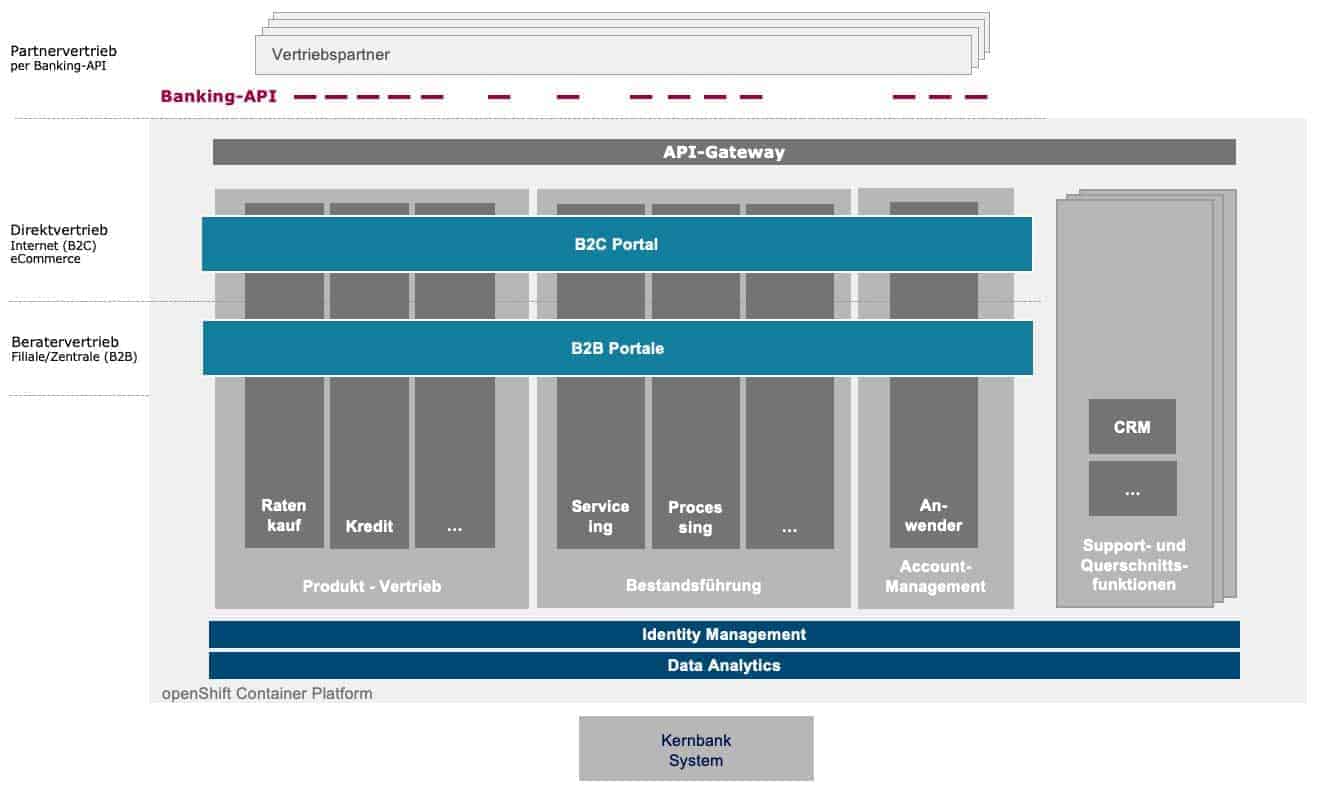

Wir arbeiten mit Open Shift als Container-Plattform mit zusammengehörigen Services, die eine fachlich geschlossene Einheit bilden, etwa das Reporting, die Anwenderverwaltung oder unsere neue Kreditstrecke. Vom Zentralstaat zum föderalistischen Staat hieß die Devise auch deshalb, weil wir unser Produkt laufend weiterentwickeln und dafür in der Lage sein müssen, agil zu liefern. Dafür haben wir die technischen Grundlagen gelegt und setzen auf Microsofts Azure als Hyperscaler.

Es heißt ja inzwischen, cloud-ready sei fast wichtiger als sofort in die Cloud zu wechseln. Stimmen Sie dem zu?

Wir wollen bis 2025 cloud-native sein. Diesen Weg zeichnen wir mit der Containerisierung unserer IT jetzt schon vor.”

Wir verschieben sukzessive auch immer mehr Standard-Software und unsere eigenen Entwicklungen in die Cloud. Zudem nutzen wir die ad hoc verfügbaren Cloud-Ressourcen schon heute, um beispielsweise Testumgebungen hochzufahren, wenn wir sie brauchen. All das ist nur möglich mit einer cloud-fähigen Architektur. Aber Sie haben Recht, zuerst geht es darum, cloud-ready zu werden, weil das mehr ist als nur eine technische Nebenbedingung dessen, was der Markt heute von uns verlangt.

Wie meinen Sie das, mehr als nur eine technische Nebenbedingung?

Wer Cloud macht, entscheidet sich für einen Umbau, der sich sowohl auf technischer wie auch organisatorischer Ebene abspielt. Wir haben viel investiert, um unsere CI/CD-Pipeline für Continuous Integration und Continuous Delicvery sowie das Testing zu automatisieren, weil künftig gilt: We build it, we run it.

Um das zu erreichen, müssen sich sowohl die IT wie auch Fachabteilungen neu aufstellen.

Wie denn? Bitte geben Sie uns ein Beispiel.

Alexander Rudat ist Leiter Software-Entwicklung sowie stellvertretender Bereichsleiter bei der TeamBank (Webseite). Er kümmert sich hauptverantwortlich darum, die gewachsene IT-Landschaft zu modularisieren und agile Entwicklungsmethoden wie DevOps einzuführen. Seit mehr als 20 Jahren entwickelt Rudat Software. Vor seiner Tätigkeit im Bankensektor war er mehrere Jahre im Consulting tätig.

Alexander Rudat ist Leiter Software-Entwicklung sowie stellvertretender Bereichsleiter bei der TeamBank (Webseite). Er kümmert sich hauptverantwortlich darum, die gewachsene IT-Landschaft zu modularisieren und agile Entwicklungsmethoden wie DevOps einzuführen. Seit mehr als 20 Jahren entwickelt Rudat Software. Vor seiner Tätigkeit im Bankensektor war er mehrere Jahre im Consulting tätig.Bei der TeamBank gibt es keine klassische Betriebsabteilung mehr. Wir haben uns voll auf den DevOps-Gedanken eingelassen und führen Entwicklung und Betrieb zusammen. Anders lassen sich die immer höher getakteten Deployments gar nicht mehr bewerkstelligen. Darüber hinaus zwingt auch die Technologie dazu, sich anders zu organisieren. In Springboot etwa erstellen sich die einzelnen Dienste selbst ihre Laufzeitumgebungen. Experten, die sich früher praktisch nur um die Application Server gekümmert haben, beschäftigen sich jetzt mit ganz anderen Aufgaben. Auch was die Schnittstellen betrifft, sind wir inzwischen ziemlich zackig unterwegs. Was bislang aufwändig zu programmieren war, gelingt heute mit wenigen Zeilen Code, lässt sich schnell live stellen und von jetzt auf gleich deployen. Und das bedeutet für die Fachkolleginnen und -kollegen, dass sie nicht mehr von wenigen Release-Terminen im Jahr abhängig sind, sondern neue Funktionen mit ihrem Team in kurzer Zeit entwickeln und weitgehend unabhängig von den anderen auch sofort einführen können.

Wie autonom dürfen ihre Teams agieren?

Soweit, dass sie für ihre Ideen auch gleich die Lieferverantwortung übernehmen. Jedes Projekt benennt selbst ihre Verantwortlichen, die etwa an Feature-Konferenzen teilnehmen, ihre Vorhaben vorstellen und gemeinsam in eine Sprintplanung überführen. So machen wir das Projektportfolio transparent und teilen auch die Ressourcen zu, falls mehrere Teams zur gleichen Zeit auf das gleiche Know-how zugreifen müssen. Unsere Führungskräfte sind auch wieder deutlich stärker fachlich unterwegs und orientieren sich an den einzelnen Delivery Units.

Das klingt, als würden Sie sich in Rekordzeit von einer Bank in ein Technologieunternehmen verwandeln. Einige sagen ja, das sei ohnehin unumgänglich. Wie stehen Sie dazu?

Unser Selbstverständnis ist und bleibt das einer Bank.

Was aber stimmt, ist, dass auch wir massiv in IT-Kompetenz investieren, um Wissen und Know-how aufzubauen, zu verstetigen und, wenn man ehrlich ist, auch zurückzugewinnen. Wer das nicht macht, begibt sich in ewige Abhängigkeit von extern eingekaufter Expertise.”

Insofern beschreibt Ihre Aussage nicht nur Vision, sondern unsere tiefe Überzeugung, um auch morgen noch relevant für unsere Kunden zu bleiben.

Jetzt brechen also harte Zeiten für IT-Dienstleister an?

Gar nicht, wir arbeiten seit Jahren vertrauensvoll etwa mit adorsys oder Senacor zusammen und wollen das auch weiterhin tun. Sie kennen ja aber auch das Sprichwort, dass mit der Zeit geht, wer nicht mit der Zeit geht. Das gilt für jede Bank, die sich in Sachen IT weiterhin nur auf andere verlässt und glaubt, gutes Produktverständnis allein reiche aus.

Ich glaube aber, dass inzwischen jeder verstanden hat, dass es ganz wesentlich auf die Convenience ankommt – und die vermittelt sich heutzutage nicht nur persönlich, sondern in zunehmendem Maße persönlich-digital und vor allem digital.”

Was raten Sie Ihren Kollegen aus anderen Instituten?

Jedes Institut findet seinen eigenen Weg. Da will ich gar keine Ratschläge geben.

Was sich für uns bewährt hat, ist, sofort mit den wichtigsten Anwendungen zu starten. Zudem sollte ich das, womit ich Geld verdienen möchte, selbst entwickeln und betreiben.”

Eine letzte Frage, weil sie uns besonders interessiert: Was haben Sie mit dem Kernbanksystem gemacht?

Wir sind gerade dabei, das Kernbanksystem zu entschlacken, so wie wir das auch mit dem Monolithen für unsere Geschäftslogik getan haben. Übrigbleiben soll nur der Standard, also der tatsächliche Kern des Kernbanksystems. Alles andere verlagern wir in die Umsysteme.

Vielen Dank für das Gespräch!aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/121887

Schreiben Sie einen Kommentar