Sparkassen-Finanzgruppe: “Wir wollen und können nicht darauf warten, dass der Markt uns KI-Lösungen bietet.“

Kundenkommunikation sowie Automatisierung einfacher Tätigkeiten und manueller Prozesse sind für den Einsatz von Künstlicher Intelligenz (KI) prädestiniert. Besonders in der Sparkassen-Finanzgruppe – das zeigt eine aktuelle Umfrage, die der DSGV zusammen mit KIXpertS (KI-Competence Center der FI) durchgeführt hat. Daniel Draenkow, Referent Digitalisierung, Innovation Management und digitale Transformation beim DSGV, und Dr. Andreas Totok, Programmleiter KIXpertS, erklären im Interview, welche Konsequenzen sie aus der Umfrage ziehen.

Herr Draenkow, der Einsatz von KI und ML-Methoden ist offensichtlich in der Finanzwirtschaft nicht mehr aufzuhalten. Welchen Stellenwert hat das Technologiethema für die Sparkassen – und die Sparkassen-Finanzgruppe – insgesamt?

DSGV

Es existieren verschiedene KI-Initiativen, die sich auch unter dem Dach des DSGV rege austauschen.”

Eine davon ist das KI-Competence Center der Finanz Informatik (FI)-Gruppe, KIXpertS, das bei der FI-Tochter FI Solutions Plus angesiedelt ist und von Dr. Totok geleitet wird. Das Referat Digitalisierung im DSGV, dem ich angehöre, konzipiert und unterstützt unter anderem die Einführung digitaler Lösungen in der Sparkassen-Finanzgruppe. Dazu gehört auch die Bewertung aktueller technologischer Entwicklungen wie etwa der Künstlichen Intelligenz.

Dr. Andreas Totok: Die KIXpertS wurden Anfang 2019 gegründet.

Finanz Informatik Solutions Plus

Wir bündeln in der FI-Gruppe die KI-Expertise für Sparkassen, Landesbanken, Verbundpartner und Servicegesellschaften. Dadurch sind wir so etwas wie eine Wissens- und Informationsdrehscheibe, die die KI- und Digitalisierungsinitiativen in der Gruppe vernetzt.”

Außerdem prüfen wir die Reife von KI-Technologien und -Methoden und bereiten deren Einsatz im Verbund vor.

Haben Sie schon KI-Services im Sparkassen-Betrieb testen und anwenden können?

Totok: Nachdem wir 2019 geeignete Anwendungsfälle evaluiert und erste Prototypen erstellt hatten, lag der Schwerpunkt in diesem Jahr in der praktischen Bereitstellung. Wichtig war es dabei, Wege zu finden, wie KI-Services mit der Gesamtbanklösung OSPlus kombiniert werden können. Unter anderem wurden dabei mit der Stadtsparkasse München die Ansätze eines KI-Vertriebs- und eines Serviceassistenten entwickelt.

DSGV

Welche Funktionen können die KI-Assistenten denn nun ausführen?

Totok: Beide Assistenten können die Anliegen der Kunden im direkten Dialog bearbeiten. Der Serviceassistent vertritt dabei selbst den menschlichen Berater, während die KI-Vertriebsassistentin „Isabel“ als „Hidden Assistent“ die Mitarbeiterinnen und Mitarbeiter in den Kunden- und Business-Centern der Sparkassen unterstützt. Dabei steuert sie zielgerichtet Wissen aus dem Produktkatalog sowie kontextbezogene Vertriebs-, Prozess und Kundeninformationen bei.

Damit Isabel diese Aufgabe übernehmen kann, hat sie gelernt, die Anliegen der Anrufer zu erkennen, zu priorisieren und daraus weitergehende Aktionen auszuführen.”

Spannende Technologie – welche Algorithmen setzen Sie ein? Wie sind Ihre Erfahrungen?

Totok: Wir haben uns unterschiedliche infrage kommende Algorithmen angesehen und uns letztendlich für Machine-Learning-Komponenten eines großen Anbieters entschieden. Im konkreten Anwendungsfall nutzen wir die Komponenten Speech-to-Text und Semantikerkennung. Speech-to-Text überträgt Audioinformationen in Text, den wir dann etwa zur Auswertung nutzen können. Die Semantikerkennung identifiziert kontextbezogen aus dem Text Informationen wie das Anliegen des Anrufers oder Angaben wie den Namen, die wir dann etwa im OSPlus nutzen können.

Unsere Erfahrungen mit der Erkennungsrate sind sehr gut. Wir konnten auf einer breiten Grundlage aufbauen und mussten im Wesentlichen bankspezifische Themen trainieren. Der Prototyp funktioniert.”

Er analysiert Kundentelefonate, löst in OSPlus Prozesse aus und unterstützt die Berater bei der Vorgangsbearbeitung beziehungsweise im Vertrieb. Für die Marktreife müssen wir aber noch einige Aufgaben lösen, auch etwa hinsichtlich der regulationskonformen und datenschutzrechtlich einwandfreien Verwendung dieser Technologien. Das werden wir angehen, denn das Interesse an intelligenten Vertriebs- und Serviceassistenten ist sehr groß.

Daniel Draenkow ist Referent Digitalisierung, Innovation Management und digitale Transformation beim Deutschen Sparkassen- und Giroverband e.V. Er arbeitet in der Abteilung Digitalisierung und Payment. Diese konzipiert und unterstützt die Einführung digitaler Lösungen in der Sparkassen-Finanzgruppe. Als Referent treibt der gelernte Bankkaufmann und studierte Betriebswirt die Digitalisierung der Sparkassen-Finanzgruppe voran. Zu seinen Aufgaben gehören dabei die Strategieentwicklung für den Umgang mit Künstlicher Intelligenz, die Projektleitung bei der Entwicklung der Innovationsstrategie in der Sparkassen-Finanzgruppe, die Koordination der DSGV-Aktivitäten für den S-Hub sowie der Aufbau und die Begleitung von FinTech-Kooperationen in der Sparkassen Finanzgruppe.

Daniel Draenkow ist Referent Digitalisierung, Innovation Management und digitale Transformation beim Deutschen Sparkassen- und Giroverband e.V. Er arbeitet in der Abteilung Digitalisierung und Payment. Diese konzipiert und unterstützt die Einführung digitaler Lösungen in der Sparkassen-Finanzgruppe. Als Referent treibt der gelernte Bankkaufmann und studierte Betriebswirt die Digitalisierung der Sparkassen-Finanzgruppe voran. Zu seinen Aufgaben gehören dabei die Strategieentwicklung für den Umgang mit Künstlicher Intelligenz, die Projektleitung bei der Entwicklung der Innovationsstrategie in der Sparkassen-Finanzgruppe, die Koordination der DSGV-Aktivitäten für den S-Hub sowie der Aufbau und die Begleitung von FinTech-Kooperationen in der Sparkassen Finanzgruppe.

Dr. Andreas Totok ist Programmleiter KIXpertS, dem Competence Center für Künstliche Intelligenz der Finanz Informatik (FI)-Gruppe. Das Competence Center ist bei der FI-Tochter Finanz Informatik Solutions Plus angesiedelt. In dieser leitet der promovierte Informatiker den Geschäftsbereich „Enterprise Information Management“, der Business-Intelligence- und Information-Management-Lösungen für Banken, Versicherungen und Unternehmen weiterer Branchen konzipiert und entwickelt. Einen besonderen Schwerpunkt bilden Implementierungen für die Gesamtbanksteuerung auf Basis von Standardsoftware. Fachlich konzentriert sich Dr. Totok auf die Konzeption sowie die Architektur- und Organisationsberatung für Business-Intelligence- und Information-Management-Lösungen. Dr. Totok ist zudem Buchautor, regelmäßiger Referent auf Fachveranstaltungen, engagiert sich bei The Data Warehousing Institute (TDWI), von dem er die Auszeichnung „TDWI Europe Fellow“ erhielt.

Dr. Andreas Totok ist Programmleiter KIXpertS, dem Competence Center für Künstliche Intelligenz der Finanz Informatik (FI)-Gruppe. Das Competence Center ist bei der FI-Tochter Finanz Informatik Solutions Plus angesiedelt. In dieser leitet der promovierte Informatiker den Geschäftsbereich „Enterprise Information Management“, der Business-Intelligence- und Information-Management-Lösungen für Banken, Versicherungen und Unternehmen weiterer Branchen konzipiert und entwickelt. Einen besonderen Schwerpunkt bilden Implementierungen für die Gesamtbanksteuerung auf Basis von Standardsoftware. Fachlich konzentriert sich Dr. Totok auf die Konzeption sowie die Architektur- und Organisationsberatung für Business-Intelligence- und Information-Management-Lösungen. Dr. Totok ist zudem Buchautor, regelmäßiger Referent auf Fachveranstaltungen, engagiert sich bei The Data Warehousing Institute (TDWI), von dem er die Auszeichnung „TDWI Europe Fellow“ erhielt.

Wenn Sie schon so weit sind, warum haben Sie dann eine Umfrage gestartet, die nach den Potenzialen von KI-Lösungen für die Sparkassen fragt?

Totok: Das eine schließt das andere nicht aus. Mit der Umfrage [hier; Anm. d.R.] folgen wir unserem praxisorientierten Ansatz. Ziel war es, die bisherigen Erkenntnisse der KIXpertS und des DSGV über den Nutzen der KI mit den Marktbedürfnissen zu benchmarken. Dank der Umfrageergebnisse können wir nun belegen, dass der eingeschlagene Weg der richtige ist.

Der nächste Schritt besteht darin, KI-Technologien im OSPlus-Umfeld konkret für alle Sparkassen und Verbundunternehmen nutzbar zu machen.”

Hierzu sind wir im engen Austausch mit den betroffenen Bereichen der FI, die in dieser Hinsicht ja auch bereits entsprechende Technologien in ihren Projekten einsetzt. KI wird in Zukunft zum Lösungsraum der OSPlus-Plattform gehören.

Daniel Draenkow: Die Erkenntnisse aus der Umfrage setzen auch für andere Initiativen in der Sparkasse-Finanzgruppe wichtige Impulse.

Wir verfolgen das Thema ja nicht nur, weil wir diese Zukunftstechnologien unbedingt einsetzen wollen. Die Umfrage zeigt uns auch, wo sich die Experten vom Einsatz der KI-Technologien keinen besonderen Mehrwert versprechen.”

Daher leisten die Ergebnisse einen wichtigen Beitrag dazu, in der Sparkassen-Finanzgruppe an diesem Zukunftsthema zielgerichtet zu arbeiten.

Welche Anwendungsfälle sind denn laut Umfrage besonders relevant?

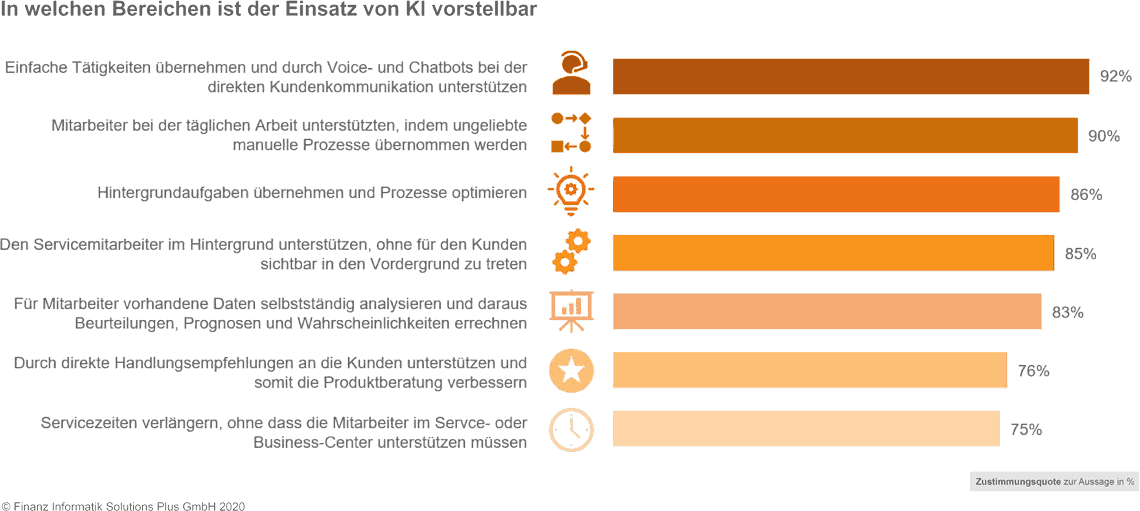

Draenkow: 92 Prozent der befragten KI- und technologieaffinen Experten in der Sparkassen-Finanzgruppe sagen, dass die größten Potenziale bei einfachen Tätigkeiten und bei der Unterstützung durch Voice- und Chatbots in der direkten Kommunikation liegen. Knapp dahinter kommen manuelle Prozesse: Hier sagen 90 Prozent der Befragten, dass KI gut unterstützen kann.

Wurde neben den KI-Anwendungsfällen auch nach den geeignetsten KI-Methoden gefragt?

Totok: Ja. Dabei wurde sowohl der Umwandlung von Daten in ein digital auswertbares Format als auch der automatisierten Erkennung von Dateninhalten die höchste Relevanz zugesprochen. Direkt hinter der syntaktisch-semantischen Methode kommen die analytischen Methoden wie Inhalts- und Angebotspersonalisierung, Predictive Analytics und die automatisierte Kategorisierung von Daten.

Praktische Beispiele sind etwa die automatische Analyse von Dokumenten oder E-Mails, die in einfachen Fällen möglicherweise sogar fallabschließend im Hintergrund verarbeitet werden können.”

Mehrere der als wichtig bewerteten Methoden lassen sich dem Themenbereich Data Analytics zuordnen und auch sehr gut mit klassischen mathematischen Verfahren abbilden.

Das zeigt auch hier, dass nicht immer gleich das maschinelle Lernen zum Einsatz kommen muss.”

Welche Hürden ergeben sich aus der KI-Methode des maschinellen Lernens?

Draenkow: Was den Einsatz von KI speziell im Bankensektor anspruchsvoll macht, sind die aufsichtsrechtlichen Vorgaben. Nehmen Sie Ergebnisse, die durch neuronale Netze als spezifischen Typus des maschinellen Lernens erzeugt wurden.

Ergebnisse aus neuronalen Netzen sind in ihrer Entstehung nicht eindeutig nachvollziehbar. Nachvollziehbarkeit ist jedoch eine aus regulatorischer Sicht grundlegende Voraussetzung etwa für kundenbezogene Entscheidungen im Bankgeschäft.”

Eine weitere Herausforderung sind die zu Recht strengen Vorgaben der DSGVO. Gerade für das maschinelle Lernen ist die Verfügbarkeit umfangreicher Trainingsdaten aber eine grundlegende Voraussetzung – schnell ist dabei die Grenze zum Personenbezug erreicht. Für solche Themen arbeiten wir bereits an Lösungsansätzen, um den regulations- und rechtskonformen Einsatz von KI zu ermöglichen.

Wie geht es nun weiter? Welche Schlüsse ziehen Sie aus Ihrer Umfrage und den bisherigen Erfahrungen im Umgang mit KI-Lösungen?

Draenkow: Unterschiedliche Analysten bestätigen, dass Finanzdienstleister zurzeit weniger von KI profitieren als etwa produzierende Unternehmen, der Handel oder der Bereich Transport und Logistik. Das bedeutet im Umkehrschluss, dass sich viele KI-Anbieter tendenziell eher auf diese Branchen konzentrieren werden.

Wir wollen und können aber nicht darauf warten, dass der Markt uns Lösungen bietet. Die KI wird uns in den kommenden Jahren einen deutlichen Schub bescheren.”

Mit den Erkenntnissen aus der Umfrage wissen wir und weiß das KIXpertS-Team, in welchen Bereichen der Einsatz von KI-Methoden sowohl einen Mehrwert für die Kunden als auch für die Institute und Verbundunternehmen in der Sparkassen-Finanzgruppe bringt. Dank der Umfrage können wir jetzt zielgerichtet ansetzen und an KI-Lösungen arbeiten, die bald nicht nur Showcases sind, sondern allen Sparkassen zur Verfügung stehen.

Herr Draenkow, Herr Dr. Totok, vielen herzlichen Dank für das interessante Interview.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/114419

Schreiben Sie einen Kommentar