White-Label für Banken: FinCompare startet Robo-Advisor für Unternehmensfinanzierung

FinCompare

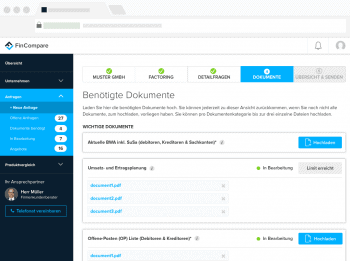

FinCompare startet mit „App Solutions“ eine neue Produkt-Serie, die den Weg von der Finanzierungsanfrage bis zur Auszahlung vereinfachen und beschleunigen soll. Herzstück sei eine “intelligente Software für die automatisierte Auswahl von Finanzierungsoptionen”. Die FinCompare-Software funktioniere dabei wie ein Robo-Advisor und ermittle nach einem umfangreichen Fragenkatalog die passende Finanzierungslösung. Die Web-App richte sich auch an Banken, Finanzdienstleister und Berater und sei als White-Label-Lösung erhältlich.

FinCompare

Ob im Hintergrund doch noch Handarbeit notwendig ist, lässt sich nicht zweifelsfrei erkennen – aber vermuten, da Unternehmen ein Angebot innerhalb von 48 Stunden erhalten sollen. Wäre es ein reiner Robo-Advisor, würde das Angebot sofort – oder zumindest nach nur einem kurzen Richtigkeitscheck ausgeliefert werden. However – auch 48 Stunden sind schnell und die Lösung soll Zugang zu mehr als 200 Finanzierungspartnern liefern. Darunter Banken, Finanzdienstleister und FinTechs.

FinCompare

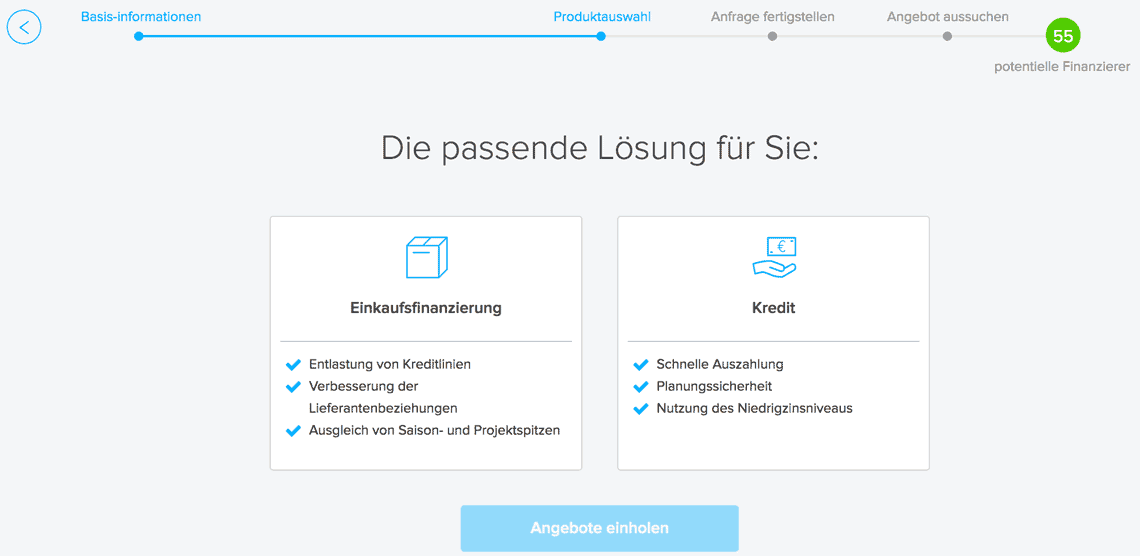

Wir sind seit mehr als einem halben Jahr am Markt und haben festgestellt, dass viele unserer Kunden zwar ihren Finanzierungsbedarf kennen, aber häufig nicht wissen, welche Finanzierungsform geeignet ist. Konkret: Rund 60 Prozent unserer Kunden fragen einen klassischen Bankkredit an, aber nur zehn Prozent davon schließen am Ende auch einen Bankkredit ab. Denn für die große Mehrheit finden wir bessere Lösungen. Dieses ‚Matching’ haben wir nun mit unserer Software automatisiert.“

Stephan Heller, Gründer und CEO von FinCompare

Re-Bundling im Sinne von Integration der Kredit-, Factoring-, Crowd- & Co. Lösungen

Neben dem klassischen Bankkredit stünden alternative Finanzierungsformen wie Factoring, Lagerfinanzierung, Einkaufsfinanzierung, Crowdfunding und Leasing zur Auswahl. Für anfragende Unternehmen sei der Service kostenlos.

Mit Hilfe der neuen “App Solutions” werde der Kreditprozess in jedem Fall einfacher und “zu 100% digital”: Antragsstrecke, Datenraum sowie Angebotsvergleich werden vollständig über die Web-Applikation abgebildet. Eine wichtige neue Funktion ist dabei der Robo-Advisor, der auf Basis von zehn Fragen zu Beginn der Antragsstrecke die Finanzierungslösung für das Unternehmen ermittelt.

FinCompare als weiterer FinTech-Hub

Die neu gestartete Lösung sei das Ergebnis einer intensiven Weiterentwicklung, ausgerichtet auf die Bedürfnisse der bisher mehr als 1.000 Kunden mit einem angefragten Finanzierungsvolumen von über 500 Mio. Euro. Die nun gestartete Entwicklungsstufe sei allerdings nur die erste Stufe auf dem Weg zur “FinTech-Integrationsplattform”, die mit dem nächsten Release Realität werden soll.

FinCompare

Das Unternehmen habe in drei Monaten die Web-App entwickelt – will sich aber noch breiter aufstellen. “Wir arbeiten am ‚Re-Bundling’ des Finanzierungsmarktes und werden FinCompare zum FinTech-Aggregator ausbauen, zur Plattform, die die vielen verschiedenen B2B-FinTech-Geschäftsmodelle bündelt”, sagt Heller. Das klingt nach einem B2B-Modell, wie es derzeit die solarisBank aufbaut. Allerdings sei noch keine BaFin-Lizenz beantragt.

FinCompare

Die Web-App soll als sogenannte Stand-Alone-Lösung im Alltag von freien Beratern, die wir als wichtige Partner für FinCompare verstehen, genutzt werden. Zum Beispiel für Versicherungsmakler, die ihre Unternehmenskunden damit digital verwalten können und zusätzlich ihre Beratungskompetenz stärken, indem sie über FinCompare Zugang zu verschiedenen Finanzierungsoptionen bieten.“

Paul Weber, COO FinCompareaj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/57681

Schreiben Sie einen Kommentar