Wie Banken aus Zahlungsdaten größtmöglichen Nutzen ziehen

MongoDB

Wer zahlt wem was und wann? Aus den Daten von Zahlungstransaktionen lassen sich wertvolle Erkenntnisse gewinnen – doch wie lässt sich dieser Mehrwert realisieren? Die Celent-Umfrage zur Monetarisierung von Zahlungsdaten zeigt, welche Erwartungen Unternehmenskunden hegen, aber auch, wie Banken und Finanzdienstleister sich aufstellen können, um diesen gerecht zu werden.

Wer bei Amazon einkauft, bei AirBnB ein Zimmer bucht oder bei Facebook eine Unternehmenswerbung anklickt, sorgt nicht nur für Umsatz, sondern produziert auch Transaktionsdaten. Die großen Online-Plattformen ziehen daraus zusätzlichen Nutzen, auf höchst unterschiedliche Weise: entweder indem sie daraus für sich selbst Mehrwerte ziehen oder darauf basierende Services für Dritte anbieten, die für zusätzliche Einnahmen sorgen.Doch auch im Finanzsystem gibt es die Chance, Informationen aus Zahlungs- oder Transaktionsdatensätzen zu generieren. Für Finanzdienstleister und ihre Kunden stellen diese einen erheblichen Mehrwert dar und können beispielsweise für Neukundenakquise, Kostensenkungen und Kundenbindungsangebote genutzt werden. Margendruck und wachsende Kundenerwartungen, der Ausbau der Echtzeit-Zahlungsinfrastruktur, aber auch die bevorstehende ISO-20022-Migration haben dem Thema in den vergangenen Monaten einen erheblichen Schub gegeben.

MongoDB

Kunden haben große Erwartungen

Gemeinsam mit MongoDB und icon solutions führte Celent, ein Beratungsunternehmen für Finanz-Technologien, eine Umfrage zur Nutzung monetarisierter Zahlungsdaten durch. 168 leitende Bankangestellte und 217 Finanzleiter und CFOs von Unternehmen nahmen daran teil. Die Resultate sind im Whitepaper „Expectation versus reality for payments data monetisation“ zusammengefasst, das MongoDB auf seiner Website kostenlos zum Download bereitstellt.

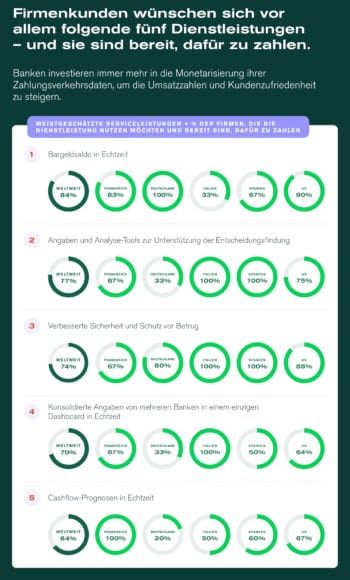

Eines der Ergebnisse der Befragung: die Monetarisierung von Zahlungsverkehrsdaten stellt eine relevante Einnahmequelle dar. Sie steht deswegen auf der Investitionsagenda von Finanzdienstleistern ganz oben. Weitere Erkenntnisse waren unter anderem:

- 84 Prozent der Unternehmen würden für den Zugang zu Bargeldbeständen in Echtzeit zahlen.

- 70 Prozent der Unternehmen würden für den Service eines einzigen Dashboards mit den Echtzeitsalden ihrer Bankpartner zahlen.

- 74 Prozent der Unternehmen sind bereit, für verbesserte Sicherheit und Betrugsprävention zu zahlen.

- Für Dienstleistungen wie virtuelle Konten und Unterstützung bei der Erfüllung von ISO 20022 wären Unternehmen dagegen nicht bereit zu zahlen und würden im Zweifelsfall sogar den Anbieter wechseln.

Erhalt der Kundenbeziehung

Gerade der letzte Punkt sollte bei der strategischen Planung durchaus als Warnung verstanden werden: Nur weil ein Firmenkunde eine bestimmte Dienstleistung erhalten möchte, bedeutet das nicht, dass er bereit ist, dafür zu bezahlen. Denn möglicherweise erwartet er diesen Service als unentgeltliche „Basisleistung“, deren Fehlen die Kundenbeziehung belastet.

An erster Stelle ist hier die Konformität mit der Umstellung der Zahlungsverkehr-Kommunikation auf den globalen MX-Standard gemäß ISO 20022 zu nennen. Ab November 2021 sollen Tests auf Kundenseite beginnen, im November 2022 wird im gesamten EU-Raum sowie in den USA und in Großbritannien umgestellt. 31 Prozent der befragten Unternehmen geben an, dass sie das Institut wechseln würden, wenn ihre Hausbank ihnen bei dieser Transformationsaufgabe nicht unterstützend zur Seite steht.

Neben Hilfen bei der ISO-20022-Migration identifiziert die Umfrage noch weitere Themen, bei denen Banken und Finanzdienstleister investieren sollten – nicht um höheren Umsatz und Erträge zu generieren, sondern schlicht um das Bestandsgeschäft abzusichern. Dazu zählen beispielsweise virtuelle Konten (31 Prozent) oder die Automation von Kreditoren (21 Prozent).

MongoDB

Investitionen in die Monetarisierung von Zahlungsdaten wachsen

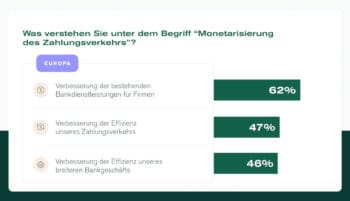

Zahlungsdaten-Monetarisierung bezieht sich auf jeden Anwendungsfall, für den die Informationen aus Zahlungsnachrichten oder Transaktionsdatensätzen genutzt werden, um einen Mehrwert für die Bank oder die Kunden zu liefern. Dazu gehören operative Effizienzsteigerungen, verbesserte Kundenangebote und Dienstleistungen, die neue Netto-Einnahmen für das Finanzinstitut generieren. Wie die Befragung gezeigt hat, gibt es zwischen Banken und Kunden einerseits, aber auch innerhalb des Finanzsystems in den unterschiedlichen Weltregionen dennoch deutliche Unterschiede, welche Aspekte als relevant angesehen werden.

Klar ist nach Angaben von Celent aber auch: Ein erheblicher Teil der Branche konzentriert ihre Investitionen in Zahlungssysteme auf die Unterstützung von Serviceverbesserungen für den Unternehmenssektor. In einem wachsenden Anteil der Fälle umfasst dies die Schaffung der Möglichkeit, Zahlungen zu nutzen, um bestehende Dienstleistungen zu verbessern und Innovationen zu liefern. So berichten 38 Prozent der befragten Banken weltweit, dass die Initiativen zur Monetarisierung von Zahlungsdaten ein klares Ziel ihrer Investitionen in die Zahlungsinfrastruktur ist.

Flexibel reagieren

Die Experten von Celent raten Banken und Finanzdienstleistern, die Veränderungen der Kundenbedürfnisse und -erwartungen aufmerksam zu verfolgen, denn diese könnten sich schnell ändern. Daher gelte es, in flexible, agile Verfahren zu investieren, die die Möglichkeit zur umgehenden Anpassung verbessern.

Für viele Banken stellten die Kombination aus Legacy-Infrastruktur, Qualifikationslücken und organisatorischen Silos eine besondere Herausforderung dar. Die Antwort liege zum einen im Einsatz von Cloud-Technologien, die zunehmend das Rückgrat dieser Bemühungen bilden, sowohl in Bezug auf Datentechnologien, Modellierung und Design als auch durch die potenziellen Vorteile in Bezug auf Skalierbarkeit und Rentabilität. Zum anderen seien moderne Datenbank-Technologien zu nennen, die speziell darauf ausgelegt sind, große und komplexe Datensätze in der Cloud zu verwalten und verschiedene Datenquellen entlang der Zahlungsprozesse zu integrieren und anzureichern. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/123969

Schreiben Sie einen Kommentar