Worldline teilt seine Vision von der Zukunft des Zahlungsverkehrs

von Rudolf Linsenbarth

Rudolf Linsenbarth

Die jetzige Größe ist vor allem das Resultat einer Reihe von Übernahmen. Dazu gehören zum Beispiel Six Payments (Schweiz) oder der französischen Wettbewerber Ingenico mit seiner deutschen Mehrheitsbeteiligung Payone (samt B+S).”

Rudolf Linsenbarth beschäftigt sich mit Mobile Payment, NFC, Kundenbindung und digitaler Identität. Er ist seit über 15 Jahren in den Bereichen Banken, Consulting, IT und Handel tätig. Linsenbarth ist profilierter Fachautor und Praktiker im Finanzbereich und kommentiert bei Twitter (@holimuk) die aktuellen Entwicklungen. Alle Beiträge schreibt Linsenbarth im eigenen Namen.

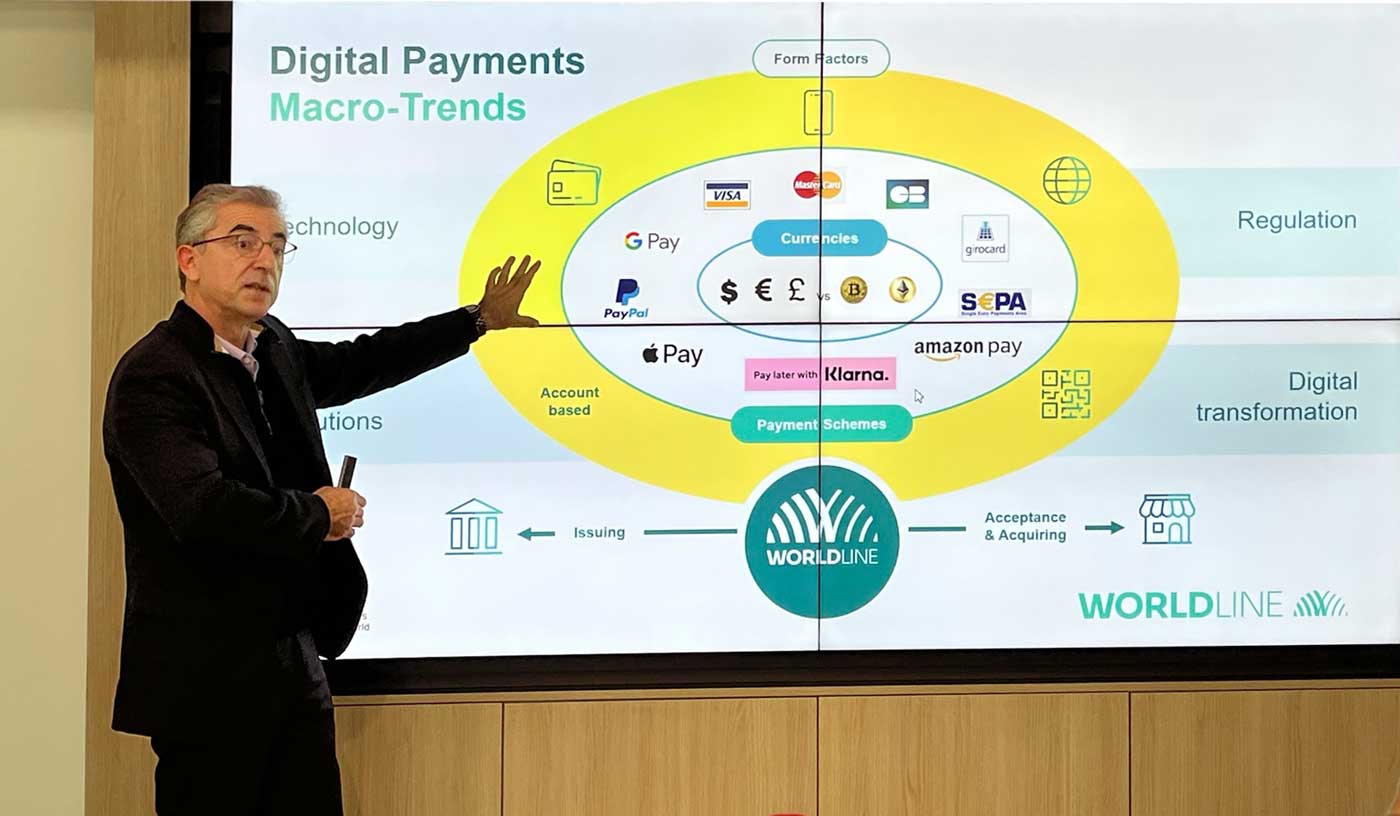

Rudolf Linsenbarth beschäftigt sich mit Mobile Payment, NFC, Kundenbindung und digitaler Identität. Er ist seit über 15 Jahren in den Bereichen Banken, Consulting, IT und Handel tätig. Linsenbarth ist profilierter Fachautor und Praktiker im Finanzbereich und kommentiert bei Twitter (@holimuk) die aktuellen Entwicklungen. Alle Beiträge schreibt Linsenbarth im eigenen Namen.Allerdings zeigen neue Player im Markt, dass es auch noch nicht besetzte lukrative Nischen gibt. Es ist bestimmt kein Zufall, dass das schwedische Startup Klarna mit seinem BNPL (Buy Now Pay Later) Geschäftsmodell an zentraler Stelle in der Präsentation platziert wurde.

Neben dem Wachstum durch Zukäufe gibt es auch einen starken Trend zur Fokussierung auf bestimmte Teilbereiche des Zahlungsverkehrs. Die Terminalsparte Ingenico gehört dabei nicht mehr zum Markenkern von Worldline und ist daher konsequenterweise veräußert worden. Trotzdem wurde immer wieder betont, dass es nach wie vor eine enge Kooperation mit der nun eigenständigen Sparte gibt.

Die technologischen Innovationen des Zahlungsverkehrs gehen nun nach Sichtweise von Worldline weit über ein Kartenterminal hinaus.”

Genau das wollte man an sechs verschiedenen Stationen des Innovationslabs vorführen. Alle Showcases sind noch keine fertigen Produkte, sondern Impulse für neue Ansätze.

Hier die sechs spannendsten Worldline-Ansätze:

Rudolf Linsenbarth

Station 1: Kontaktloses Bezahlen in Geschäften mit Gesichts- und Handflächenerkennung

In diesem Szenario geht der Kunde an ein Terminal und wird per Gesichtserkennung identifiziert, um in Anschluss die Zahlung per Hand-Biometrie zu autorisieren. Wer sich bereits seit längerem mit Zahlungsinnovationen beschäftigt, wird in diesem Ablauf nichts Neues erkennen.

Das Smarte an dem Konzept ist, dass der Abgleich mit den biometrischen Daten nicht in einem Backend durchgeführt wird.”

Stattdessen werden diese sensiblen Kundendaten auf dem eigenen Smartphone gespeichert. Sobald sich der Kunde in einer definierten Geolokation befindet, ist es dem Terminal möglich, die notwendige Kommunikation mit dem Kunden-Smartphone aufzubauen. Der Zahlungsvorgang wird durch das „Hands-Free Konzept“ besonders reibungslos.

Ein Selbsttest verlief entsprechend erfolgreich.”

Die dahinter liegenden Zahlverfahren sind dabei beliebig. Es könnte auch eine Instant-Payment-Zahlung sein, die direkt aus der Banking App getriggert wird.

Worldline

Station 2: Erkennen des Schultersurfens zum PIN-Diebstahl

PIN-Diebstahl an Geldautomaten und Zahlungsterminals sind auf dem Vormarsch.

Hierzu hat Worldline ein Verfahren entwickelt, bei dem ein Erkennungssystem aktiv meldet, wenn hinter den Kunden jemand in verdächtiger Nähe steht.”

Die Nutzer haben dann die Möglichkeit, den Vorgang abzubrechen oder können weiter machen, wenn die hinter einem stehende Person vertrauenswürdig ist. Darüber hinaus ist es auch möglich, die Gesichtsmuster von Menschen im Hintergrund zu sammeln und eine Meldung an die Betreiber der PIN-Eingabe-Terminals zu senden, falls dort immer wieder dieselbe Person auftaucht.

Station 3: Kontinuierliche Authentifizierung mit Verhaltensanalyse

Hier werden die Sensoren eines Konsolenpad verwendet, um durch den Spielstil die Signatur des Spielers zu erzeugen, mit der er dann authentifiziert oder identifiziert werden kann. Im Anschluss können „In App Payments“ für Kleinbeträge gebucht werden. Zahlungsvorgänge sollen dabei so wenig Reibung wie möglich erzeugen. Auch ein Login in das Spiel ist auf diese Weise in Zukunft möglich, wobei eine Identifikation immer schwieriger als eine Authentifizierung ist. Normalerweise ist ein Spieler laut Worldline nach 30 Sekunden authentifiziert. Leider hat diese Live-Demonstration dann nicht funktioniert, da diese Spielsequenz wohl nicht genügend Daten für eine biometrische Erkennung geliefert hat oder der Spieler an diesem Tag eben nur zu 90 % mit dem bisher gespeicherten Verhalten abgeglichen werden konnte.

Station 4: Einkaufserfahrung im Metaverse

Ob das Metaversum jetzt den Durchbruch schafft, an den Mark Zuckerberg fest glaubt, ist nicht sicher. Aber auf jeden Fall wird auch dort eine Möglichkeit benötigt, um Zahlungen zu autorisieren. Hier steuert Worldline zwei Ideen bei.

Die erste Idee ist eine biometrische Erkennung der Stimme und als zweiter Vorschlag kommt die klassische PIN-Eingabe.”

Da im Metaverse aber alles virtuell ist, fehlt der begrenzende Untergrund einer physischen Tastatur. Deshalb hat man sich die Projektion der PIN-Tasten auf die zweite Handfläche patentieren lassen. Die Zahlen werden dabei in einer willkürlich wechselnden Anordnung projiziert, so dass es für einen außenstehenden Beobachter nicht möglich sein soll, die Zahlen an Hand der Bewegung des Fingers zu erraten.

Worldline

Station 5: Einkaufs- und Bezahlerlebnis mit Augmented Reality

Der Anwendungsfall in diesem Szenario ähnelt im Prinzip dem vorherigen im Metaverse. Die Lösung aber gleicht den Abläufen von In-App-Zahlungen bei Apple und Google Pay.

Worldline präsentiert sich hiermit nicht nur als Dienstleister für den Handel, sondern hat auch die Banken auf der Issuing-Seite als Kunden fest im Blick.”

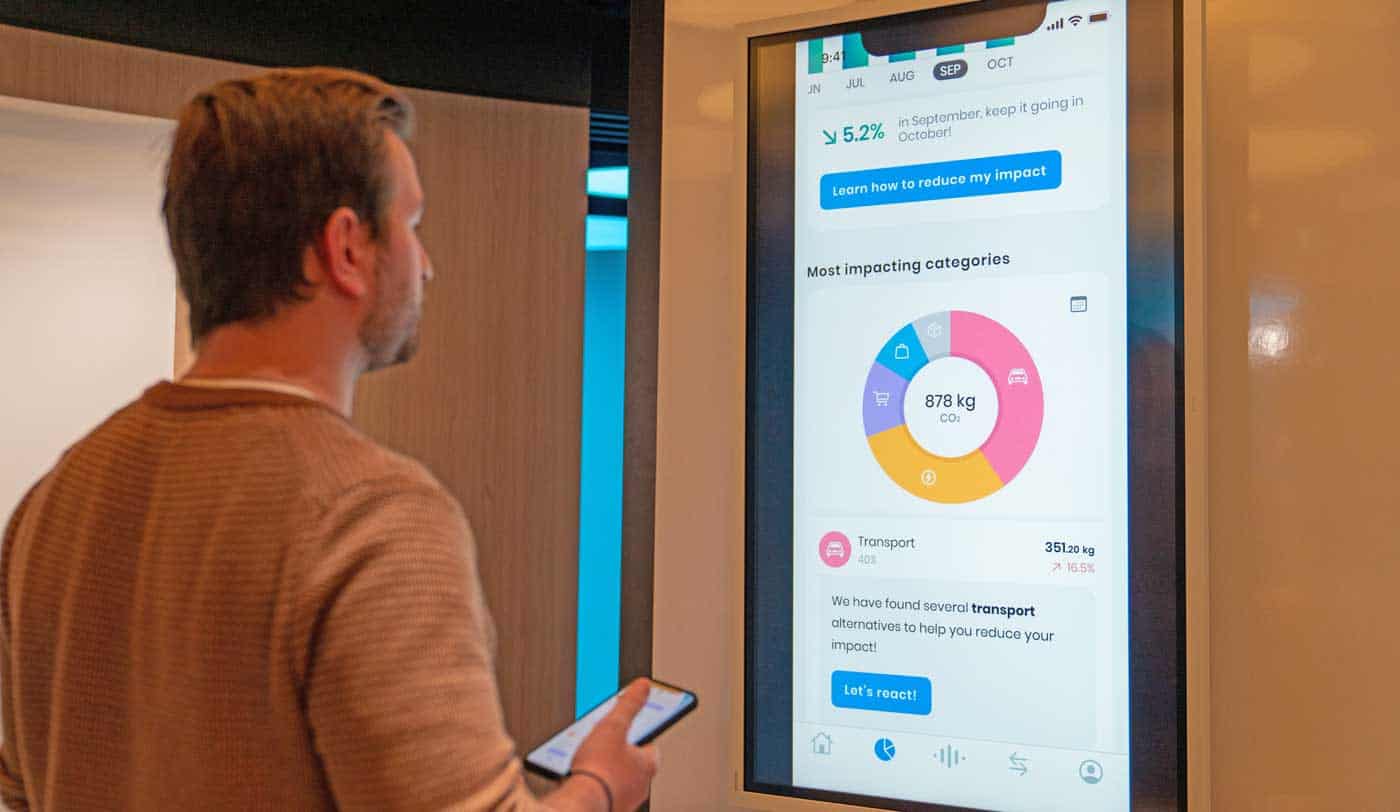

Station 6: Der CO2-Fußabdruck beim Einkauf wird sichtbar

Wie an der vorherigen Station geht es hier um ein Produkt, das ebenfalls in Partnerschaft mit den Banken an den Markt gebracht werden soll. Worldline spielt dabei seine Datenkompetenz im Zahlungsverkehr aus und will die Zahlungsvorgänge von Bankkunden im Hinblick auf deren CO2-Fußabdruck visualisieren. Das Unternehmen geht davon aus, bis zu 80 % der Transaktionen klassifizieren zu können.

Worldline

Nachdem in den sechs Präsentationen Authentifizierung und auch Bank Partnering eine große Rolle spielten, wollte ich natürlich gerne wissen, welche Chancen Worldline dem Thema FIDO gibt. Schließlich ist das Unternehmen groß im Bereich Kreditkarten Issuing unterwegs und wir hatten ja auch schon über die FIDO Implementierung des Wettbewerbers PLUSCARD berichtet. Worldline ist Sponsor Level Mitglied in der FIDO Alliance und steht dem Thema aufgeschlossen gegenüber. Allerdings liegt die Entscheidung über den Systemeinsatz bei den Banken. Hierbei sind die Hälfte der Banken eher aufgeschlossen, während die andere Hälfte Vorbehalte hinsichtlich der Ausgabe von Hardware und Haftung hat. Als Alternativen sieht man dort Browser Binding und Behavioral Authentication.

Das Fazit

Was dürfen wir nun für die Zukunft des Zahlungsverkehrs erwarten? 5 Erkenntnisse im Überblick:

- Innovationen kommen nicht als Big Bang.

- Das Thema Zahlungsverkehr ist und bleibt technologieggetrieben.

- Banken könnten beim Zahlungsverkehr, mit Hilfe von Partnern, auch wieder in den Fahrersitz kommen.

- Was die Kunden beim Payment akzeptieren, lässt sich nur durch „trial and error“ feststellen.

- Die Anstrengungen, Payment reibungsloser zu gestalten, nehmen zu.Rudolf Linsenbarth

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/147975

Schreiben Sie einen Kommentar