Generative KI revolutioniert Finanzprozesse – doch die Datenhoheit bleibt entscheidend

KI, DALL-E

Mehr als 1.200 Führungskräfte aus sechs Ländern – darunter Deutschland, Frankreich, die USA, das Vereinigte Königreich, Australien und Singapur – wurden für die Studie befragt. Die Ergebnisse zeigen: Sowohl Banken als auch Versicherungen sehen in GenAI einen Hebel, um Effizienz, Servicequalität und Wettbewerbsfähigkeit zu steigern, zugleich aber auch eine technologische Herausforderung für Governance und IT-Sicherheit. Bei 54 Prozent der Finanzinstitute steht die Produktivitätssteigerung im Vordergrund – etwa durch die automatische Auswertung von Kreditanträgen, die Erstellung von Risikoberichten oder die Zusammenfassung regulatorischer Dokumente. Versicherungen nennen mit 51 Prozent vor allem den verbesserten Kundenservice als Hauptgrund für den KI-Einsatz, etwa durch Chatbots, Schadenanalysen oder automatisierte Policenprüfungen. Rund 40 Prozent verweisen auf Wettbewerbs- und Regulierungsdruck, der KI-Initiativen beschleunigt.

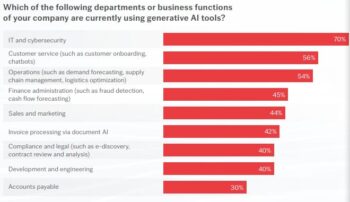

Fast neun von zehn Unternehmen der Branche nutzen generative KI aktiv, und sechs von zehn setzen zusätzlich agentenbasierte Systeme ein, um Geschäftsprozesse autonom zu steuern. Bereits heute berichten rund die Hälfte der Entscheidungsträger über messbare Vorteile: kürzere Bearbeitungszeiten, effizientere regulatorische Abläufe und ein spürbar verbessertes Kundenerlebnis. Abbyy betont, dass generative KI nicht mehr nur experimentell eingesetzt wird, sondern tief in die Kernsysteme und Prozessketten integriert ist. Besonders im Zusammenspiel von Dokumenten-KI, Prozessintelligenz und generativen Modellen entstünden neue Automatisierungsgrade, die klassische Workflow-Architekturen in Banken und Versicherungen grundlegend verändern.

Hürden bei Integration, Schulung und Governance

Abbyy

Trotz der Fortschritte zeigt die Studie deutliche strukturelle Barrieren: 39 Prozent der Finanzdienstleister berichten, dass das Training der KI-Modelle schwieriger war als erwartet – etwa aufgrund der Sensibilität von Trainingsdaten oder der Komplexität interner Datensilos. 32 Prozent nennen die Integration in bestehende Kernbanksysteme oder Versicherungskernplattformen als Herausforderung. Zudem sehen 29 Prozent Defizite bei den Kompetenzen der Mitarbeitenden, insbesondere bei der sicheren Formulierung von Prompts und der Bewertung von KI-Ausgaben. Diese Befunde machen deutlich, dass die Einführung generativer KI nicht nur eine technologische, sondern auch eine organisatorische und regulatorische Aufgabe ist. Gerade im Bankenumfeld, wo Entscheidungen nachvollziehbar, prüfbar und dokumentierbar sein müssen, reicht ein reines „Plug & Play“-Denken nicht aus.

Während 42 Prozent der Institute Dokumenten-KI einsetzen, um GenAI-Ergebnisse mit strukturierten Informationen anzureichern, kombinieren 39 Prozent ihre Modelle mit Prozessintelligenz, um Abläufe nachvollziehbar und auditierbar zu gestalten. Ebenso viele lassen die KI-Ausgaben manuell überprüfen – ein deutlich höherer Anteil als im globalen Durchschnitt (25 Prozent). Damit entwickelt sich der Finanzsektor zu einem Vorreiter für kontrollierte KI-Nutzung.

Zwischen Effizienz und Verantwortung

Die Hauptmotivation hinter den Investitionen bleibt eindeutig: 67 Prozent der Befragten wollen mit GenAI Effizienzsteigerungen erzielen, 60 Prozent eine Serviceverbesserung erreichen und 40 Prozent die bereits im Alltag genutzten Tools der Mitarbeitenden in sichere, unternehmensgeführte Strukturen überführen. Besonders häufig genannt werden Automatisierungsziele wie die Beschleunigung von Geschäftsprozessen (33 Prozent), Kostensenkung (35 Prozent) und die Verbesserung des Kundenerlebnisses (28 Prozent).

Zu den wichtigsten Zielen für den Einsatz von GenAI gehören die Automatisierung von Aufgaben zur Beschleunigung von Geschäftsprozessen (33 %), die Steigerung der Kosteneffizienz (35 %) und die Verbesserung des Kundenerlebnisses (28 %). Die Verbesserung der Arbeitszufriedenheit war für 25 % ebenfalls wichtig, verglichen mit nur 18 % weltweit.“

Aus der Umfrage von Abbyy

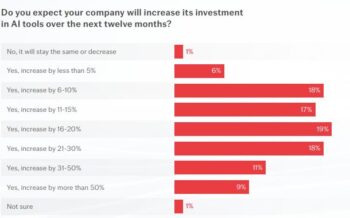

Zugleich zeigt sich eine human-zentrierte Perspektive: 25 Prozent der Führungskräfte nennen eine höhere Arbeitszufriedenheit als Ziel – ein Wert, der über dem weltweiten Durchschnitt liegt. Viele Beschäftigte bewerten die Nutzung von GenAI positiv, weil sie die Arbeitsbelastung verringert (64 Prozent), die Zusammenarbeit verbessert (57 Prozent) und das professionelle Auftreten nach außen stärkt (50 Prozent). 59 Prozent der Finanzdienstleister berichten laut Abbyy-Studie von einem gestiegenen Vertrauen in KI-Systeme, 55 Prozent von einer besseren Ergebnisqualität und 51 Prozent von konkreten Kosteneinsparungen. Gleichzeitig planen 45 Prozent, ihre Investitionen in GenAI im kommenden Jahr um mehr als 20 Prozent zu erhöhen – ein klares Signal, dass sich die Technologie vom Innovationsprojekt zur strategischen Infrastruktur entwickelt.

Trotz aller Fortschritte bleibt der Einsatz generativer KI im Finanzsektor ein Balanceakt zwischen Innovation und Regulierung. Banken und Versicherer verarbeiten hochsensible Kundendaten, Finanzinformationen und interne Modelle. Werden diese Daten unkontrolliert in externe Systeme eingespeist, drohen Verstöße gegen Datenschutzrecht, DSGVO und Aufsichtsanforderungen der BaFin. Ebenso wichtig ist die Vermeidung von modellbasierten Verzerrungen, die Kreditentscheidungen, Risikoeinstufungen oder Preisberechnungen beeinflussen könnten. Ein sicherer Einsatz setzt daher transparente Trainingsdaten, nachvollziehbare Modelle und auditierbare Entscheidungsprozesse voraus.

Trotz aller Fortschritte bleibt der Einsatz generativer KI im Finanzsektor ein Balanceakt zwischen Innovation und Regulierung. Banken und Versicherer verarbeiten hochsensible Kundendaten, Finanzinformationen und interne Modelle. Werden diese Daten unkontrolliert in externe Systeme eingespeist, drohen Verstöße gegen Datenschutzrecht, DSGVO und Aufsichtsanforderungen der BaFin. Ebenso wichtig ist die Vermeidung von modellbasierten Verzerrungen, die Kreditentscheidungen, Risikoeinstufungen oder Preisberechnungen beeinflussen könnten. Ein sicherer Einsatz setzt daher transparente Trainingsdaten, nachvollziehbare Modelle und auditierbare Entscheidungsprozesse voraus.

Eigene KI-Strategien statt Schatten-KI

Die Ergebnisse zeigen: Der Finanzsektor ist auf einem klaren Weg in Richtung strukturierter KI-Governance. Doch wo diese Strukturen fehlen, droht – wie in anderen Branchen – die Entstehung einer Schatten-KI, also der inoffiziellen Nutzung privater Tools ohne Sicherheitsprüfung oder Dokumentation. Gerade deshalb ist es für Banken und Versicherer entscheidend, eigene, datenschutzkonforme KI-Lösungen zu entwickeln oder einzuführen. Nur integrierte, unternehmenseigene Systeme bieten die nötige Transparenz und Sicherheit, um regulatorische Anforderungen zu erfüllen und gleichzeitig Effizienzpotenziale zu heben. Der verantwortungsvolle Umgang mit KI wird damit zu einer Schlüsselfrage für digitale Souveränität im Finanzsektor – und entscheidet letztlich darüber, ob Technologie zum Risiko oder zum Wettbewerbsvorteil wird. Die komplette Studie findet sich hier zum Download.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/234711

Schreiben Sie einen Kommentar