Drei Security-Layer oder Totalschaden: Wie Zentralbank-Geld (CBDC) gegen Angriffe verteidigt wird

G+D

von Dr. Raoul Herborg, Managing Director Central Bank Digital Currency (CBDC) bei G+D

Einer Prognose der Bank für Internationalen Zahlungsausgleich (BIZ) zufolge werden bis Ende dieses Jahrzehnts 24 Zentralbanken ihre eigene Digitalwährung eingeführt haben. Damit, so die World Bank Group und der International Monetary Fund, erhalten rund 1,4 Milliarden Menschen erstmals Zugang zu Finanzdienstleistungen.Wie erfolgreich eine staatliche digitale Währung als Pendant zu Bargeld sein kann, hängt von vielen technischen, organisatorischen und regulatorischen Faktoren ab. Entscheidend ist dabei, welche funktionalen Vorteile sie bereitstellt, wie einfach und bequem sie zu nutzen ist, aber auch wie sicher und zuverlässig sie Cyberattacken abwehrt und gleichzeitig die Privatsphäre schützt. Laut einer Forsa-Umfrage im Auftrag der Deutschen Bundesbank gilt dieser Punkt für die potenziellen Nutzer des digitalen Bargelds als K.O.-Kriterium: Für 76 Prozent der Befragten ist der Schutz der Privatsphäre das mit Abstand wichtigste Merkmal – und damit entscheidend für eine breite Akzeptanz.

CBDC – Sicherheit ist alles

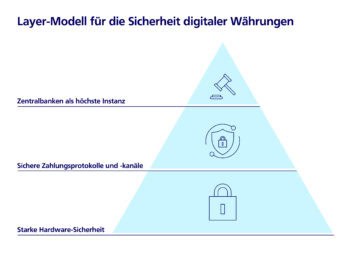

Eine digitale Zentralbankwährung (CBDC) muss daher mindestens genauso sicher und robust sein wie die bislang bekannten Bezahlsysteme. Dafür trennt eine digitale Zentralbankwährung als erste Voraussetzung die operativen, transaktionsbezogenen und administrativen Prozesse so voneinander, dass sie sich nicht gegenseitig beeinflussen können.

Darauf setzt eine dreistufige, für die besonderen Anforderungen einer digitalen Währung optimierte Sicherheitsarchitektur auf.“

JanSchuenke, G+D

Basis dieses Security-Konzepts ist auf der Hardware-Ebene – sprich dem Endgerät, auf dem digitales Bargeld gespeichert wird – ein kleiner Chip, wie er als nicht auslesbares Secure Element bereits aus SIM-Karten, aber auch Pässen, Personalausweisen oder Kreditkarten bekannt ist. Die nächste Sicherheitsschicht ist auf der Transaktionsebene implementiert, wo alle Zahlungsprotokolle per PET (Privacy-Enhancing Techniques) verschlüsselt werden. Dazu kommen als dritte Stufe Sicherheitsmerkmale wie die Public-Key-Authentifizierung als eine Art digitales Wasserzeichen. Ergänzt wird diese Architektur durch eine Kombination aus internen Sicherheitsmaßnahmen, externen Security-Audits und laufenden Penetrations-Tests.

Digitale Währungen funktionieren online wie offline

Die Offline-Funktionalität einer öffentlichen Digitalwährung gehört zu den wichtigsten Vorteilen gegenüber privatwirtschaftlichen Zahlungsmitteln. Erfreulicherweise muss sie nicht mit aufwändigen und teuren Technologien erreicht werden, sondern ist von vornherein als integraler Teil der Plattform implementiert. Dies hängt damit zusammen, dass die entsprechenden Token als digitale, inhaberbezogene Werte in Smartcards oder eSIMs sicher verwahrt werden, wo sie per Bluetooth oder NFC einfach zu verwalten sind.

Eine digitale Währung funktioniert daher wie Bargeld überall und jederzeit auch ohne Strom, Netzverbindung, den Besitz eines Bankkontos oder eines teuren Smartphones. Das macht sie unabhängig von Gerätetyp und Gerätehersteller – ein nicht zu unterschätzender Sicherheits- und Souveränitätsaspekt. Nicht zuletzt bei Störungen, Katastrophenfällen oder Cyberangriffen ist diese technisch bedingte systemimmanente Resilienz durch die Offline-Funktionalität ein gravierender Vorteil.

Die Wichtigkeit doppelter Interoperabilität

JanSchuenke, G+D

Digitale Zentralbankwährungen werden zwar von der jeweiligen Zentralbank herausgegeben, aber nicht direkt an die Verbraucher – das geschieht, genauso wie bei Bargeld, ausschließlich über Geschäftsbanken. Eine CBDC muss folgerichtig mit den internen Bankensystemen interoperabel sein, sprich einerseits mit der IT-Infrastruktur, aber auch mit den bankenspezifischen Anwendungen wie beispielsweise den Cash-Management-Systemen.

Die Schnittstellen für diese interne Interoperabilität werden dabei nicht von der Zentralbank bereitgestellt, sondern von den Geschäftsbanken und FinTechs selbst. Sie sind so in der Lage, eine digitale Währung nahtlos in ihre Systeme einzubinden, eigene innovative Apps zu entwickeln oder digitales Bargeld als Bezahlmethode auf E-Commerce-Plattformen anzubieten.

Kompatibel über alle Grenzen hinweg

Gleichzeitig ist Interoperabilität aber auch extern notwendig für den Austausch über Ländergrenzen hinweg durch die sogenannte Cross-Border-Funktionalität.

Digitale Zentralbankwährungen sind souveräne Lösungen einer staatlichen Zentralbank im Sinne eines Allgemeinguts (Common Good) für Bürger.“

Aber sie sind auch nicht als Insellösungen gedacht und konzipiert, sondern für den schnellen und sicheren digitalen Zahlungsverkehr weltweit. Nur so ist es beispielsweise möglich, grenzüberschreitende Überweisungen zu beschleunigen, den Aufwand dafür massiv zu reduzieren und damit auch die bislang bei internationalen Transaktionen anfallenden Kosten für Banken und deren Kunden zu senken.

Darüber hinaus werden auch die Abwicklungs- und Ausfallrisiken reduziert. Daher müssen digitale Zentralbankwährungen über Landesgrenzen hinweg kompatibel und interoperabel sein. Per Instant Settlement sind Transaktion dann durch den Austausch von Token zwischen den Zentralbanken innerhalb von Sekunden fast in Echtzeit abgeschlossen. Besonders für Schwellen- und Entwicklungsländer liegt darin ein unschätzbares Potenzial.

Regulierung schafft die richtigen Rahmenbedingungen

Dr. Raoul Herborg ist Managing Director Central Bank Digital Currency (CBDC) bei G+D (Website). Er ist Unternehmer mit langjähriger Erfahrung im Aufbau von IT-Unternehmen, stets auf der Suche nach neuen Geschäftsmodellen, innovativen Startups und Organisationen, die bereit sind, sich neu zu erfinden.

Dr. Raoul Herborg ist Managing Director Central Bank Digital Currency (CBDC) bei G+D (Website). Er ist Unternehmer mit langjähriger Erfahrung im Aufbau von IT-Unternehmen, stets auf der Suche nach neuen Geschäftsmodellen, innovativen Startups und Organisationen, die bereit sind, sich neu zu erfinden.All diese technischen Parameter müssen von der Harmonisierung der regulatorischen Vorgaben und organisatorischen Maßnahmen über Ländergrenzen hinweg begleitet werden. Klare Regeln und praxisnahe Standards sind die Basis dafür, dass das Finanzsystem und die digitalen Zahlungssysteme der Zentralbanken sich erfolgreich entwickeln können.

Die Rahmenbedingungen für Interoperabilität, grenzüberschreitende Zahlungen oder den Datenschutz müssen also ebenso multilateral vereinbart werden wie Maßnahmen gegen Geldwäsche oder Drogenhandel. Das passende Framework dafür liefert die Bank für Internationalen Zahlungsausgleich. Mit diesen funktionalen und regulatorischen Parametern ist die Basis für eine Erfolgsstory digitaler Zentralbankwährungen gelegt – und damit für ein Ökosystem, in dem viele innovative Dienstleistungen und Geschäftsmodelle entstehen können. Als unabhängiges, gerechtes, egalitäres und inklusives Zahlungsmittel, das jederzeit und überall kostenlos zur Verfügung steht, erfüllt eine CBDC zudem den Kanon universeller Werte.Dr. Raoul Herborg, G+D/dk

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/232637

Schreiben Sie einen Kommentar