Interview: Künstliche Intelligenz in der Versicherungswirtschaft – InsurTechs als Partner sehen

adrian825 / Bigstock

Machine Learning und Künstliche Intelligenz spielen in vielen Branchen inzwischen eine wichtige Rolle, sind gewissermaßen das Meta-Thema, das alles überschattet. Davon bleibt natürlich auch die alt-ehrwürdige Versicherungswirtschaft nicht unberührt. Wir haben mit Dr. Andreas Becks, Head of Customer Advisory Insurance beim Analytics-Software-Anbieter SAS über das Potenzial, das sich hieraus für die Versicherungen ergibt, und über die Zusammenarbeit von etablierten Versicherern und InsurTech-Start-ups gesprochen.

Andreas Becks ist sich sicher, dass datenbasierte Verfahren und Automatisierung in der Datenauswertung beeindruckende Verbesserungen für die Versicherungen mit sich bringen können. Er erklärt, dass es jenseits des Buzzwords Künstliche Intelligenz schon eine Reihe von spannenden Anwendungsszenarien gibt – und er erklärt, warum der Datenschutz in Deutschland gar nicht mal ein Hindernis für die Entfaltung solcher InsurTechs sein muss.Herr Dr. Becks, wo spielt denn künstliche Intelligenz in den Versicherungen eine besondere Rolle? Profitieren die Versicherer in Hinsicht von Kosteneinsparungen oder reicht das noch weiter?

Dr. Andreas Becks: Das Thema künstliche Intelligenz bedeutet nicht immer, dass es sich dabei gleich um Roboter, die spektakuläre Dinge vollbringen, handeln muss.

Bei Risikobewertung – also dem Kerngeschäft der Versicherungen – spielt KI heute schon eine wichtige Rolle. Es geht darum, wie mit Hilfe von Machine Learning ein Mehrwert entstehen kann.“

SAS

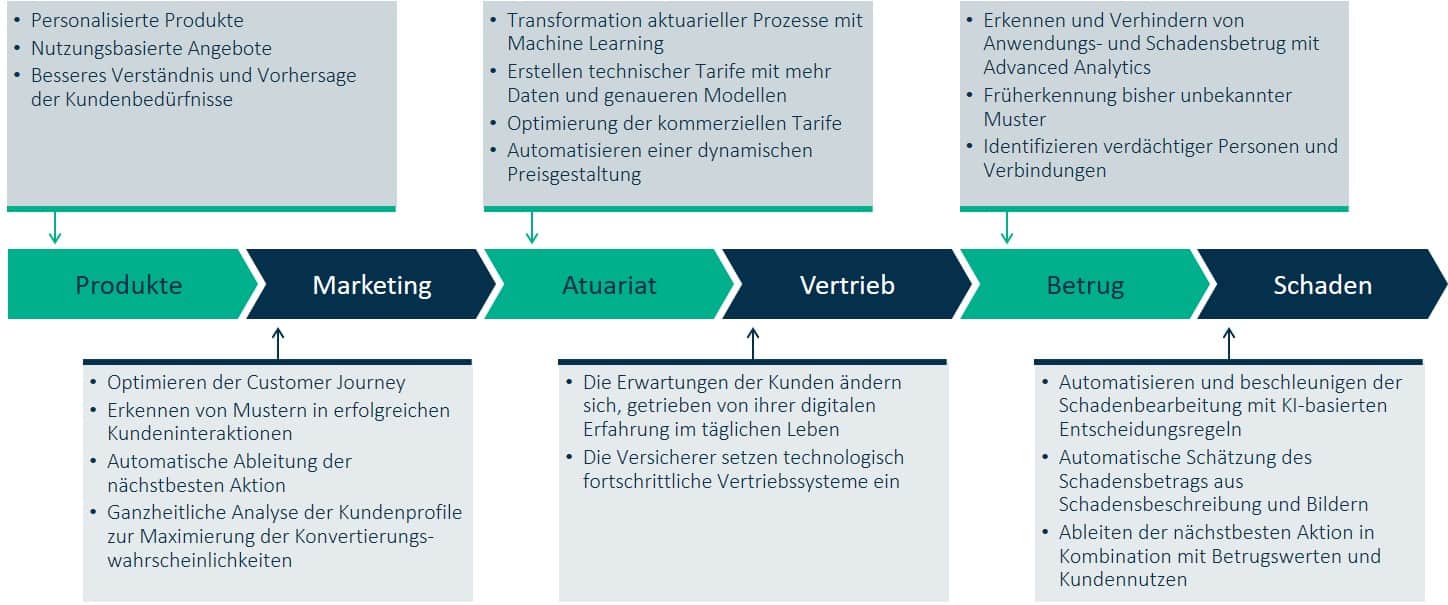

Das betrifft die ganze Wertschöpfungskette, also von der Produktentwicklung übers Marketing bis hin zur Schadensabwicklung. Die Vorteile von KI auf Kosteneinsparung zu reduzieren, hieße dagegen Potenzial zu verschenken. Versicherungen arbeiten daran, Risiken besser vorherzusagen und Schäden aktiv zu verhindern. Es geht ferner darum, auf Basis eines besseren Risiko- und Kundenverständnisses Angebote zu personalisieren, Preise dynamisch anzupassen und die Betreuung des Kunden im Schadensfall zu optimieren.

Welche Länder sollten wir uns denn anschauen, wenn es um KI in der Versicherungswirtschaft geht? Deutschland ist ja in diesem Themenbereich bisher eher zurückhaltend im Vergleich zu anderen Kulturen.

Innovative Start-ups kommen oft aus den USA und Israel, auch der asiatische Raum ist schon weit vorne bei Innovationen. Britische Kfz-Versicherungen bieten schon heute Telematiktarife für Fahranfänger an. Deutschland ist da nicht ganz vorne, aber auch mit dabei. Das InsurLab Germany, ein Zusammenschluss aus etablierten Versicherern, Start-ups, InsurTechs, Technologieunternehmen, Forschungs- und Beratungspartnern, in dem SAS auch Mitglied ist, hat sich die digitale Transformation der deutschen Versicherungswirtschaft auf die Agenda gesetzt.

Wie effizient KI-Anwendungen arbeiten können, das hängt vor allem auch von der Datenlage ab – und hier ist Deutschland eher datenschutz-orientiert. Wo liegen die ethischen Grenzen einer Künstlichen Intelligenz?

SAS

Dr. Andreas Becks ist als Head of Customer Advisory Insurance DACH bei SAS für die Beratung rund um die analytische Plattformen verantwortlich. Er leitet ein Team von Versicherungsexperten, Data-Governance-Experten und Datenwissenschaftlern, die Versicherungskunden beraten, wie sie mit Hilfe von Analysen Werte schaffen und die Transformation in einem sich wandelnden Markt vorantreiben können.

Versicherungen nutzen heute ganz neuartige Daten, die vorher nicht zur Verfügung standen. Sie sammeln beispielsweise Telematikdaten oder auch Vitaldaten mit Hilfe von Wearables, nutzen offen zugängliche Daten und kaufen gegebenenfalls welche zu.

Es ist sicherlich nicht sinnvoll, alles mit den Daten zu machen, was man könnte. Stattdessen muss eine Versicherung bedenken, wie sie sich gegenüber Kunden darstellen will.“

Eine Versicherung, die den Versicherungsnehmer kontaktiert, weil er nach Telematikdatenlage einen Unfall hatte, den er aber nicht gemeldet hatte, kann schnell negativ als „Stalker“ wahrgenommen werden. Zudem muss man dafür sorgen, dass Daten, an denen das Machine-Learning-Modell lernt, möglichst vorurteilsfrei sind – damit auch die Entscheidungen frei von Diskriminierung (aufgrund von Geschlecht, Hautfarbe etc.) sind. Und zuletzt muss man Transparenz schaffen, um zu zeigen, wie und warum Entscheidungen zustande gekommen sind.

Wer ist denn bei den Themen rund um die Künstliche Intelligenz die treibende Kraft? Eher die Versicherungen oder die InsurTechs?

InsurTechs haben viele gute Ideen in die Branche getragen. Sie treiben Innovation im Versicherungssektor voran, und auch bei etablierten Versicherern findet langsam ein Umdenken statt. InsurTechs können Teile der Wertschöpfungskette sehr gut abdecken, aber sie wollen – im Gegensatz zu Versicherungen – nicht unbedingt Risikoträger werden.“

InsurTechs dürfen nicht mehr als Feind, sondern müssen als Partner gesehen und in die Geschäftsmodelle der Versicherungen integriert werden. Genau diesen Ansatz verfolgt auch das InsurLab.

Einige Start-ups wickeln binnen Sekunden Schadensfälle ab. Wie zuverlässig funktioniert das? Und ist das „das neue Normal“?

Einige Start-ups propagieren eine Schadensabwicklung innerhalb von Sekunden – und lösen das für bestimmte Fälle auch ein. Dennoch haben diese Unternehmen oft noch nicht die beste Schaden-Kosten-Quote. Sie dürften aber im Laufe der Zeit aber mit erfahrenen Versicherern zusammenarbeiten und sind deshalb ernst zu nehmende Disruptoren für bestimmte Kernprozesse. Und sie verändern die Erwartungshaltung: Wenn ich weiß, dass ein Anbieter mein Problem sofort löst, bin ich als Kunde nicht mehr bereit, bei einem etablierten Versicherer Tage oder Wochen darauf zu warten. Wer die bessere Customer Experience bei der Schadensabwicklung bringt, gewinnt.

Herr Dr. Becks, herzlichen Dank für dieses Gespräch. tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/106787

Schreiben Sie einen Kommentar