850 Mrd. Euro Betrugsschäden: Radikale Modernisierung der Anti-Fraud-Architektur nötig

Scanrail / Bigstock

Die zentrale Diagnose: Zwischen der Geschwindigkeit moderner Betrugsformen und der tatsächlichen Abwehrfähigkeit vieler Institute klafft eine gefährliche Lücke. Scam-Angriffe haben sich in den vergangenen Jahren grundlegend verändert. Während klassische Betrugsmuster früher weitgehend auf gestohlenen Daten oder kompromittierten Accounts basierten, verlagern sich Angriffe zunehmend in Bereiche, in denen der Kunde selbst – durch Social Engineering oder Deepfake-Manipulation – aktiv Transaktionen freigibt.

Und genau hier versagen viele der heute eingesetzten, regelbasierten Systeme: Sie erkennen technische Anomalien, nicht aber menschliches Verhalten unter Manipulation. Die Folge sind steigende Fehlentscheidungsraten, übersehene Scam-Muster und ein Blindflug bei genau jenen Angriffen, die inzwischen am stärksten wachsen – einschließlich APP-Scams (Authorized Push Payment), synthetischer Identitäten und KI-gestützter Social-Engineering-Angriffe.

Silos statt situativer Gesamtsicht

Laut dem SAS-Report gehören fragmentierte Risikodaten, fehlende Kontextinformationen und die mangelnde Konsolidierung von Analyseergebnissen zu den zentralen Gründen, warum sich moderne Betrugsangriffe so leicht durchsetzen können. Viele Institute betreiben weiterhin kanalbasierte Einzelsysteme ohne Querverknüpfung, isolierte Datenbestände ohne Verhaltenshistorie und setzen auf veraltete Regelwerke, die Betrugslogiken vergangener Jahre abbilden. Damit bleibt unbekannt, ob ein Kunde unter Stress steht, ungewöhnlich reagiert, über neue Geräte interagiert oder durch vorherige Kontaktversuche bereits in eine Scam-Kette eingebunden wurde.

SAS

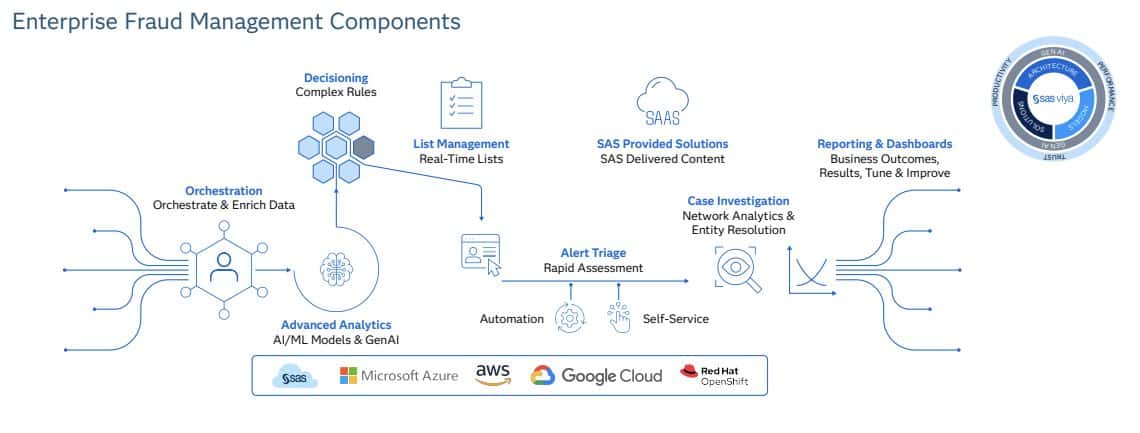

Der SAS-Report beschreibt detailliert, wie Finanzinstitute weltweit ihre Erkennungs- und Reaktionsfähigkeit erhöhen, indem sie auf verhaltensbasierte Echtzeitmodelle, kontinuierlich lernende KI-Systeme und datenübergreifende Kontextanalysen umstellen. Dazu zählen neben Anomalie- und Verhaltensmodellen, die Abweichungen in Echtzeit erfassen, auch Graph- und Netzwerk-Analysen, um Mule-Netzwerke sichtbar zu machen. Hinzu kommt Explainable AI, um regulatorisch sauber begründete Entscheidungen zu gewährleisten sowie Fallmanagement und Alert-Triage mit automatisierter Risikopriorisierung und nicht zuletzt ein Cross-Channel-Monitoring, das Mobile-, Online- und Drittdienste zusammenführt.

Praxisbeispiele aus dem Report verdeutlichen, wie stark der Effekt sein kann: Eine Bank identifizierte mittels SAS 70 % der Transaktionen an Mule-Accounts bei weniger als 0,1 % Alert-Quote. Andere Institute berichten von 40 % weniger Alerts, 35 % besseren Detection Rates und 18 % weniger False Positives.

Die Lage ist nicht nur ökonomisch sondern auch gesellschaftlich alarmierend, denn 50 % der Verbraucher berichten von mindestens einem wöchentlichen Betrugsversuch und 70 % der Betroffenen melden Fälle nicht bei Behörden.“

Aus dem „AI-powered solutions for a trillion-dollar problem“-Report von SAS

Laut dem Report erhielten nur 4 % der Opfer ihr Geld vollständig zurück. Diese Lücke zwischen tatsächlichen Schäden und erstatteten Beträgen erhöht den politischen und regulatorischen Druck, insbesondere im Hinblick auf APP-Scams und grenzüberschreitende Schadensfälle.

Banken müssen Kernsysteme modernisieren

SAS

Aus Sicht von SAS benötigen Banken eine strukturelle Modernisierung ihrer Fraud-Architekturen: weg von regelbasierten Insellösungen, hin zu integrierten Echtzeitplattformen, die Daten, Modelle und Entscheidungen an einem Ort bündeln und kontinuierlich nachschärfen. „Die Mehrheit der Banken nutzt Kontrollmechanismen, die für überholte Bedrohungsmuster gebaut wurden“, heißt es zusammenfassend im Report, der hier kostenlos heruntergeladen werden kann (englischsprachig). Während Betrüger KI, Automatisierung und hochgradig personalisiertes Social Engineering einsetzen, agieren viele Institute mit Analysestandards von gestern.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/237254

Schreiben Sie einen Kommentar