Transformation von Banken und Sparkassen: Fünf Handlungsfelder gegen den Bedeutungsverlust

Publicis Sapient

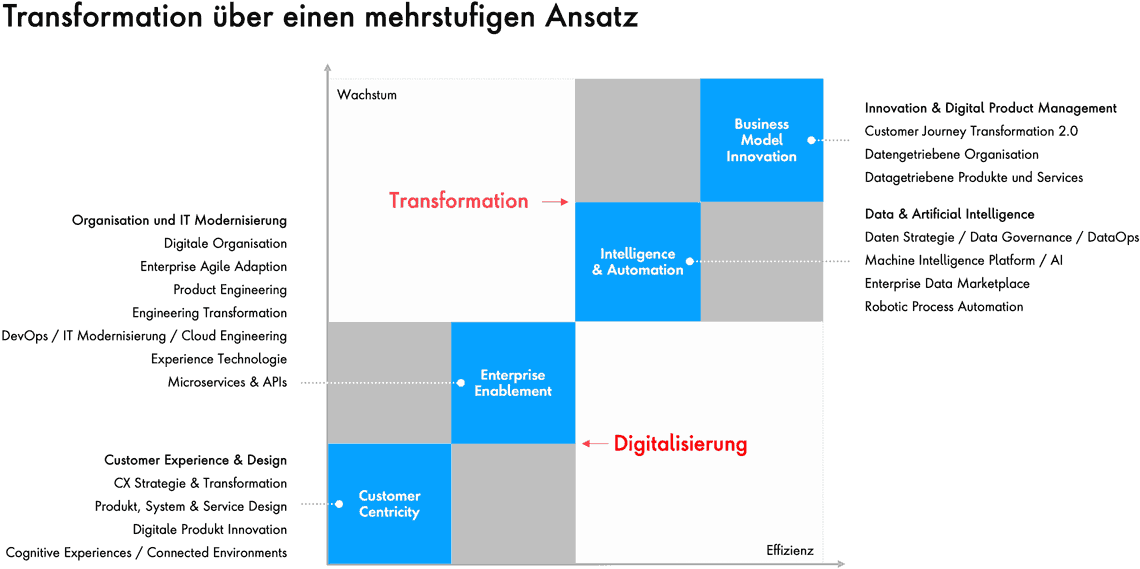

Beinahe täglich werden Studien veröffentlicht, die nachweisen, wie wichtig die Digitalisierung der Geschäftsprozesse von Banken und Sparkassen für das Überleben der Finanzbranche ist. Dabei kursieren dutzende Schlagworte und sorgen bei vielen Bankenexperten für Verwirrung, statt klare Roadmaps für den Weg zur digitalen Organisation aufzuzeigen. Klaus Schilling vom Beratungsunternehmen Publicis Sapient zeigt, welche fünf Schlüsselfaktoren die erfolgreiche Transformation der Branche vorantreiben.

von Klaus Schilling, Director Strategy & Consulting, Publicis Sapient

Unabhängig von Tools und Technologien sollte in erster Linie die erfolgreiche digitale Business Transformation im Fokus stehen.Ziel ist es, Banken und Sparkassen so fit zu machen, dass sie auch in fünf oder zehn Jahren noch relevant für ihre Kunden sind.“

Denn dies ist die Voraussetzung für eine nachhaltig erfolgreiche Geschäftsentwicklung. Die Finanzbranche ist gefordert, Produkte und Services zu kreieren, die unterstützt durch digitale Technologien positiv auf das Geschäft einzahlen.

Mindset der Organisation

Als vorrangige Maßnahme sollten Unternehmenslenker in der Banking-Branche das interne Mindset in ihrer Organisation darauf hin ausrichten, den digitalen Wandel als unabdingbar zu akzeptieren und dementsprechend konsequent zu agieren. Das Führungsteam muss diese Botschaft kontinuierlich kommunizieren und konsistent umsetzen. Wichtig ist es, ein holistisches Verständnis zu schaffen, dass die Transformation der Geschäftsmodelle nicht nur in erster Linie eine große Veränderung der gesamten Unternehmensstruktur bedingt, sondern auch einen grundlegenden Wandel für jeden einzelnen Mitarbeiter bedeutet.

Anstatt des gehypten Begriffs der Disruption sollten Verantwortliche bewusst von einer schrittweisen, aber konsequenten Transformation sprechen. Neugierde, Agilität, Kreativität, Spontanität und Spaß sind wesentliche Faktoren, um das „Neue“ in der Bank zu etablieren.“

Bei aller Digitalisierung muss klar bleiben, was der bisherige Markenkern der Bank war und welches Mission-Statement die zukünftige Funktion am besten nach Außen und Innen beschreibt.

Kundenzentrierung

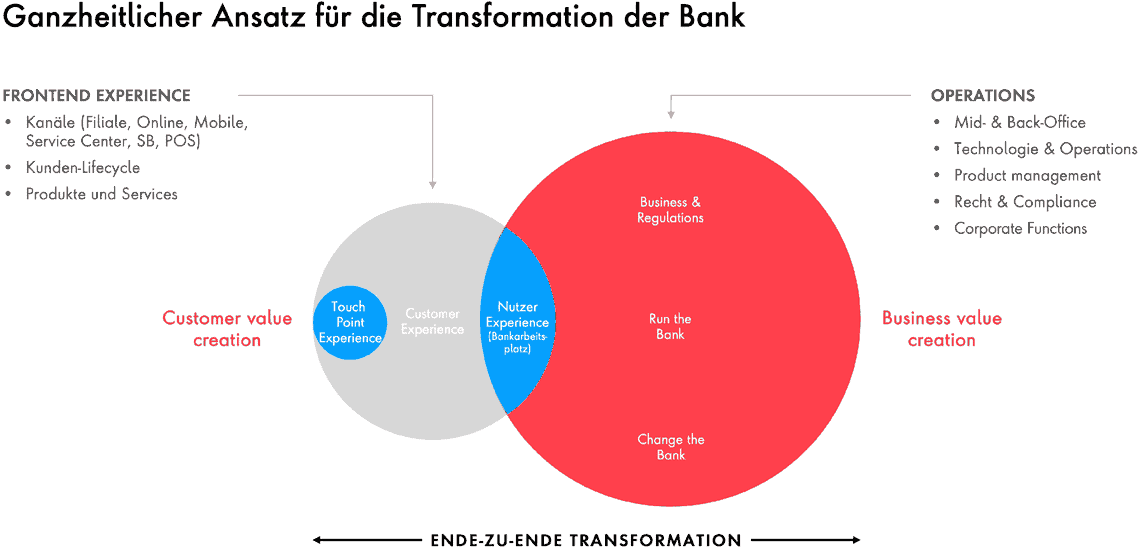

Die Erwartungen der Kunden geben vor, wie Services in Zukunft aussehen bzw. wie Manager bestehende Prozesse verbessern sollten. Ein professioneller Service-Design-Ansatz sorgt dafür, dass die Dienstleistungen Ende-zu-Ende optimiert werden, und nicht nur ein schönes neues Front-End mit unveränderten Back-End-Prozessen entsteht. Die interne Organisation spielt dabei eine tragende Rolle, da sie die Angebote durchgängig bereitstellt. Herausragende Erfahrungen mit einem Service führen dazu, dass Kunden dauerhaft bereit sind, für diesen ein angemessenes Entgelt zu bezahlen.

Klaus Schilling ist Director Strategy & Consulting bei Publicis Sapient und im Beratungsgeschäft für digitale Business Transformation tätig. Seine Projektschwerpunkte liegen seit über 16 Jahren im Umfeld der Mobile- und Internet-Banking-Anwendungen, in der Durchführung von Strategieprojekten zum Multikanalvertrieb, zu Blockchain und zu Digital Banking sowie in der Erarbeitung neuer Softwarekonzepte für die Kundenberatung im Multikanal.

Klaus Schilling ist Director Strategy & Consulting bei Publicis Sapient und im Beratungsgeschäft für digitale Business Transformation tätig. Seine Projektschwerpunkte liegen seit über 16 Jahren im Umfeld der Mobile- und Internet-Banking-Anwendungen, in der Durchführung von Strategieprojekten zum Multikanalvertrieb, zu Blockchain und zu Digital Banking sowie in der Erarbeitung neuer Softwarekonzepte für die Kundenberatung im Multikanal.Dabei gilt es, regulatorische Anforderungen wie Rahmenbedingungen zu berücksichtigen, die gewährleisten, dass der Provider rechtskonform handelt. Sie dürfen jedoch für den Kunden nicht spürbar sein und das Erlebnis nicht beeinträchtigen. Regulatorische Compliance ist also Mittel zum Zweck, wird aber von Endkunden nicht als wesentliches Asset in der Beziehung zur Bank gesehen – dazu zählen etwa regulatorische Reportings. Sie sollten daher, wo immer möglich, bei spezialisierten RegTech-Providern eingekauft werden. Ein Hersteller, der einen Report für eine Vielzahl an Banken entwickelt, ist in der Regel effizienter als jede Eigenentwicklung.

Grundsätzlich sollten kundenrelevante Services zielgruppenspezifisch als Customer Journeys modelliert werden. Hier besteht die Transformation darin, dass sich das heutige Kundenverhalten nur noch schlecht in starre Kundenklassifizierungen pressen lässt. Die Modellierung in Form von sogenannten Personas führt zwar zu einer besseren Visualisierung der Zielgruppe, kann aber das Grundproblem nicht lösen. Wichtig ist, dass Verantwortliche im Vorfeld einer Designphase auf Basis der vorhandenen Daten die wichtigsten Nutzungsszenarien (Journeys) eingrenzen und diese anschließend anhand einer Customer Journey-Analyse untersuchen. Customer-Journey-Analysesysteme wie beispielsweise Thunderhead, ClickFox oder Kitewheel sorgen dafür, dass die erforderlichen und relevanten Daten verfügbar sind. Aktuelle Systeme gehen mittlerweile über das Tracking, die Analyse und Visualisierung hinaus und können für die Orchestrierung der Customer Journey eingesetzt werden – etwa um Next-Best-Actions zu generieren.

Publicis Sapient

Customer Experience als Summe der Erfahrungen auf den verschiedenen Kanälen

Was nützt etwa das beste Website-Design, wenn Services an anderen Touchpoints nicht mithalten können? Banken und Sparkassen haben viele Kontaktpunkte zu ihren Kunden. Die Summe der Erfahrungen des Kunden bestimmt den Gesamteindruck einer Marke. Zudem erzeugt sie einen Mehrwert im Vergleich zu reinen Direktbanken, die über weniger Touchpoints verfügen. Die Gefahr besteht aber darin, dass eine schlechte Erfahrung einen ansonsten positiven Eindruck überlagert.

Customer-Journey-Analysesysteme sind in der Lage, den Nutzer auf Basis eindeutiger IDs in den verschiedenen Kanälen zu identifizieren und die Nutzungsdaten in einem einheitlichen Bestand zusammenzuführen – falls erforderlich auch anonymisiert. Der Aufwand für die Einbindung der Tools in den unterschiedlichen Kanälen sowie für die Zusammenführung diverser Identifikationsmerkmale auf Basis einer einheitlichen ID sollte jedoch nicht unterschätzt werden.

Kunden wollen in der Regel schnell und einfach auf einem Kanal ein konkretes Problem lösen. Komplizierte Journeys über verschiedene Kanäle hinweg mit komplexer Datenübergabe sind die Ausnahme und sollten nicht überbewertet werden.“

Gerade bei der Zuordnung von Services zu Kanälen sollten Manager darauf achten, dass das Angebot gut zum jeweiligen Kanal passt und es sich dabei auch um denjenigen Touchpoint handelt, an dem Kunden einer spezifischen Zielgruppe eine bestimmte Leistung erwarten.

Banken sehen die Filiale auch künftig als einen wichtigen Vertriebskanal an. Nutzerinterviews aber zeigen, dass gerade junge Bankkunden den Besuch einer Filiale immer stärker ablehnen – unabhängig davon, ob für eine Beratung oder einen Produktabschluss. Es stellt sich damit für die Transformation die Frage, wie die Attraktivität der Beratung und der Filiale nachhaltig erhöht werden kann. Andernfalls werden Leistungen künftig fast ausschließlich online bezogen und Filialbanken können sich nicht mehr vom Wettbewerb differenzieren. Neue Konzepte und Maßnahmen zur Kundenansprache – beispielsweise über digitale Medien mittels Virtual-Reality-Anwendungen – ermöglichen neue Formen der Beratung.

Geschwindigkeit als kritischer Faktor

Banken leiden darunter, dass es zu lange dauert, bis neue Ideen beim Kunden ankommen. Dadurch werden zeitnahes Feedback und eine iterative Verbesserung unmöglich. Monolitische IT-Systeme, lange Release-Zyklen und komplexe Testumgebungen haben zur Folge, dass Prototyping fern von produktionsnahen Umgebungen stattfindet und die Aussagekraft entsprechend begrenzt ist.

Finanzinstitute müssen die nachhaltige Modernisierung der IT dringend angehen, um zukunftsfähig zu bleiben. Verschiedene Maßnahmen helfen dabei: Micro-Services ermöglichen es, einzelne Funktionen zu kapseln. Und Cloud-Services erlauben die schnelle, flexible Bereitstellung der erforderlichen Infrastruktur. Verbunden mit Continuous Integration und DevOps-Ansätzen wird die Entwicklungsgeschwindigkeit und Qualität gesteigert. Beim Aufsetzen von Minimum Viable Products (MVP) können Robotic Process Automation-Tools (RPA) gute Dienste leisten, denn mit Hilfe von Robots lassen sich bestehende Oberflächen schnell und einfach automatisieren. Damit entfällt manuelle Arbeit in der Testphase, ohne dass die IT eigens ein Application Programming Interface (API) zur Verfügung stellen muss. Während der Testphase zeigt sich ohnehin, ob der Service ein Erfolg wird, der die Investition in die Entwicklung einer Programmierschnittstelle rechtfertigt oder eben nicht. RPA stellt in der Projektpraxis somit eher eine Zwischenlösung dar, mit deren Hilfe schnelle Projekterfolge erzielt werden können. Investitionen in dauerhafte Automatisierungslösungen auf Basis von RPA sind aber kritisch zu sehen, da diese aus architektonischer Sicht keine langfristig tragbaren Lösungen darstellen.

Publicis Sapient

Daten sind der Schlüssel, um wirklich auf den Kunden einzugehen

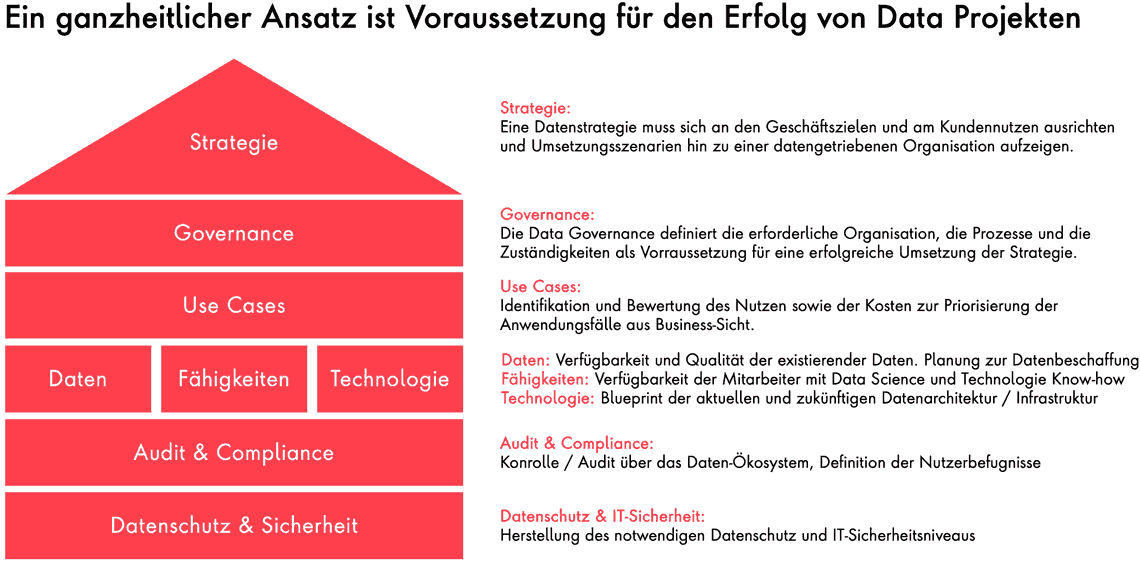

Neben den Daten, die über Customer-Journey-Analysesysteme erhoben werden, verfügen Banken und Sparkassen über umfangreiche Datenbestände ihrer Kunden auf unterschiedlichen Systemen. Die Nutzung dieser Daten für die Verbesserung der Customer Experience gehen Banken zurecht sehr zurückhaltend an. Es gilt zu vermeiden, dass durch den unachtsamen Einsatz der Daten die Vertrauensbasis mit Kunden beschädigt wird. Auf der anderen Seite sind es gerade die Kunden, die nicht verstehen, warum ihre Bank sie nicht mit passgenauen Angeboten anspricht, obwohl diese doch über alle erforderlichen Informationen in ihren Systemen verfügt. Daher sollten sich Banken das Recht verdienen, diese Daten zu verwenden. Und zwar durch die Generierung von Mehrwert für den Kunden. Zudem muss der Einsatz zwingend transparent begründet sein und klar kommuniziert werden, unter welchen Bedingungen und zu welchem Zweck dies geschieht.

Publicis Sapient

Für die Verbesserung der Customer Experience ist es nicht unbedingt erforderlich, personenbezogene Daten zu verarbeiten. Anonymisierte Daten, die keinen Rückschluss auf den Kunden erlauben, ermöglichen es, für ein bestimmtes Kundensegment in einer konkreten Nutzungssituation wertvolle Schlüsse abzuleiten und so die Experience zu verbessern. Mittels Data Science und Machine Learning lassen sich diese Daten auch für Vorhersagen zum zukünftigen Verhalten der Anwender einsetzen. Wichtig ist, die notwendigen Vorarbeiten einzuplanen: Durch die Ausarbeitung einer Datenstrategie inklusive eines Blueprints für eine Datenarchitektur sowie spezifischer Roadmaps, um diese Architektur auch einzuführen, wird das mittel- bis langfristige Vorgehen definiert. Data Governance ordnet insbesondere den kritischen Datenelementen Verantwortlichkeiten und Prozesse zu. Abschließend müssen die erforderlichen Ressourcen geplant und budgetiert werden – vor allem im Data-Science-Umfeld.

Auf Basis einer Heatmap-Analyse sollten Verantwortliche dann mögliche Data-, Machine Learning- und AI-Use Cases vorab bewerten, um mit Hilfe des erwarteten Nutzens und der geschätzten Kosten eine Priorisierung der Anwendungsfälle vorzunehmen.“

Durch ein solches Vorgehen werden mögliche Potenziale und Kosten frühzeitig auf Management-Ebene transparent und die Akzeptanz für ein nachhaltiges Investment geschaffen.

Wenn Entscheider in Banken und Sparkassen diese fünf Aspekte berücksichtigen und konsequent umsetzen, werden sie auch künftig in der Lage sein, für Kunden relevante Services anbieten zu können. Kundenzentrierung, Geschwindigkeit und konsistente Markenerlebnisse gepaart mit modernster IT-Infrastruktur und Data-Know-how sind Schlüsselfaktoren für die digitalen Geschäftsmodelle von morgen und eine erfolgreiche digitale Transformation der Branche.Klaus Schilling

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/88774

Schreiben Sie einen Kommentar