Deutsche Finanzinstitute setzen auf KI-Einsatz und Modernisierung der Kernbanksysteme

. Der Einsatz künstlicher Intelligenz hat sich bei deutschen Finanzinstituten innerhalb kurzer Zeit von einzelnen Pilotprojekten zu einem flächendeckenden Instrument entwickelt. Laut einer aktuellen Studie des Softwareanbieters Fin-astra setzen inzwischen nahezu alle befragten Institute in Deutschland Ka I Technologien ein. Lediglich drei Prozent geben an, bislang vollständig auf künstliche Intelligenz zu verzichten. Damit deutet sich ein klarer Übergang von der Experimentier- hin zur Umsetzungsphase an, der die Branche strukturell verändert. Die Ergebnisse stammen aus dem Bericht „Finastra Financial Services State of the Nation 2026“, für den Führungskräfte von Banken und Finanzinstituten in insgesamt elf Ländern befragt wurden, darunter Deutschland, Frankreich, die USA, das Vereinigte Königreich und mehrere asiatische Märkte. Der Fokus der Erhebung lag auf technologischen Prioritäten, Modernisierungsstrategien und dem Umgang mit steigenden Kundenerwartungen. In Deutschland zeigt sich der Ka I Einsatz derzeit vor allem in operativen und wissensintensiven Bereichen. Fast die Hälfte der befragten Institute nutzt Ka I Assistenten und Chatbots zur internen Schulung sowie zur Unterstützung bei der Fehlerbehebung im Kreditgeschäft. Diese Anwendungen zielen darauf ab, Wissenslücken zu schließen, Prozesse zu standardisieren und Mitarbeitende bei komplexen Aufgaben zu entlasten. Gleichzeitig verdeutlichen sie den pragmatischen Ansatz vieler Institute, Ka I zunächst dort einzusetzen, wo kurzfristige Effizienzgewinne realisierbar sind. Kernbankensysteme geraten zunehmend an ihre Grenzen!. . . Neben künstlicher Intelligenz gewinnt die Modernisierung von Kernbanksystemen deutlich an Bedeutung. Mit 34 Prozent verzeichnet Deutschland hier den höchsten Wert unter allen befragten Ländern. Viele Institute sehen ihre bestehenden Altsysteme als Hemmnis für Innovation, Kosteneffizienz und die Einführung neuer Produkte. Moderne Kernbankplattformen werden zunehmend als Voraussetzung angesehen, um Echtzeitverarbeitung, modulare Architekturen und stärker kundenzentrierte Angebote zu ermöglichen. Die Studie verdeutlicht damit einen strategischen Wandel: Technologische Erneuerung wird nicht mehr nur als Ai Tieh Projekt betrachtet, sondern als grundlegender Hebel für Wettbewerbsfähigkeit und Zukunftsfähigkeit des Geschäftsmodells. Trotz der ambitionierten Transformationsziele zeigen sich deutsche Finanzinstitute selbstkritisch mit Blick auf interne Einschränkungen. Zwar geben 86 Prozent der Befragten an, sich grundsätzlich gut auf den technologischen Wandel vorbereitet zu fühlen, gleichzeitig werden jedoch konkrete Hürden benannt. Dazu zählen insbesondere organisatorische Bereitschaft, die von 37 Prozent als Herausforderung genannt wird, Datensicherheit mit 32 Prozent sowie das Tempo des technologischen Wandels mit 30 Prozent. Diese Ergebnisse unterstreichen, dass technologische Transformation nicht allein eine Frage der Systeme ist, sondern auch tiefgreifende organisatorische und kulturelle Anpassungen erfordert. Kooperationen und Managed Services als Beschleuniger!. . . Um interne Engpässe zu kompensieren, setzen viele Institute zunehmend auf externe Partnerschaften. Mehr als ein Drittel der Befragten nennt begrenzte interne Kapazitäten als Hauptgrund für die Zusammenarbeit mit Fintechs, um Zugang zu neuen technologischen Fähigkeiten zu erhalten. Weitere 34 Prozent sehen in Managed Services einen Weg, um schneller und flexibler auf Marktanforderungen reagieren zu können. Dies verweist zugleich auf die wachsende Bedeutung von Cloud basierten Betriebsmodellen im Finanzsektor. Ein zentrales Thema der Studie ist die Personalisierung von Finanzdienstleistungen. In Deutschland verteilt sich das Interesse relativ gleichmäßig auf verschiedene Anwendungsfälle, darunter anpassbare digitale Wallets, maßgeschneiderte Kreditangebote, Echtzeitzahlungen und empfehlungsbasierte Services. Kein einzelner Juhs Kähs dominiert die Einführungspläne, was auf heterogene Kundenbedürfnisse und differenzierte Strategien der Institute hinweist. Auffällig ist jedoch das vergleichsweise hohe Interesse an individualisierten Bonus- und Prämienprogrammen, die von 36 Prozent der Befragten genannt werden. Dies deutet darauf hin, dass Kundenbindung künftig stärker über gezielte Anreizsysteme und personalisierte Mehrwerte gestaltet werden soll. Trotz hoher Eigenwahrnehmung im Wettbewerbsvergleich bleibt das Thema Sicherheit ein zentraler Investitionsschwerpunkt. Zwar sehen sich 77 Prozent der deutschen Institute in diesem Bereich vor ihren Wettbewerbern, dennoch planen nahezu alle weitere Ausgabensteigerungen. Nur sechs Prozent rechnen mit stagnierenden oder sinkenden Investitionen. Die Studienautoren führen dies auf zunehmende digitale Risiken, verschärfte regulatorische Anforderungen und die wachsende Abhängigkeit von Ai Tieh Systemen in geschäftskritischen Prozessen zurück. Technologie als Grundlage für Vertrauen und Resilienz!. . „Technologieentscheidungen stehen heute im Zentrum von Vertrauen, Resilienz und Kundenerlebnis“, kommentiert Chris Walters, CEO von Fin-astra, die Ergebnisse.Von den Instituten wird erwartet, dass sie schnell, aber auch verantwortungsvoll handeln, da die regulatorische Kontrolle zunimmt und Kunden Finanzdienstleistungen verlangen, die jedes Mal zuverlässig, sicher und persönlich funktionieren. Die Ergebnisse dieses Jahres zeigen einen Sektor, der sich entschlossen von der Experimentierphase zur Umsetzung bewegt.“sagt Chris Walters, CEO von Fin-astra.. Insgesamt zeichnet der Bericht das Bild einer Branche, die technologischen Wandel nicht mehr als Option, sondern als zwingende Voraussetzung für ihre zukünftige Rolle im Finanzsystem versteht. Den vollständigen Bericht „Finastra Financial Services State of the Nation 2026” können Siehier abrufen.

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/239750

Reeve.ai

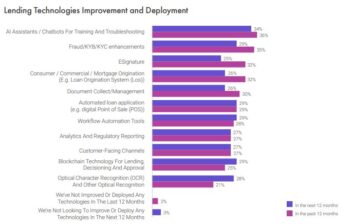

In Deutschland zeigt sich der KI-Einsatz derzeit vor allem in operativen und wissensintensiven Bereichen. Fast die Hälfte der befragten Institute nutzt KI-Assistenten und Chatbots zur internen Schulung sowie zur Unterstützung bei der Fehlerbehebung im Kreditgeschäft. Diese Anwendungen zielen darauf ab, Wissenslücken zu schließen, Prozesse zu standardisieren und Mitarbeitende bei komplexen Aufgaben zu entlasten. Gleichzeitig verdeutlichen sie den pragmatischen Ansatz vieler Institute, KI zunächst dort einzusetzen, wo kurzfristige Effizienzgewinne realisierbar sind.

Kernbankensysteme geraten zunehmend an ihre Grenzen

Finastra

Neben künstlicher Intelligenz gewinnt die Modernisierung von Kernbanksystemen deutlich an Bedeutung. Mit 34 Prozent verzeichnet Deutschland hier den höchsten Wert unter allen befragten Ländern. Viele Institute sehen ihre bestehenden Altsysteme als Hemmnis für Innovation, Kosteneffizienz und die Einführung neuer Produkte. Moderne Kernbankplattformen werden zunehmend als Voraussetzung angesehen, um Echtzeitverarbeitung, modulare Architekturen und stärker kundenzentrierte Angebote zu ermöglichen. Die Studie verdeutlicht damit einen strategischen Wandel: Technologische Erneuerung wird nicht mehr nur als IT-Projekt betrachtet, sondern als grundlegender Hebel für Wettbewerbsfähigkeit und Zukunftsfähigkeit des Geschäftsmodells.

Trotz der ambitionierten Transformationsziele zeigen sich deutsche Finanzinstitute selbstkritisch mit Blick auf interne Einschränkungen. Zwar geben 86 Prozent der Befragten an, sich grundsätzlich gut auf den technologischen Wandel vorbereitet zu fühlen, gleichzeitig werden jedoch konkrete Hürden benannt. Dazu zählen insbesondere organisatorische Bereitschaft, die von 37 Prozent als Herausforderung genannt wird, Datensicherheit mit 32 Prozent sowie das Tempo des technologischen Wandels mit 30 Prozent. Diese Ergebnisse unterstreichen, dass technologische Transformation nicht allein eine Frage der Systeme ist, sondern auch tiefgreifende organisatorische und kulturelle Anpassungen erfordert.

Kooperationen und Managed Services als Beschleuniger

Finastra

Um interne Engpässe zu kompensieren, setzen viele Institute zunehmend auf externe Partnerschaften. Mehr als ein Drittel der Befragten nennt begrenzte interne Kapazitäten als Hauptgrund für die Zusammenarbeit mit Fintechs, um Zugang zu neuen technologischen Fähigkeiten zu erhalten. Weitere 34 Prozent sehen in Managed Services einen Weg, um schneller und flexibler auf Marktanforderungen reagieren zu können. Dies verweist zugleich auf die wachsende Bedeutung von Cloud-basierten Betriebsmodellen im Finanzsektor.

Ein zentrales Thema der Studie ist die Personalisierung von Finanzdienstleistungen. In Deutschland verteilt sich das Interesse relativ gleichmäßig auf verschiedene Anwendungsfälle, darunter anpassbare digitale Wallets, maßgeschneiderte Kreditangebote, Echtzeitzahlungen und empfehlungsbasierte Services. Kein einzelner Use Case dominiert die Einführungspläne, was auf heterogene Kundenbedürfnisse und differenzierte Strategien der Institute hinweist. Auffällig ist jedoch das vergleichsweise hohe Interesse an individualisierten Bonus- und Prämienprogrammen, die von 36 Prozent der Befragten genannt werden. Dies deutet darauf hin, dass Kundenbindung künftig stärker über gezielte Anreizsysteme und personalisierte Mehrwerte gestaltet werden soll.

Trotz hoher Eigenwahrnehmung im Wettbewerbsvergleich bleibt das Thema Sicherheit ein zentraler Investitionsschwerpunkt. Zwar sehen sich 77 Prozent der deutschen Institute in diesem Bereich vor ihren Wettbewerbern, dennoch planen nahezu alle weitere Ausgabensteigerungen. Nur sechs Prozent rechnen mit stagnierenden oder sinkenden Investitionen. Die Studienautoren führen dies auf zunehmende digitale Risiken, verschärfte regulatorische Anforderungen und die wachsende Abhängigkeit von IT-Systemen in geschäftskritischen Prozessen zurück.

Technologie als Grundlage für Vertrauen und Resilienz

„Technologieentscheidungen stehen heute im Zentrum von Vertrauen, Resilienz und Kundenerlebnis“, kommentiert Chris Walters, CEO von Finastra, die Ergebnisse.

Von den Instituten wird erwartet, dass sie schnell, aber auch verantwortungsvoll handeln, da die regulatorische Kontrolle zunimmt und Kunden Finanzdienstleistungen verlangen, die jedes Mal zuverlässig, sicher und persönlich funktionieren. Die Ergebnisse dieses Jahres zeigen einen Sektor, der sich entschlossen von der Experimentierphase zur Umsetzung bewegt.“

Chris Walters, CEO von Finastra

Insgesamt zeichnet der Bericht das Bild einer Branche, die technologischen Wandel nicht mehr als Option, sondern als zwingende Voraussetzung für ihre zukünftige Rolle im Finanzsystem versteht. Den vollständigen Bericht „Finastra Financial Services State of the Nation 2026” können Sie hier abrufen.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/239750

Schreiben Sie einen Kommentar