KI-Competence Center – das erste Jahr: Künstliche Intelligenz in der Sparkassen-Finanzgruppe

Finanz Informatik Solutions Plus

In Zukunft wird Künstliche Intelligenz (KI) zum festen Bestandteil von immer mehr Produkten und Services der Finanzinstitute werden. Die Finanz Informatik (FI)-Gruppe hat auf diese Entwicklung Anfang 2019 mit der Gründung eines Competence Centers für Künstliche Intelligenz reagiert. Unter dem Namen KIXpertS evaluiert ein Team aus Experten konkrete Anwendungsfälle und prüft den Einsatz von KI-Technologien, um Sparkassen und ihren Kunden einen praktischen Nutzen zu bieten.

von Dr. Andreas Totok, Programmleiter KIXpertS, Finanz Informatik Solutions Plus

Praxistauglichkeit von neuen Technologien ist für die FI-Gruppe und damit auch für KIXpertS immer das Wichtigste. Daher begann ihre Geschichte des “Competence Centers für Künstliche Intelligenz” mit einer Vorstudie, die Klarheit darüber schaffen sollte, wie Sparkassen, Landesbanken und Verbundpartner grundsätzlich durch den Einsatz von KI profitieren können. Schon damals wurden konkrete Anwendungsfälle gefunden, bei denen sich der Einsatz von KI besonders eignen könnte. In Gesprächen mit ausgewählten Kompetenzträgern der Sparkassen-Finanzgruppe und externen Spezialisten wurden diese beschrieben und anschließend priorisiert. Weitere Impulse lieferte ein Ideenwettbewerb. Dafür wurden von den Instituten zahlreiche Vorschläge eingereicht, die die Experten mit dem Ziel untersuchten, ob sie mit den Mitteln der KI zu lösen sind. Die „Automatisierte Verarbeitung von Geschäfts- und Offenlegungsberichten mittels KI“ und die „KI-automatisierte Unterstützung zur Bearbeitung von Kundenbeschwerden“ gingen als Gewinner aus dem Wettbewerb hervor, da sie den größten Nutzen versprachen.Im Fokus: ungelöste Herausforderungen

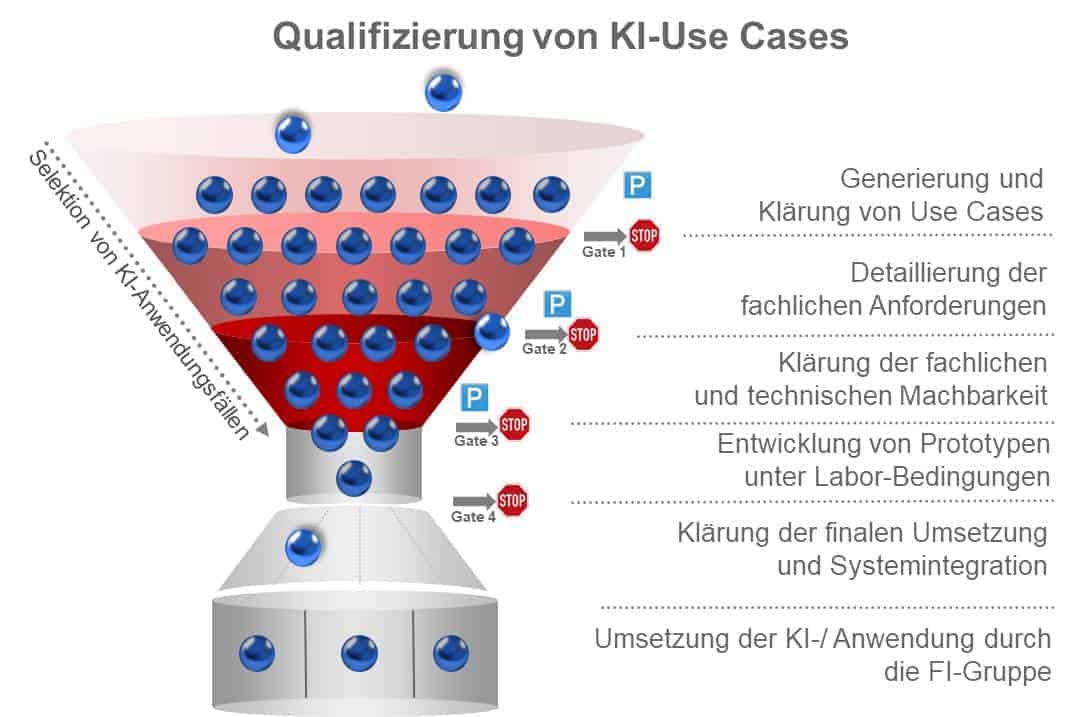

Die erhobenen Anwendungsfälle werden vom KI Competence Center anhand eines trichterförmigen Modells qualifiziert.

FI-SP

So stehen am Ende des trichterförmigen Selektionsprozesses nur noch die machbaren Anwendungsfälle mit besonders hohem KI-Potenzial. Anwendungsfälle, die es zunächst nicht bis zur Realisierung schaffen, können zuvor aus ganz unterschiedlichen Gründen in eine Warteposition gebracht werden:

Mal reichen die zur Verfügung stehenden Daten nicht aus, mal sind die rechtlichen oder regulatorischen Rahmenbedingungen noch nicht final geklärt und in anderen Fällen ist die Technologie einfach noch nicht so weit.”

In einigen Fällen lassen sich die Anwendungsfälle aber auch mit klassischen Mitteln der IT viel besser optimieren als durch KI-Methoden. Dazu zählt beispielsweise auch der Einsatz von Robotic Process Automation (RPA) zur Automatisierung von wiederkehrenden Bankprozessen. RPA zählt nicht originär zur KI und fällt damit nicht in den Fokus des Trichtermodells wie Anwendungsfälle. RPA-Lösungen werden allerdings stark von den Instituten nachgefragt, so dass die Finanz Informatik Solutions Plus diese durch den für Prozessautomatisierung zuständigen Unternehmensbereich anbietet.

Per KI gezielt Kunden ansprechen und zum Lebensbegleiter werden

Im ersten Jahr lag ein technischer Schwerpunkt auf dem Gebiet des maschinellen Lernens, auf dem technisch die Mehrzahl der bearbeiteten Anwendungsfälle basieren. Ein großes und wichtiges Themengebiet für die KI-Experten sind Anwendungsfälle, die es den Sparkassen ermöglichen, mehr und mehr zum digitalen Lebensbegleiter ihrer Kunden zu werden. Das schließt den Kreis zur Zielsetzung, einen größtmöglichen Praxisnutzen zu bieten: Durch KI können Sparkassen nah an den Kunden sein und ihnen durch verschiedene Services unterschiedliche Funktionen des Bankings einfacher machen. Wenn Sparkassen wissen, ob sich ihre Kunden aktuell für Immobilien oder ein neues Auto interessieren, können sie die Kundenansprache in diesem Augenblick darauf abstimmen.

Dr. Andreas Totok leitet das Competence Center für Künstliche Intelligenz (KIXpertS Website) in der Sparkassen-Finanzgruppe. Gleichzeitig ist er Geschäftsbereichsleiter Enterprise Information Management der Finanz Informatik Solutions Plus. Der promovierte Wirtschaftsinformatiker und TDWI Europe Fellow verfügt über Erfahrungen in der Touristikbranche und ist als Autor und Fachreferent aktiv.

Dr. Andreas Totok leitet das Competence Center für Künstliche Intelligenz (KIXpertS Website) in der Sparkassen-Finanzgruppe. Gleichzeitig ist er Geschäftsbereichsleiter Enterprise Information Management der Finanz Informatik Solutions Plus. Der promovierte Wirtschaftsinformatiker und TDWI Europe Fellow verfügt über Erfahrungen in der Touristikbranche und ist als Autor und Fachreferent aktiv.Das Ziel: Gemeinsam die digitale Zukunft der Sparkassen gestalten

Die KIXpertS vernetzen sich aktiv mit anderen KI-Initiativen in der Sparkassen-Finanzgruppe – aber auch außerhalb mit befreundeten Bankengruppen oder Unternehmen anderer Branchen. Dabei erfahren sie viel Zustimmung für ihren eingeschlagenen Weg, sich an den konkreten Bedürfnissen und Anliegen der Institute zu orientieren und darüber hinaus auch eigene Lösungsansätze zu entwickeln. Auf diese Weise leisten sie ihren Beitrag dazu, um gemeinsam im Verbund die digitale Zukunft der Sparkassen zu gestalten.Dr. Andreas Totok, FI-SP

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/98807

Schreiben Sie einen Kommentar