Request-to-Pay: Ist SEPA RTP die paneuropäische Zahlungslösung für alle Geschäftssegmente?

Ausy

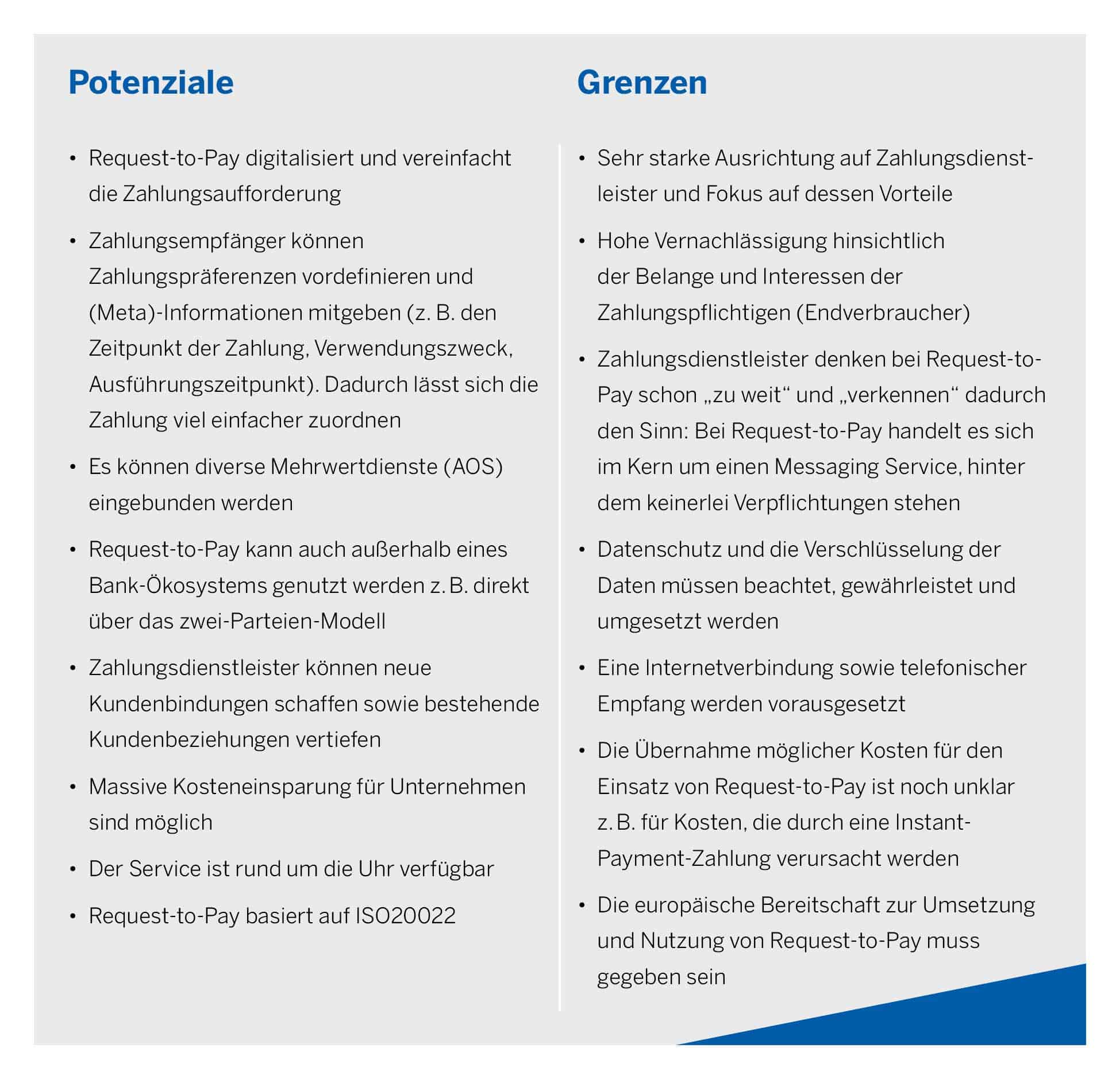

Im Juni 2021 war der offizielle Start der innovativen Bezahllösung SEPA Request-to-Pay (RTP), eine End-to-End-Transaktion, die auf neuen und klassischen Zahlungsverkehrsnachrichten basiert. Die Idee dabei ist, dass ein Zahlungsempfänger eine Zahlungsaufforderung initiiert und diese dem Zahlungspflichtigen zusendet. Alle relevanten (Meta-)Informationen, die für die Transaktion benötigt werden, sind bereits enthalten. Das spart Zeit, Geld und eröffnet zahlreiche Chancen für Mehrwertdienste der Zahlungsdienstleister. Als zugrundeliegendes Zahlungsinstrument ist die SEPA (Eil-) Überweisung vorgesehen, wobei auch der Einzug der Forderung mittels Lastschriftverfahren denkbar wäre.

von Pietro Asta, Ausy Technologies Germany

Für Zahlungsdienstleister besteht die Möglichkeit, Mehrwertdienste rund um RTP anzubieten – diese Mehrwertdienste werden Additional Optional Services – oder kurz AOS genannt. Durch Verknüpfung zusätzlicher Bankdienstleistungen (z. B. Open Banking) sowie APIs (Application Programming Interface, z. B. zu bestehenden ERP-Systemen) können vor allem Zahlungsdienstleister punkten und Kunden dauerhaft an sich binden. Als potenzielle AOS kommen unter anderem die Einbindung, Versendung und Archivierung elektronischer Rechnungen sowie weiterer Unterlagen infrage. Banken können die Liquidität von Unternehmenskunden stärken, indem sie Instant Factoring oder eine Finanzierung durch einen speziellen, auf das RTP Verfahren ausgerichteten Rahmenkredit, anbieten.Grundsätzlich ist bei AOS darauf zu achten, dass die Interoperabilität des Systems nicht beeinträchtigt wird, keine Wettbewerbshindernisse geschaffen werden und die Vorgaben des Regelwerks befolgt und eingehalten werden.

Ebenso habe das Unternehmen einen Prototyp entwickelt, mit dessen Hilfe es die genaue Funktionsweise von Request-to-Pay abbilden können. Ausy Technologies Germany könne Interessenten beim Thema Request-to-Pay ganzheitlich beraten, beginnend bei der Definition von fachlichen Anforderungen, über die mögliche Auswahl von Whitelabel-Produkten, bis hin zur individuellen Umsetzung einer RTP-Lösung. Für die effektive Auswahl eines bereits am Markt vorhanden Produktes habe Ausy den RTP-Kompass entwickelt.

Weitere AOS-Ideen in der Übersicht:

- Zahlungsgarantie: Übernahme einer Zahlungsgarantie durch den Zahlungsdienstleisters des Zahlungspflichtigen nach positiver Bestätigung der RTP-Anfrage

- RTP-Erinnerung: Versenden einer Nachricht bei Ablauf einer Frist oder bei Erinnerung an offene RTP-Anfragen als Push-Funktion

- RTP-Mahnwesen: Etablierung eines Mahnsystems zum Einleiten eines automatischen Mahnprozesses bei unbegründeter Ablehnung und daraus folgender Nichtzahlung des RTPs seitens des Zahlungspflichtigen

- Automatisch Übergabe in Banking-Software: Automatische Befüllung von Überweisungen und die Weiterleitung an das Onlinebanking des Zahlungspflichtigen

- APIs: z. B. die Anbindung eines Warenwirtschaftssystems

- Natives RTP-Portal oder Integration in Onlinebanking oder in Firmenkundenportale

Eine paneuropäische Zahlungslösung ist dringend notwendig

Request-to-Pay ist vielfältig einsetzbar und kann vor allem für die Geschäftsbeziehungen Business-to-Business sowie Business-to-Government maßgebend sein.

Die Option, diverse Mehrwertdienste mit einzubinden, bedeutet massive Kosteneinsparungen für Unternehmen und die Stärkung der innereuropäischen Bankenverbände.“

Für viele Zielgruppen eine attraktive Lösung

Egal ob Business-to-Business, Business-to-Government, Business-to-Customer, Government-to-Customer oder Customer-to-Customer (Peer-to-Peer/P2P), der Einsatz von RTP ist prinzipiell für jede der genannten Geschäftsbeziehungen denkbar und attraktiv. Allerdings geht die Tendenz klar in die Richtung, dass RTP vor allem in den Segmenten Business-to-Business und Business-to-Government hohes Durchsetzungspotenzial bietet, wohingegen die Bereiche mit direktem Endkundenkontakt aufgrund der großen Konkurrenz und nicht zuletzt auch mangelnden Geschwindigkeit am Point of Sale (POS) bzw. Point of Interaction (POI) nur äußerst schwierig zu erobern sein dürften.

Ausy

Prognose zur Durchsetzung und Zukunftsträchtigkeit von Request-to-Pay

Die Möglichkeit, diverse Mehrwertdienste einbinden zu können, bietet Banken und anderen Zahlungsdienstleistern eine große Chance, bestehende Kundenbindungen zu stärken und auszubauen sowie Neukunden zu akquirieren. Wenn es gelingt, RTP-Portale mit einer Vielzahl hochwertiger AOS auszustatten, sodass besonders kleine und mittelständische Unternehmen langfristig auf den Einsatz zusätzlicher Software verzichten können, könnten Banken insbesondere dieses Kundensegment stärker an sich binden, als dies heutzutage der Fall ist.

RTP kann dadurch vor allem den Geschäfts- und Unternehmenskundenbereich einer Bank ergänzen und eine insgesamt günstigere Markpositionierung fördern.“

Gleichzeitig ist Request-to-Pay für eben jene Unternehmen wegweisend, die die neue Bezahlidee bei sich als Zahlungsmittel implementieren, akzeptieren sowie selbst nutzen. Der Wegfall von Gebühren, z. B. bei Kartentransaktionen, sowie die Nutzung von Mehrwertdiensten, z. B. die elektronische Rechnung, können die Unternehmenskosten senken. Ebenso führt der reduzierte Papierbedarf bei Verwendung der elektronischen Rechnung zu einer insgesamt günstigeren Umweltbilanz und folglich auch zu einer Steigerung des Firmenansehens. Anhand der aufgezählten Argumente zeichnet sich ab, weshalb RTP in den Marktsegmenten Business-to-Business und Business-to-Government hervorragendes Potenzial zur langfristigen Durchsetzung hat.

Fehlende Zahlungsverpflichtung ein Makel?

Autor Pietro Asta, Ausy Pietro Asta ist seit November 2020 als Business Analyst im Bereich Financial Services mit den Schwerpunkten Zahlungsverkehr und Digitalisierung bei Ausy Technologies Germany (Webseite) tätig. Bevor der studierte Wirtschaftsinformatiker und Kaufmann für Versicherungen und Finanzen zu Ausy Technologies kam, war er bei diversen Finanzdienstleistern als Berater tätig. Gemeinsam mit Co-Autoren veröffentlichte er in den Jahren 2020 und 2021 wissenschaftliche Arbeiten zur Optimierung digitaler Customer Journeys.

Pietro Asta ist seit November 2020 als Business Analyst im Bereich Financial Services mit den Schwerpunkten Zahlungsverkehr und Digitalisierung bei Ausy Technologies Germany (Webseite) tätig. Bevor der studierte Wirtschaftsinformatiker und Kaufmann für Versicherungen und Finanzen zu Ausy Technologies kam, war er bei diversen Finanzdienstleistern als Berater tätig. Gemeinsam mit Co-Autoren veröffentlichte er in den Jahren 2020 und 2021 wissenschaftliche Arbeiten zur Optimierung digitaler Customer Journeys.

Pietro Asta ist seit November 2020 als Business Analyst im Bereich Financial Services mit den Schwerpunkten Zahlungsverkehr und Digitalisierung bei Ausy Technologies Germany (Webseite) tätig. Bevor der studierte Wirtschaftsinformatiker und Kaufmann für Versicherungen und Finanzen zu Ausy Technologies kam, war er bei diversen Finanzdienstleistern als Berater tätig. Gemeinsam mit Co-Autoren veröffentlichte er in den Jahren 2020 und 2021 wissenschaftliche Arbeiten zur Optimierung digitaler Customer Journeys.

Pietro Asta ist seit November 2020 als Business Analyst im Bereich Financial Services mit den Schwerpunkten Zahlungsverkehr und Digitalisierung bei Ausy Technologies Germany (Webseite) tätig. Bevor der studierte Wirtschaftsinformatiker und Kaufmann für Versicherungen und Finanzen zu Ausy Technologies kam, war er bei diversen Finanzdienstleistern als Berater tätig. Gemeinsam mit Co-Autoren veröffentlichte er in den Jahren 2020 und 2021 wissenschaftliche Arbeiten zur Optimierung digitaler Customer Journeys.Allerdings bringt die einseitige Fokussierung auf die Vorteile der Zahlungsdienstleister und Unternehmen auch gleichzeitig eine Vernachlässigung des Zahlungspflichtigen (Endverbraucher) mit sich. Dabei wird verkannt, dass gerade der Zahler schlussendlich darüber entscheidet, ob er eine Forderung über RTP begleicht oder eine alternative bzw. herkömmliche Variante zum Begleichen seiner Zahlungsschuld verwendet. Diesem sind sämtliche genannte Vorteile sowie Kosteneinsparungen für Unternehmen und Zahlungsdienstleister in der Regel egal. Es ist daher ungemein wichtig, den Mehrwert für den Zahlungspflichtigen herauszukristallisieren und diesem aufzuzeigen, wieso die Verwendung von RTP für ihn lohnender ist als z. B. die Nutzung von PayPal oder Klarna. Dies dürfte sich jedoch als schwierig erweisen.

Da hinter RTP keinerlei Verpflichtung zu einer Zahlung steht und dem Zahlungspflichtigen grundsätzlich freisteht, den Dienst jederzeit zu verlassen bzw. den Request abzulehnen und auf eine Alternative zurückzugreifen, wird der Zahlungspflichtige mehr oder weniger indirekt über die erfolgreiche Etablierung von RTP als künftige Zahlungslösung mitentscheiden.“

Eine weitere Gefahr liegt in der Zweckverkennung seitens der Zahlungsdienstleister. RTP ist in erster Linie ein freiwilliger Messaging-Service ohne jeglichen Zwang zur Nutzung. Angesichts dieser Tatsache dürften sich somit beispielsweise geplante Mehrwertdienste wie das Integrieren eines Mahnsystems als eher kompliziertes Unterfangen entpuppen. Themen wie Datenschutz sowie die sicherere Verschlüsselung der Daten müssen ebenso berücksichtigt und gewährleistet werden. Auch bedarf es einer stabilen, schnellen und stets verfügbaren Internetverbindung. Das Internet ist hauptsächlich dann von Bedeutung, wenn man über den Einsatz von RTP im Einzelhandel nachdenkt. Idealerweise sollte der RTP-Prozess hierbei durch das Scannen eines QR Codes angestoßen werden.

Einsatz im Einzelhandel nicht unproblematisch

Über Ausy TECHNOLOGIES GERMANY AGDie Ausy Technologies Germany AG (Webseite) ist ein führender Anbieter von kundenspezifischer Softwareentwicklung und Beratung, der als agiler Enabler die Wettbewerbsfähigkeit großer, namhafter Kunden steigert und den technologischen Wandel gestaltet. Ausy Technologies ist branchenübergreifend für Kunden in Deutschland, Österreich und der Schweiz tätig. Fachliche Schwerpunkte sind Automotive, Financial Services, Telekommunikation sowie Travel, Transport und Logistics. Zu den Kunden gehören u.a. BMW, Daimler, Porsche, BNP (Consorsbank, DAB Bank), ING, Telefónica, Deutsche Bahn und die Stadtwerke München. Das Unternehmen ist ISO/IEC 27001:2017 zertifiziert und wurde mehrfach als GreatPlaceToWork® ausgezeichnet. Ausy Technologies beschäftigt ca. 800 Mitarbeiter am Hauptsitz München und an den Standorten Düsseldorf, Frankfurt am Main, Hamburg, Nürnberg, Stuttgart und Zürich sowie im Nearshore-Center in Rumänien. Ausy Technologies gehört zur internationalen Ausy-Gruppe, einem IT- und Engineering-Dienstleister mit ca. 6.000 Mitarbeitern und Schwerpunkt in Europa.“

Die Chancen für eine vielversprechende „Karriere“ im Einzelhandel, um nicht zuletzt die stark gebührenbehafteten Kartenzahlungen zu substituieren, stehen jedoch eher schlecht. Hier dürfte das Hauptproblem bei der Geschwindigkeit der Transaktionsabwicklung im Vergleich zu den momentan anderen gängigen Bezahlverfahren liegen. Denkbar wäre jedoch eine Positionierung in Kleingeschäften wie z.B. Bäckereien oder Restaurants, für die die Anschaffung eines Kartenterminals inklusive der damit verbundenen Kosten, vergleichsweise unrentabel sind, die ihren Kunden aber trotzdem eine Möglichkeit zur bargeldlosen Zahlung bieten möchten. Ungeklärt bleibt ebenso die Frage nach der Übernahme möglicher Kosten für die Nutzung von RTP. Wie zu anfangs erwähnt, ist das zugrundeliegende Zahlungsinstrument die SEPA-Überweisung.

Der Trend geht dabei klar in Richtung Instant Payment.“

Viele Kreditinstitute und Zahlungsdienstleister verlangen jedoch aktuell für Eilüberweisungen eine Gebühr oder sind gar nicht in der Lage, Instant-Payment-Zahlungen zu empfangen oder zu versenden. Die Gebühr sollte im Umfeld von RTP keinesfalls auf den Endverbraucher abgewälzt werden, da Konkurrenzprodukte dem Zahlungspflichtigen oftmals kostenlos zur Verfügung stehen. Wieso sonst sollte ein Kunde beispielsweise auf PayPal verzichten, das für ihn kostenlos sowie schnell ist und sogar einen vermeintlichen Käuferschutz bietet? Hinzu kommt, dass bei Begleichung der Zahlungssumme durch Überweisung, einmal durchgeführt, diese nicht mehr zurückgeholt werden kann. Schlussendlich muss auch eine europäische Bereitschaft zur Umsetzung und einheitlichen Nutzung von RTP vorhanden sein. Dies setzt eine europaweite Integration voraus, da sonst der Grundgedanke zum gesamten Zahlungskonstrukt RTP fehlschlägt.

Die Ausführungen zeigen deutlich, wieso sich RTP in Bereichen mit direktem Endkundenkontakt sowie am POS nur schwer gegen die bestehende Konkurrenz behaupten wird. Konzentriert man sich jedoch auf die zahlreichen Potenziale, hat RTP sehr gute Chancen, sich dauerhaft in den Geschäftsbeziehungen Business-to-Business und Business-to-Government als gefragtes und beliebtes Zahlungsmittel zu manifestieren.

Durch RTP werden vollständige digitale End-to-End Prozesse ermöglicht. Eine Riesenchance, die sich Zahlungsdienstleister nicht entgehen lassen sollten!“

Exkurs: Request-to-Pay

Das fehlende Puzzlestück

Sowohl die Idee als auch das Konzept zur Etablierung einer paneuropäischen Zahlungslösung stammt vom European Payment Council (EPC) und wurde in Kooperation mit dem Euro-Retail Payments Board (ERPB) ausgearbeitet. Das European Payment Council und die EBA Clearing (Euro Banking Association) bezeichnen den neuen Standard Request-to-Pay als das fehlende Puzzlestück bei Instant Payments, dem europäischen Eilzahlungsverfahren. Durch Verknüpfung der Zahlungsaufforderung mit der Möglichkeit der sofortigen Zahlung und im Idealfall dem gleichzeitigen Versand der elektronischen Rechnung bietet die europäische Kreditwirtschaft sowohl dem Privat- als auch Unternehmenskunden eine komfortable Dienstleistung mit großem Potenzial an.

Ausy

Verschiedene Verarbeitungsmodelle möglich

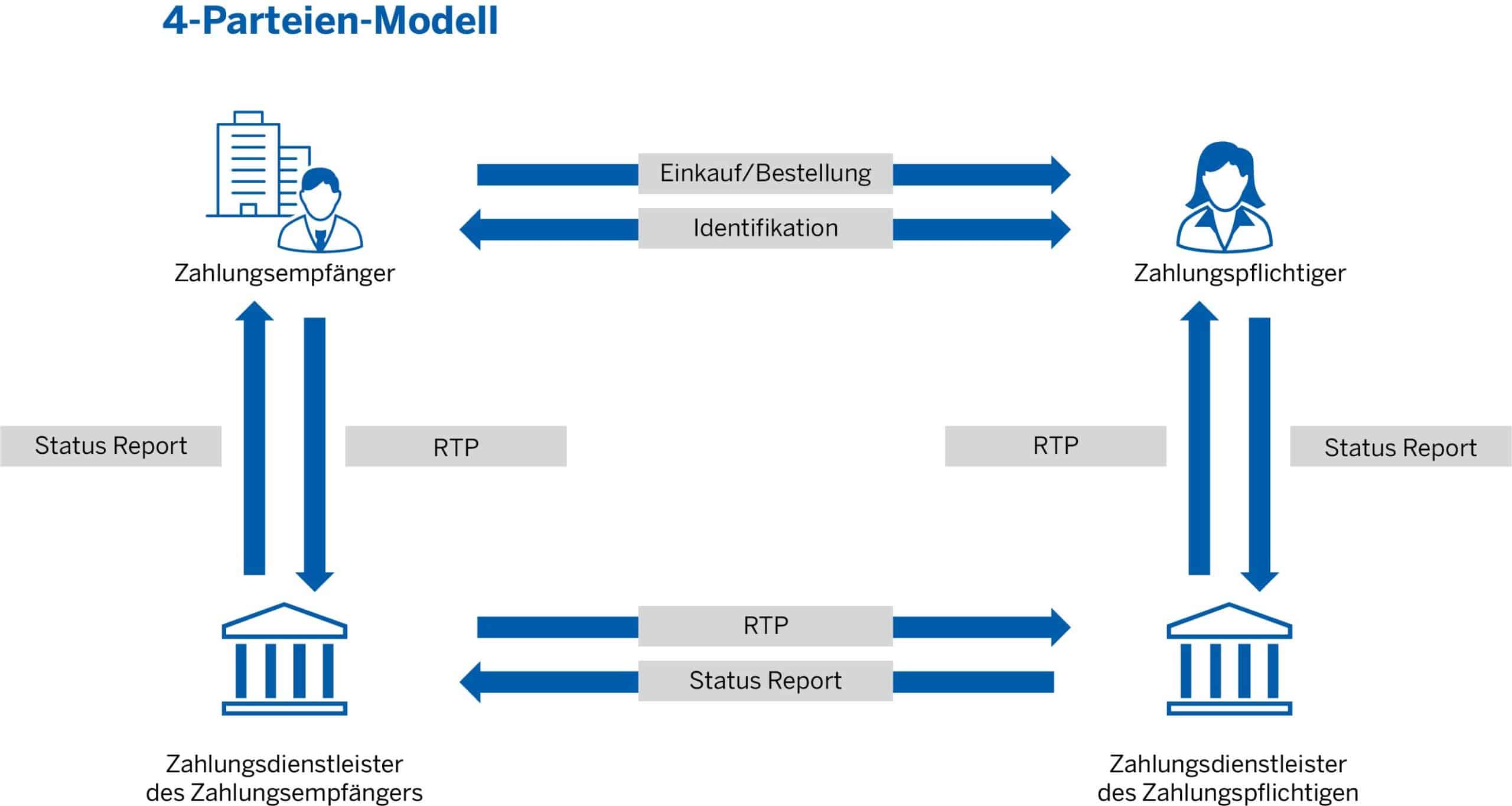

Prozessseitig sind mehrere Modelle für die Nutzung der neuen Bezahllösungen möglich. Ein Request-to-Pay kann direkt vom Zahlungsempfänger zum Zahlungspflichtigen gesendet werden, es können aber auch im 3- oder 4-Parteien-Modell ein oder zwei Zahlungsdienstleister in den Prozess eingebunden werden, wobei die EPC und EBA Clearing das 4-Parteien-Modell klar bevorzugen, da es zur Interoperabilität des RTP-Verfahrens beiträgt.

Ausy

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/135980

Schreiben Sie einen Kommentar