Ertragsquelle PSD2 – mehr als regulatorischer Ballast

Cofinpro

Die EU-Richtlinie PSD2 soll Anfang 2018 in der Europäischen Union in Kraft treten. Sie zwingt Banken, ihre Konto- und Zahlungsdaten gegenüber Drittanbietern zu öffnen. Was viele etablierte Häuser derzeit als eine Belastung empfinden, ermöglicht jedoch bei frühzeitiger und durchdachter Umsetzung große Chancen. Daher gilt es für die Banken, sich jetzt zu entscheiden, wie mit PSD2 zusätzliche Ertragsquellen erschlossen werden können.

von Daniel Spitschan und Matthias Kunert, Senior Expert Consultants Cofinpro

Hinter der Abkürzung PSD2 (Payment Service Directive 2) steht weit mehr als ein weiteres europäisches Regulierungsprojekt. Die im Oktober 2015 verabschiedete, überarbeitete Zahlungsdienstrichtlinie der Europäischen Union wird die Geschäftsmodelle der Banken maßgeblich beeinflussen.

Cofinpro

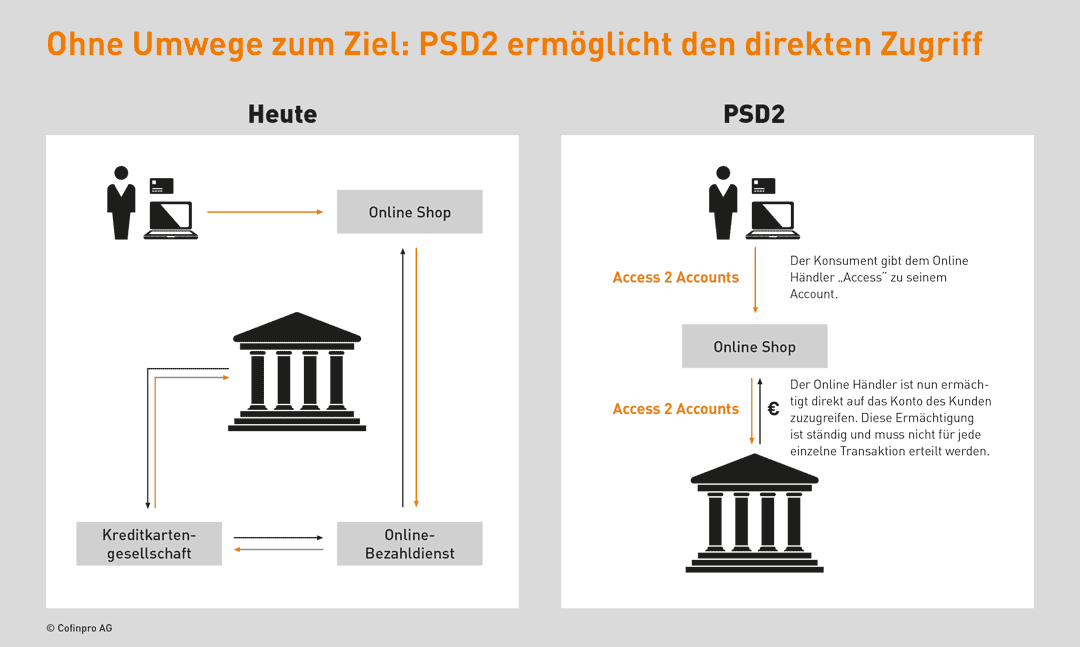

Ziel der Richtlinie ist es, Kontozugriffe, wie zum Beispiel die Abfrage des Kontostands oder Ausführung von Zahlungen, für Verbraucher im Euro-Zahlungsverkehrsraum transparenter und sicherer zu gestalten sowie die technischen Standards europaweit zu harmonisieren. So sollen dem Kunden künftig seine gesammelten Konten bei Banken und Bezahldiensten adhoc zur Verfügung stehen, so dass er diese beispielweise in einer App auf seinem Smartphone- oder Tablet-Display konsolidiert einsehen und Zahlungen tätigen kann. Banken wiederum müssen dritten Anbietern die Zahlungskonten und dazugehörigen Daten auf Wunsch des Kunden zugänglich machen (Access2Accounts).

Auf den ersten Blick ist die Idee nicht neu

Schon Ende der neunziger Jahre gab es mit dem Datenaustauschstandard HBCI und dem Nachfolger FinTS die Möglichkeit, Kontostände für den Kunden entsprechend übersichtlich darzustellen. Die Verfahren haben sich allerdings nicht durchgesetzt. Unter PSD2 wird dieses Prinzip auf einen neuen technologischen Stand gehoben und der lautet: API-Banking. Eine Schnittstelle (Application Programming Interface) soll es dabei ermöglichen, strukturiert auf Daten aus unterschiedlichen Quellen zuzugreifen.

Vorreiter am Markt

Erste Beispiele im Finanzsektor gibt es bereits. So können die Kunden einiger Banken bereits heute in den Banking-Apps ihre Konten bei verschiedenen Instituten oder Bezahldiensten integrieren. Institute, die solche Dienste bisher nicht anbieten, arbeiten größtenteils bereits an Plattformen, auf denen die Kunden sämtliche Konten bündeln und Überweisungen tätigen können. Einige Anbieter haben etwa Teile ihrer APIs oder sogar gesamte Schnittstellendokumentationen ins Netz gestellt. Auf Hackathons wird gemeinsam an API-Standards oder Anwendungsmöglichkeiten getüftelt.

Cofinpro

Aber erst ab 2018 sind Finanzdienstleister verpflichtet, diese Schnittstellen zu veröffentlichen und den Zugang in einem standardisierten Format für andere Anbieter bereitzustellen.

Geschwindigkeit ist hier Trumpf: Deshalb sollten Banken noch vor ihrer Konkurrenz überlegen, wie sie das API-Banking nutzen können.“

Grundlegende Fragen

Zunächst stellt sich für alle potenziellen Marktteilnehmer die Frage, wie sich mit API-Banking Geld verdienen lässt. Daraus können dann eine Strategie und mögliche Geschäftsmodelle abgeleitet werden. Will die Bank nur Kontoinformationsanbieter für Dritte sein oder selbst Zahlungen auslösen? Auf dieser Basis muss die Entscheidung getroffen werden, welche Informations- und Transaktionsdienstleistungen das Finanzinstitut anbieten will, um sich als erster Ansprechpartner des Kunden zu etablieren und durch die Kundenbindung seine Ertragsquellen zu sichern.

Cofinpro

Sind Antworten auf diese Fragen gefunden, muss im nächsten Schritt geprüft werden, wie neben den regulatorisch notwendigen IT-Anpassungen auch die darüber hinaus gehenden Anforderungen nahtlos integriert werden können. Unter Berücksichtigung von Kosten und möglichen Synergien gilt es zu entscheiden: Will die Bank eine eigene Schnittstelle definieren, bestehende nutzen oder mit Partnern eine gemeinsame Grundlage schaffen? Daneben muss auf Basis der Geschäftsmodelle geprüft werden, ob Kooperationen mit anderen Banken oder FinTechs sinnvoll sind und wie ggfs. diese mit Partnern definiert und umgesetzt werden sollen.

Chancen im Wertpapiergeschäft

Bei der Suche nach neuen Ertragsquellen hilft ein Blick in die Zukunft: Zwar beschränkt sich die Richtlinie aktuell auf Girokonten und Einlagen. Es ist jedoch damit zu rechnen, dass künftig auch das Wertpapiergeschäft einbezogen wird. Die Entwicklung des Target-Systems kann als Beispiel aus der Vergangenheit den weiteren Weg aufzeigen: für Zahlungsverkehr als Target2-System eingeführt, wurde es hin zu Target2-Securities als zentraler Wertpapierabwicklungsplattform weiterentwickelt. Der Regulator wird beobachten, ob sich der Markt selbst in diese Richtung bewegt und sich Standards auch für das Wertpapiergeschäft bilden oder ob weitere Vorgaben erforderlich sind.

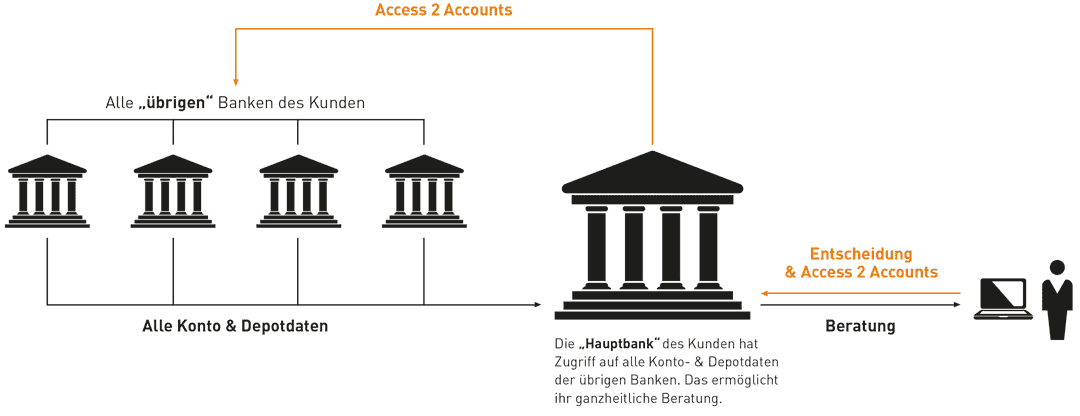

Eine künftige Ausdehnung auf Depotinformationen eröffnet Chancen für die Banken. Sie könnten im ersten Schritt bereits mit der Umsetzung von PSD2 die Kontoinformationen der Kunden für das eigene Wertpapiergeschäft nutzen und danach zusätzlich auf Depots bei anderen Anbietern zugreifen.“

Heute Sparpläne, morgen Depotvergleiche

Eine bereits heute für Banken sehr interessante mögliche Anwendung ist das Liquiditätsmanagement. Dieses erlaubt einen ganzheitlichen Blick auf die freie Liquidität eines Kunden. Ein Beispiel verdeutlicht das: Der Kunde hat Guthaben auf Konten bei unterschiedlichen Instituten, tätigt aber keine Anlagegeschäfte. Stellt die Hausbank nicht nur den Zugang zu ihren Daten bereit, sondern sammelt auch die Daten des Kunden, kann sie ihm gezielt anbieten, die überschüssige Liquidität in einem Fondssparplan gemäß persönlicher Risikoneigung anzulegen.

In Zukunft sind weitere Einsatzgebiete im Wertpapierbereich denkbar. Im Wealth Management etwa könnten Banken die Depotbestände bei verschiedenen Instituten für eine ganzheitliche Vermögensverwaltung sammeln. Auch in der klassischen Anlageberatung wäre es möglich, den Kunden auf Basis seiner Bestände bei all seinen Banken zu beraten, um Neugeschäft zu generieren. Ebenfalls machbar wäre, einheitliche Schnittstellen für Berichte an institutionelle Anleger wie Versicherungen anzubieten, z.B. zur Erfüllung regulatorischer Anforderungen. Ähnliche Varianten sind künftig auch vorstellbar für den Kreditbereich, wenn man Konto- und Kreditinformationen zusammenführt und daraus Bonitätsscores berechnet.

Der PSD2-Ausblick

Die Banken sollten in PSD2 eine Chance sehen. Schließlich müssen sie unter der Richtlinie nicht nur Daten liefern, sondern sie gewinnen auch Informationen, die sie ihrerseits verwerten können. Es empfiehlt sich für Banken nicht, sich auf die Rolle eines Kontoinformationsdienstes oder Zahlungsauslösedienstes zu beschränken. Der Kunde wird letztlich den Anbieter wählen, der die bequemste Nutzung anbietet – also die Bank mit dem besten Gesamtpaket. Für ein Institut ist deshalb nur die Verbindung aus beidem sinnvoll – sowohl im Zahlungsverkehr, als auch im Wertpapier- und Kreditgeschäft.

Die Strategie für ihr API-Banking sollten die Banken zügig erstellen. Denn Paypal, Google, Apple, Facebook und Co. sind ihnen einen Schritt voraus – sie nutzen entsprechende APIs bereits für die Integration ihrer Bezahlverfahren, Logins oder Nachrichtendienste in Applikationen von Drittanbietern. Aufgrund ihrer Erfahrung und hohen Marktdurchdringung werden die großen Nicht-Banken von der Anfang 2018 in Kraft tretenden Richtlinie profitieren und könnten ihren Vorsprung ausbauen. Auch ist zu erwarten, dass diese Unternehmen neben den bestehenden Zahlungsdiensten weitere Bankdienstleistungen anbieten werden. Spannend wird sein, wie offen die etablierten Finanzinstitute diesen Innovationen gegenüberstehen.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/37978

Schreiben Sie einen Kommentar