Ideales Onboarding bei Banken: Experience, Compliance & so wenig Fragen wie möglich

PwC

Firmen wie MyTaxi, Uber oder Airbnb haben in den vergangenen Jahren neue Maßstäbe für innovative und schlanke Onboarding-Lösungen gesetzt. Kein Wunder also, dass Endkunden mittlerweile auch von ihren Banken ähnliche Lösungen erwarten. Aber wie weit sind die hiesigen Banken beim Onboarding? Wo sind die größten Herausforderungen und wie schlagen sich die Finanzinstitute im Vergleich? In der kürzlich erschienenen Studie “Next-Generation Client Onboarding” (PDF der Studie) untersuchen PricewaterhouseCoopers (PWC) mit Unterstützung von Avoka die Digitalisierung des Onboarding-Prozesses bei deutschen Privat- und Geschäftsbanken. An der Studie nahmen 41 Experten aus 26 Finanzinstituten teil.

Die Ergebnisse der Studie zeigen erfreulicherweise, dass digitales Onboarding im deutschen Finanzsektor fest etabliert ist. Bei den meisten befragten Banken sind sowohl Basisprodukte als auch Zusatzservices digital verfügbar.Direkt- und Privatbanken sind beim Digital-Client-Onboarding führend. Sie verfügen über einen Reifegrad-Score von 55% bzw. 44%.“

Im Mittelfeld bewegen sich Genossenschaftsbanken (35%), Sparkassen (34%) und Automobilbanken (30%). Das Schlusslicht bilden aktuell Großbanken mit einem Reifegrad von 26%.

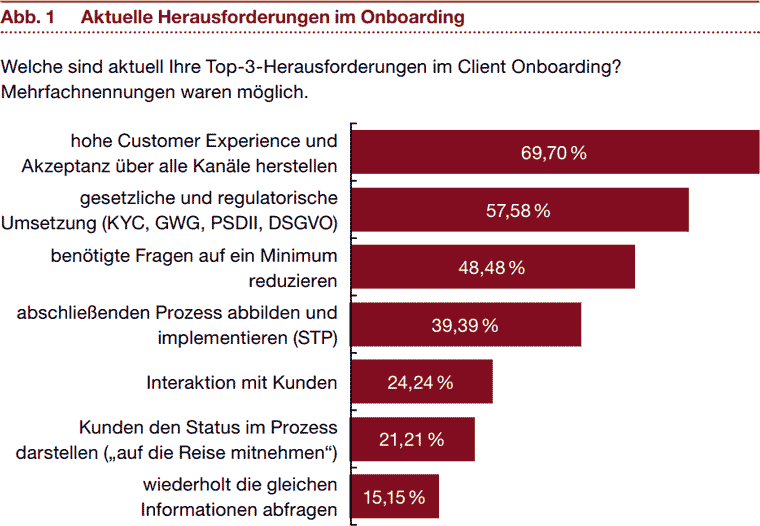

Die Top-3 Challenges: Experience, Compliance, DSGVO

Die größte Herausforderung beim Client Onboarding sehen die befragten Banken in der Realisierung einer positiven Customer Experience (70%). Der größte Druck kommt hier aus der Bereitschaft der Kunden, das Institut zu wechseln, wenn ihre Wünsche wie etwa Mobile Banking, flexible Finanzdienstleistungen und persönliche Beratung nicht erfüllt werden.

PwC

PwC

Customer Experience entscheidet über den Erfolg

Wenn eine Bank ihre Kunden an allen relevanten Kontaktpunkten der Customer Journey begeistert, wird sie mit Loyalität und zusätzlichen Umsätzen belohnt. Gelingt das nicht, wandern die Kunden ab. Befragt wurden die Studienteilnehmer daher nach den relevanten Erfolgsfaktoren der Customer Experience.

Das Gute vorweg: Bei 76% ist das Onboarding durchgängig mit dem PC oder mobilen Endgerät möglich. Unterstützt wird es durch Features wie Fortschrittsbalken (62%), Chatfenster (35%) und Autokorrektur-Funktionen (41%). Erstaunlich ist, dass sich fortgeschrittene digitale Assistenzsysteme wie Text- to-Speech oder Chatbots bisher offensichtlich nicht durchsetzen konnten.

Überrascht hat auch, dass Sparkassen und Automobilbanken ihren Kunden im Antragsprozess keine Möglichkeit bieten, Daten zu speichern, sodass es im Falle eines Abbruchs unweigerlich zum Verlust der eingegebenen Daten kommt – ein Service, der dagegen bei den befragten Direkt- (50%), Privat- (50%) und Genossenschafts- (33%) sowie Großbanken (33%) häufiger etabliert ist.

Digitaler Vertriebskanal

Als Teil des Online-Vertriebskanals hat das Onboarding maßgeblichen Einfluss auf die Conversion Rate von Finanzinstituten. Digitale Vertriebskanäle entfalten ihr Potenzial aber nur dann, wenn sie konsequent gemanagt und optimiert werden.

Avoka Deutschland

Die Ergebnisse der Studie zeigen, dass die Banken die Bedeutung des Themas erkannt und die digitale Transformation durchweg in Angriff genommen haben. Aber das Thema Onboarding ist ständig in Bewegung. Die Zukunft heißt daher ‘Next-Generation Client Onboarding’.“

Christian Brüseke,General Manager Avoka Deutschland

Um potenzielle Stolpersteine in der Customer Journey frühzeitig zu identifizieren, setzen die Banken auf Echtzeit-Analysen. Die Analysen von Abbruchraten (55%), der Conversion Rate (61%) und des Click Path (45%) sind die in der Vertriebskanal-Analyse am häufigsten verwendeten Key Performance Indicators (KPIs). Die Hälfte der Befragten gab an, die Ergebnisse auch zur Prozessoptimierung zu verwenden. Echtzeitdaten dienen zur Erstellung von Kundenprofilen (50%) und zur Vertriebssteuerung (34%).

PwC

Ausblick ‘Next-Generation Client Onboarding’

‘Next-Generation Client Onboarding’. Diese Stufe wird vor allem die digitale Kundenwahrnehmung und Verschmelzung aller Kundeninteraktionskanäle zu einem einzigen Kanal, der von allen Endgeräten aus zugänglich ist, im Fokus haben.

Das wird eine Herausforderung für die Banken. Zwar haben sie es in den vergangen Jahren geschafft, einige Innovationen schnell zu entwickeln, aber nun sind sie mit der Schwierigkeit, diese in die Kernapplikationen zu implementieren, konfrontiert. Auch wenn das Frontend für die Kunden meist ganz gut aussieht – die Lücke zum Backend ist oft zu groß. Eine wichtige Aufgabe wird daher sein, die Kernapplikationen im Backend zu modernisieren, denn moderne Anwendungen im Frontend alleine sind keine zukunftsfähige Lösung.

Die Avoka & PwC-Studie “Next-Generation Client Onboarding” kann hier kostenfrei und ohne Adressangabe direkt als PDF heruntergeladen werden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/79674

Schreiben Sie einen Kommentar