Digital Banking Transformation: Neudefinition des Bankenkerns – Interpretation von Dr. Hegde, Infosys

Infosys

Sind Banken auf die digitale Transformation vorbereitet, um mit den FinTechs Schritt zu halten? Können Banken die Transformation so realisieren, dass sie nicht nur den Prozess an sich steuern, sondern auch Einfluss auf das Ergebnis haben? Und werden sie ihren Kunden Lösungen anbieten, die deren Anforderungen tatsächlich adressieren, anstatt reine finanzielle Unterstützung?

von Dr. Ashok Hegde, Vice President Infosys

Der Bankensektor hat in den vergangenen zwei Jahrzehnten einen enormen Wandel erlebt – die Veränderungen erfolgten in drei Wellen. Die erste Welle, die Konsumkultur, begann Ende der 1990er Jahre – direkt im Anschluss an die Globalisierung – mit der Integration der Märkte und brachte dem Bankwesen neue Geschäftsideen. Die zweite Welle war durch den Dotcom-Boom des webbasierten Bankings geprägt und das Konzept des „Anywhere and Anytime Banking“ gewann an Popularität, während das Filialgeschäft mehr und mehr in den Hintergrund trat. In der dritten Welle während des finanziellen Zusammenbruchs von 2008 wurden bestimmte Bankkreditvergabe- und Fondsverwaltungspraktiken von den Aufsichtsbehörden überprüft. In der neuen Normalwirtschaft besteht das Bankwesen nun aus einem bedarfsorientierten und zielorientierten Modell. Hierbei steht für die Kunden besonders das Ergebnis im Vordergrund, Produkte und Dienstleistungen werden personalisiert angeboten. In dieser Phase treten vermehrt New-Age-Banken auf, die vorsichtiger agieren und vor allem auf papierlose Transaktionen mit Rückverfolgbarkeit digitaler Kennzahlen setzen. Diese Entwicklung ermöglicht zudem die Entstehung von FinTech-Unternehmen, die die Ineffizienzen der Banken ausnutzen und monetarisieren.Die digitalen Grundlagen müssen stimmen

Viele „Laien“ sind der Meinung, dass digitale Technologien greifbar sind. Dies ist allerdings nicht der Fall. Bei Digital steht vor allem die Kultur im Mittelpunkt – diese umfasst alle Bereiche, die eine Bank ausmachen, sowohl aus dem Front-, Middle- und Back-Office.

Für Führungskräfte bedeutet Digital vor allem, Dinge richtig, schnell und fehlerfrei zu erledigen, gleichzeitig die Kundenzufriedenheit zu verbessern sowie die Betriebskosten zu senken.“

Der Imperativ der Bankentransformation

Das Bankwesen hat sich in der Vergangenheit bereits mehrfach grundlegend verändert: Banken haben investiert und sich im Laufe der Zeit weiterentwickelt, neue Technologien eingeführt und sie bieten schnellere Dienstleistungen sowie eine bessere Kundenerfahrung. Angesichts der täglichen Herausforderungen durch sich stetig veränderte Richtlinien und länderübergreifenden geopolitische Fragen haben Banken sicherlich bereits einen langen Weg zurückgelegt. Es bedarf allerdings weiterer Veränderungen, denn eines ist klar: Die digitale Transformation ist unumgänglich:

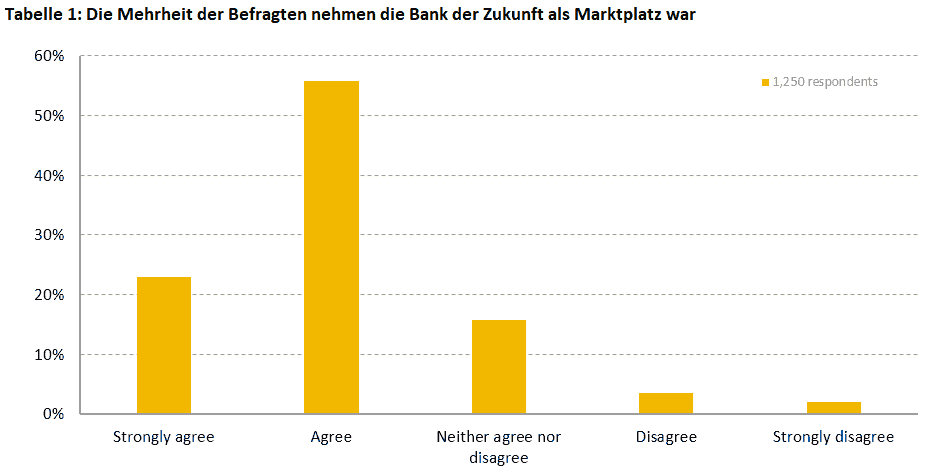

1. Das Konsumverhalten verändert sichVerbraucher sind heutzutage technisch versiert und erwarten von den Banken, dass sie das Kundenerlebnis ebenso verbessern, wie es andere Branchen bereits vorgemacht haben. Für Verbraucher stehen nicht nur einfachere Finanzprozesse im Mittelpunkt, sondern auch der Wunsch nach einer ganzheitlichen Sicht auf ihre Bedürfnisse und Anforderungen. Laut einer Umfrage des Infosys Knowledge Institute (Infosys Knowledge Institute Studie mit 1250 Teilnehmern, durchgeführt 2019) aus dem Jahr 2019 betrachten fast 80 Prozent der Befragten die Bank der Zukunft als Marktplatz, der allen finanziellen Bedürfnissen gerecht werden muss.

Infosys

Aktuell stellt kein FinTech-Unternehmen eine wirkliche Bedrohung für das etablierte Bankgeschäft dar. Allerdings fürchtet die Branche schrumpfende Marktanteile – insbesondere, wenn es um Dienstleistungen, Geschwindigkeit und Einfachheit geht. Verschärft wird dies durch Risikokapitalgeber, deren Investitionen in FinTechs im Jahr 2018 gegenüber dem Vorjahr um 120 Prozent auf 40 Milliarden Dollar anstiegen – und die den traditionellen Unternehmen Marktanteile abspenstig machen (“Fintech companies raised a record $39.6 billion in 2018: research,” Reuters, January 29, 2019). Um wettbewerbsfähig zu bleiben, müssen sich Banken besser organisieren sowie agiler und effizienter arbeiten. Fast 60 Prozent der Befragten gaben an, dass sie wahrscheinlich für ein allumfassendes Kundenerlebnis zu einem FinTech wechseln würden. 3. Veraltete IT-Systeme

Verbraucher erwarten, sofort und direkt auf Produkte und Dienstleistungen zugreifen zu können. Banken haben zwar erkannt, dass ihre vorhandenen IT-Ressourcen nicht mehr ausreichen, um die rasanten Veränderungen am Frontend ihres Unternehmens zu unterstützen. Sie stehen jetzt jedoch vor der Herausforderung, ihre IT-Landschaft und Prozesse so organisieren, dass sie Risiken managen und eine IT-Landschaft aufbauen können, die die neuen Service-Anforderungen erfüllen kann.

Dr. Ashok Hedge ist Vice President and Delivery Head of the Domain Consulting Group for the Financial Services Vertical bei Infosys. Er ist besonders auf Investment Banking, Investment Management und Kapitalmärkte spezialisiert und verfügt über jahrelange Erfahrung in der Beratung und Betreuung großer Transformationsprojekte mit Kunden aus führenden Investmentbanken und Investment-Managementunternehmen. Ashok Hedge hat bisher in den Bereichen Bereitstellung, Beratung, großer Programmmanagementprozesse, Aufbau von COEs, Lösungslabors und Kompetenzzentren gearbeitet sowie das globale Team für den Aufbau von Plattformen für Middle- und Backoffice-Funktionen der Kapitalmärkte geleitet.

Dr. Ashok Hedge ist Vice President and Delivery Head of the Domain Consulting Group for the Financial Services Vertical bei Infosys. Er ist besonders auf Investment Banking, Investment Management und Kapitalmärkte spezialisiert und verfügt über jahrelange Erfahrung in der Beratung und Betreuung großer Transformationsprojekte mit Kunden aus führenden Investmentbanken und Investment-Managementunternehmen. Ashok Hedge hat bisher in den Bereichen Bereitstellung, Beratung, großer Programmmanagementprozesse, Aufbau von COEs, Lösungslabors und Kompetenzzentren gearbeitet sowie das globale Team für den Aufbau von Plattformen für Middle- und Backoffice-Funktionen der Kapitalmärkte geleitet. Die digitale Transformation — ein Ansatz in vier Phase

1. Redundante Prozesse vermeiden

Verständnis der Prozesstiefe und -breite ist unerlässlich. Eine Umfrage von Infosys ergab jedoch, dass die Unternehmensdokumentation für Prozesse, Kontrollsysteme, Ausführungsgrundsätze und Ausnahmeregelungen entweder veraltet ist oder sogar komplett fehlt – und dies, obwohl jede Bankdienststelle sich der Bedeutung der Prozesse bewusst ist. Beispielsweise wenden Banken das „Vier-Augen-Prinzip“ an, bei dem jeder Kreditprozess zweimal überprüft wird und eine doppelte Validierung stattfindet. Es lassen sich Prozesse implementieren, um die Interoperabilitätsprobleme zwischen Systemen und Abteilungen zu überwinden. Banken können bestimmen, ob diese Prozesse einen Mehrwert für die Kundenlandschaft schaffen, ob sie das Risiko mindern oder ob sie Anlageklassen unterstützen. Die Einführung robuster Prozessmanagementsysteme und die Validierung jedes Prozesses ist hier durchaus empfehlenswert.

2. Anwendungsmanagement vereinfachen

Eine durchschnittliche Großbank verfügt über 4.000 bis 5.000 aktive Anwendungen. Heutige Technologien mit mehrschichtiger Rechenleistung können diese Anwendungen auf eine überschaubare Anzahl reduzieren. Darüber hinaus lässt sich eine Governance-Struktur einrichten, um die Kompatibilität von Anwendungen für jeden Prozess zu bewerten – wo sich die Daten befinden, wie sie extrahiert und in eine Datentransformation eingebracht werden. Banken erhalten so ein klareres Bild davon, welche Prozesse oder IT-Anwendungen überflüssig sind. In Anbetracht der Tatsache, dass es eine begrenzte Anzahl von Datenattributen gibt, bringt ein einfacherer Prozess der Datenanreicherung einen erheblichen Nutzen für den Bankbetrieb.

3. Geschäftliche Infrastruktur neu evaluieren

Banken müssen festlegen, ob ihre IT-Anwendungen das Geschäftsvolumen, die Technologietrends und das Kundenverhalten in den nächsten zehn Jahren unterstützen. Anwendungen, die nicht darauf einzahlen, können vernachlässigt werden. Schnellschüsse führen in diesem Fall ins Leere, vielmehr ist eine klare Aufstellung über die tatsächlich benötigten Applikationen und Prozesse notwendig. Eine ideale Transformation innerhalb von drei Jahren wird es Banken ermöglichen, Risiken zu minimieren und die IT-Landschaft zu verändern, um ihren Kunden bessere und schnellere Dienstleistungen zu bieten.

Den Transformationsprozess evaluieren

Banken können ihre Prozesse entweder intern bewerten oder einen Experten mit entsprechenden Kenntnissen hinzuziehen, der mögliche Verbesserungspotenziale analysiert. Benchmarking-Prozesse, Asset-Klassen und Dienstleistungen ermöglichen einen guten Überblick über den Status Quo. Banken können auf diese Weise besser verstehen, warum FinTechs effizienter arbeiten, während ihr Risiko-Rendite-Verhältnis die Banken sogar noch übertrifft (“Fintechs Gain an Edge Against Banks: An FRB Fintech Recap, Urjanet” November 2018).

Auf Augenhöhe mit FinTechs zu arbeiten, verschafft Banken keine Vorteile – vielmehr sollten sie diese noch übertreffen. Kurz gesagt: Banken müssen visionärer denken und werden – eine Herkulesaufgabe.“

Digitale Resultate

Die digitale Transformation hilft Banken in den folgenden Bereichen:

1. Marktanteil steigern

Banken können Kunden besser, schneller und kostengünstiger bedienen. Und sie sind in der Lage, die Kundenbedürfnisse zu steuern und nicht nur die Prozesse, die dafür nötig sind. Dieser Mentalitätswandel von unterstützenden Prozessen hin zur eigenen Vision sichert die Kundenbindung. Laut einer Bankenumfrage aus dem Jahr 2018 (“Global Banking Outlook 2018” Ernst & Young, 2018) werden 70 Prozent der Befragten in Technologien investieren, um ihren Marktanteil zu erhöhen.

Die digitale Transformation führt zu Kostensenkungen und verbessert damit auch das eigene Ergebnis sowie die Eigenkapitalrendite. Ebenso reduzieren sich Transaktionskosten – wodurch sich die Eintrittshürde für FinTechs automatisch erhöht. 3. Kultureller Wandel

Eine Bank kann eine Kultur aufbauen, die kosten-, kunden- und effizienzbewusst ist. Dies ist jedoch eine schwierige Aufgabe: Viele Systeme, Prozesse und Menschen sind mit der Bank organisch gewachsen. Eine Bewertung der Boston Consulting Group ergab, dass unter den Unternehmen, die eine digitale Transformation durchlaufen haben, die Zahl der profitablen Organisationen fünfmal höher war, wenn sie sich auf einen kulturellen Wandel konzentrierten (It’s Not a Digital Transformation Without a Digital Culture, BCG, April 13, 2018) Niedrige Kosten haben dabei keinerlei Einfluss auf die Qualität der Dienstleistungen oder die Marktposition der Bank selbst. Eine Analyse der Top 50 Banken zeigt, dass die effizienteste Bank auch diejenige mit der höchste Kundenzufriedenheit ist.

Herausforderungen erkennen

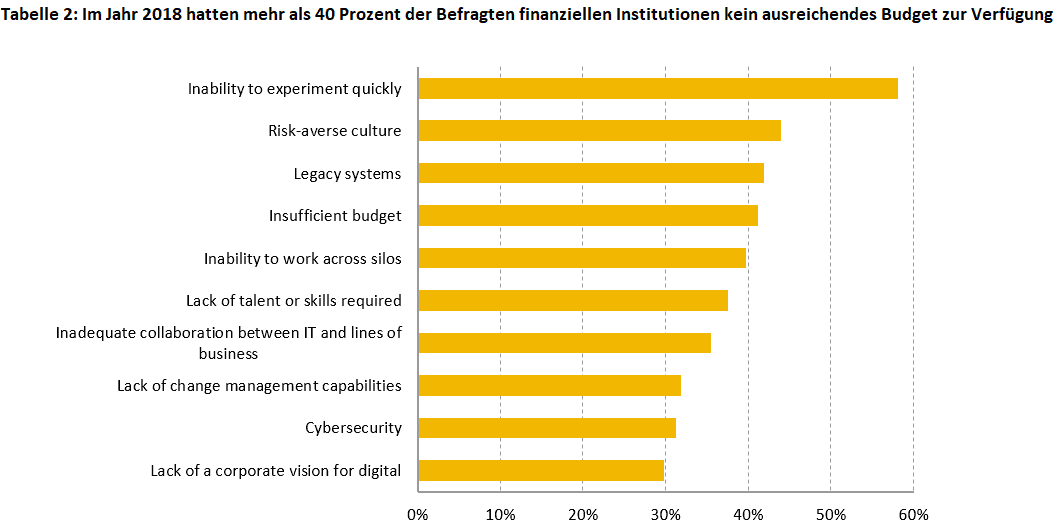

Zu den wichtigsten Hürden, die Banken während der digitalen Transformation überwinden müssen, zählen:

1. Angst vor dem Scheitern

Transformation ist eine große Initiative und erstreckt sich über Stakeholder und mehrere Jahre hinweg. Die Budgetierung erfolgt jedoch nur auf Jahresbasis. Das Risiko eines Wechsels der Stakeholder und des Managements führt meist zu Besorgnis – der Angst, nicht finanziert zu werden und keine Zusage vom Top-Management zu erhalten. Laut einer Infosys-Umfrage von 2018 (“Infosys Digital Radar 2019: Barriers and Accelerators for Digital Transformation, Infosys Knowledge Institute,” January 2019) sind unzureichende Budgets eine der größten Barrieren für die digitale Transformation.

Infosys

Einige Banken sind mit ihrem Status quo zufrieden und zögern, sich zu verändern. Diese Einstellung kann einen möglichen Leistungsfortschritt behindern. 3. Fehlende Ressourcen

Eine Infosys-Umfrage von 2018 zeigt: 36 Prozent der Befragten sind der Meinung, dass Talent-Mangel ein Hindernis für die digitale Transformation ist. Es gibt kulturelle und Managementaspekte, die über Kapazitätsengpässe und Fragen des Programmmanagements hinausgehen. Investitionen in ihre Mitarbeiter sind wirtschaftlich sinnvoll und werden den Banken helfen, sich selbst zukunftssicher aufzustellen.

Hürden überwinden

1. Stärken des Teams validieren

Banken müssen bewerten, ob der aktuelle Talentpool für die Umsetzung der digitalen Transformation und die neuen Aufgaben gewappnet ist. Falls nicht, sollten sie Weiterbildungen und Neueinstellungen in Betracht ziehen.

2. Offene Kommunikationskanäle

Alle Mitarbeiter – unabhängig von Hierarchie oder Abteilung – müssen in die Kommunikation einbezogen werden. Ziel ist es, dass jeder Mitarbeiter versteht, warum die Bank eine Transformation durchlaufen muss und welche Rolle der Mitarbeiter selbst dabei spielt.

3. Vergleich mit Wettbewerbern

Studien zeigen, dass nur zehn Prozent aller Großunternehmen eine Lebensdauer von 50 Jahren erreichen. Während es für Banken ein etwas höherer Prozentsatz sein kann, feiern nur wenige von ihnen ihr hundertjähriges Bestehen. Branchenübergreifendes Benchmarking bringt neue Ideen und neues Denken.

4. Engagement in der Führungsebene gewährleisten

Das Engagement der Führungsebene bezüglich der Unterstützung und der Finanzierung muss zu jeder Zeit sichergestellt sein, um Finanzierungsprobleme zu einem späteren Zeitpunkt zu vermeiden.

Schneller Wandel, aber mit Vorsicht

Banken müssen ihre digitale Transformation beschleunigen, um im Wettlauf gegen die FinTechs für die Verbraucher relevant zu bleiben. Dazu gehört auch, dass sie die notwendigen Systeme implementieren, die das Risiko einer unvorsichtigen Kreditvergabe minimieren.Dr. Ashok Hegde, Infosys

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/90558

Schreiben Sie einen Kommentar