Digitalisierungsstudie: Der Weg in die digitale Bankenwelt verläuft evolutionär

Cofinpro

Die Mehrzahl der Bundesbürger steht den Angeboten bankfremder Dienstleister aufgeschlossen gegenüber. Dies gilt vor allem für jüngere Menschen und Akademiker. Dennoch ändern die Deutschen ihr Verhalten in Finanzgeschäften nur langsam. Dies zeigt das aktuelle, repräsentative „FinWeb Barometer 2017“ der Cofinpro. Zum dritten Mal in Folge wurden darin mehr als 2.000 Bundesbürger zu ihren Finanzgeschäften und Wünschen an die Bank der Zukunft befragt.

von Valentino Pola und Daniel Spitschan, Cofinpro

Noch leben die meisten Bundesbürger in der traditionellen Bankenwelt: Zwar gibt es hierzulande inzwischen rund 700 FinTechs, aber drei von vier Deutschen haben einer Erhebung zufolge noch nie etwas von ihnen gehört. Kaum jemand weiß, was sich hinter dem Begriff „FinTech“ verbirgt. Insgesamt wächst die Offenheit gegenüber diesen Anbietern, zu denen neben den Startups auch Online-Bezahldienste wie Paypal oder Amazon Pay gehören.

cofinpro

Mehrzahl der Deutschen aufgeschlossen gegenüber bankfremden Anbietern

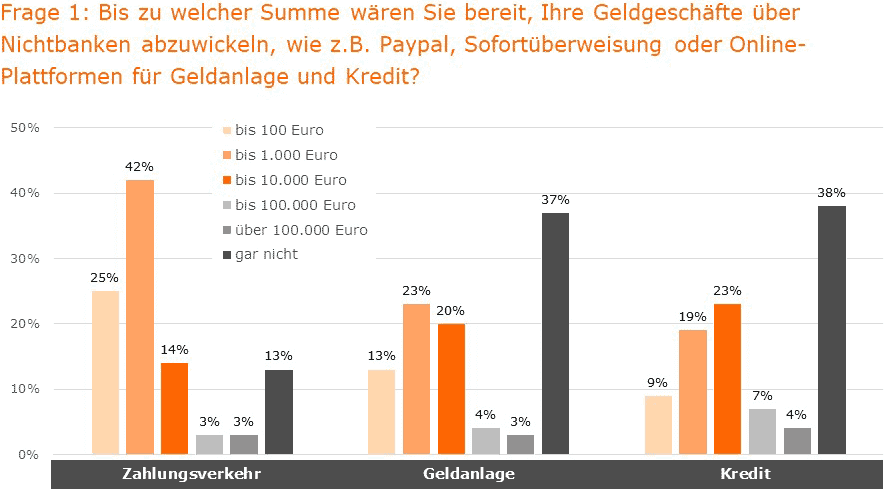

So sind 87 Prozent der Bundesbürger grundsätzlich dazu bereit, ihre Geldgeschäfte im Zahlungsverkehr nicht über eine Bank, sondern über bankfremde Marktteilnehmer abzuwickeln.“

So sind 87 Prozent der Bundesbürger grundsätzlich dazu bereit, ihre Geldgeschäfte im Zahlungsverkehr nicht über eine Bank, sondern über bankfremde Marktteilnehmer abzuwickeln.“

In den Bereichen Kredit und Geldanlage ist die Offenheit zwar deutlich geringer, aber auch hier fühlen sich etwa zwei von drei Deutschen nicht mehr an die Angebote der traditionellen Institute gebunden. 27 Prozent der Befragten würden sogar Beträge oberhalb von 1.000 Euro bei den Nicht-Banken anlegen und 34 Prozent können sich vorstellen, dort einen Kredit über 1.000 Euro aufzunehmen.

FinWeb-Barometer für 2017 im Vorjahresvergleich leicht gestiegen

Aller Offenheit zum Trotz ändern sich die Gewohnheiten und Bedürfnisse der Bundesbürger nur langsam: Das FinWeb Barometer weist für 2017 einen Gesamtwert von 45,9 Punkten auf – ermittelt auf einer Skala von 0 (dem klassischen Banking sehr verhaftet) bis 100 Punkten (vollkommen offen gegenüber neuen Anbietern). Im Vergleich zu 2016 (44,6 Punkte) und 2015 (44,5 Punkte) ist der Veränderung zum Vorjahr größer, der absolute Wert ist aber allenfalls leicht angestiegen. Das belegt die These, dass es sich bei der Entwicklung um eine Evolution statt einer Revolution handelt. Dies liegt allerdings auch an dem – mit 68 Prozent – vergleichsweise hohen Anteil von Nicht-Akademikern an den Studienteilnehmern.

Cofinpro

Akademiker öffnen sich dem digitalen Banking schneller

Denn eine Analyse nach dem Bildungsabschluss belegt: Die Befragten ohne Hochschulausbildung öffnen sich der digitalen Bankenwelt langsamer als die Akademiker. Diese Entwicklung hat sich bereits in den Vorjahren gezeigt, tritt nun aber noch deutlicher zutage.

Vor allem in der Geldanlage wird die stärkere Aufgeschlossenheit der Akademiker deutlich.“

Hier sind 71 Prozent der Befragten empfänglich für die Angebote bankfremder Anbieter, im Vergleich zu 60 Prozent der Nicht-Hochschulabsolventen. Zunehmend würden die Bundesbürger mit Hochschulabschluss den meist neuen Marktteilnehmern auch höhere Summen anvertrauen. So sind inzwischen 35 Prozent von ihnen bereit, dort Beträge über 1.000 Euro zu investieren, bei den Nicht-Akademikern liegt dieser Wert bei 24 Prozent.

Jüngere Menschen zugänglicher für bankfremde Angebote

Ein klarer Trend ist auch bei der Auswertung nach Altersgruppen erkennbar. So sind jüngere Befragte zugänglicher für die digitalen Angebote der Nicht-Banken als ältere.“

Ein klarer Trend ist auch bei der Auswertung nach Altersgruppen erkennbar. So sind jüngere Befragte zugänglicher für die digitalen Angebote der Nicht-Banken als ältere.“

Unterschiede bestehen wieder insbesondere in Sachen Geldanlage: Während nur 28 Prozent der 18- bis 34-Jährigen hier nicht auf die Dienstleistungen bankfremder Anbieter zugreifen würden, sind es bei den Bundesbürgern zwischen 50 und 65 Jahren mit 46 Prozent fast die Hälfte.

Banken stehen vor der nächsten Digitalisierungsstufe

Damit laufen die Banken nicht nur Gefahr, ihre einkommensstärkere Klientel zu verlieren, sondern auch ihre heranwachsenden, wahrscheinlich in Zukunft vermögenden Kunden. Denn gerade die 18- bis 34-jährigen Bundesbürger und die Akademiker fordern von den Instituten, sich den Gegebenheiten der digitalen Welt anzupassen.

Cofinpro

So können die Institute das digitale Banking mit Hilfe ihrer starken Marken und Reichweiten in der Breite der Bevölkerung verankern, bevor es andere Anbieter tun.“

Daniel Spitschan (recht im Bild) ist Senior Consultant bei Cofinpro. Er leitet das Team für Wertpapierthemen bei dem auf Finanzdienstleister spezialisierten Consulting-Unternehmen. Als Berater verfügt er über langjährige Erfahrungen bei Banken und Kapitalverwaltungsgesellschaften mit Fokus auf dem Wertpapier- und Investmentprozess.

Valentino Pola (links im Bild) ist Manager bei Cofinpro. Seit mehr als 10 Jahren berät er Banken und Fondsgesellschaften mit dem Schwerpunkt Technologie und Architekturberatung. Aktuell begleitet er diverse Digitalisierungsvorhaben auf der architektonischen und methodischen Seite mit besonderem Fokus auf Build-Measure-Learn zur Unterstützung des Aufbaus kundenzentrierter Angebote.

Kundenwünsche in den Mittelpunkt stellen

Die Konkurrenzsituation wird sich weiter verschärfen, wenn ab Anfang 2018 die europäische Zahlungsdienstrichtlinie PSD2 in Kraft tritt. Unter ihr können sowohl FinTechs, bankfremde Drittanbieter und andere Banken Zugriff auf die Kontodaten einer Bank erhalten – sofern der Kunde es erlaubt. Damit können Händler, Internet- und Technologiekonzerne oder auch FinTechs leichter als bisher zu Konkurrenten werden. Aus diesem Grund hat Cofinpro im Ergänzungsteil des „FinWeb-Barometer 2017“ unter anderem die Treue zur Hausbank abgefragt. Und tatsächlich zeigen die Bundesbürger eine hohe Bereitschaft, Konkurrenzangebote anderer Anbieter zu nutzen. Dies gilt zwar vor allem in den Bereichen Sparen (71 Prozent), Konto (66 Prozent) und Geldanlage (65 Prozent). Aber auch bei der Kreditaufnahme kann sich immerhin jeder zweite Befragte vorstellen, zur Konkurrenz abzuwandern.

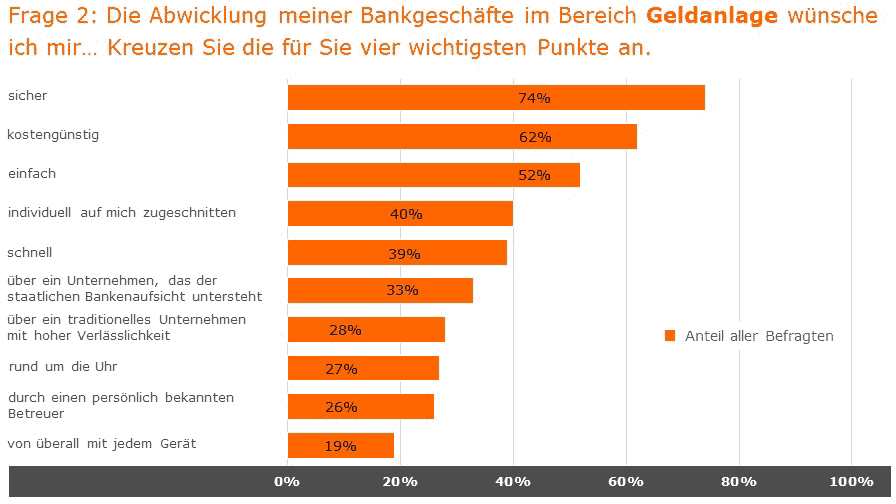

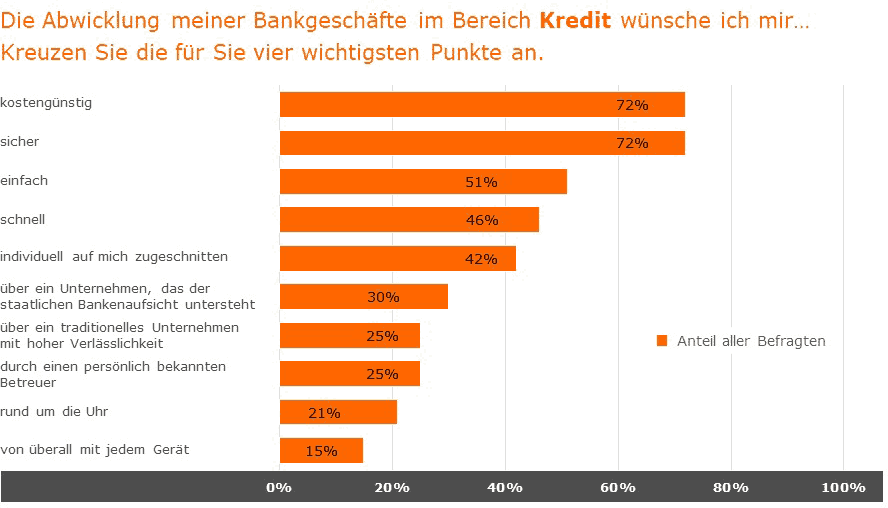

Was bedeutet das für die Banken? Insbesondere angesichts der bevorstehenden Umsetzung der PSD2-Richtlinie, müssen sie mehr um den Kunden kämpfen, indem sie seine Wünsche stärker in den Mittelpunkt stellen.

Die Bundesbürger legen zunehmend Wert auf Dienstleistungen, die ihren sonstigen Geschäften als Konsumenten entsprechen und das Investment somit in ihren Alltag holen.“

Mehr über die eigenen Dienstleistungen sprechen

Gleichzeitig empfiehlt es sich für die Institute, ihre Leistungen intensiver als bisher zu kommunizieren. Die Bank und ihre Marke sollten als solche erkennbar bleiben. Immer weniger Kunden sehen beispielsweise eine Notwendigkeit darin, Geld über ein klassisches Institut zu leihen, weil sich Vergleichsportale in die Beziehung zwischen Kunde und Bank positionieren. Offenbar ist den Kunden nicht bewusst, dass hinter den darüber vermittelten Krediten meist traditionelle Institute stehen. Hier sollten die Banken anknüpfen.

Auch im Zahlungsverkehr zeigt sich: Sobald offensichtlich Banken zu den Produkten gehören – beispielsweise bei der Kontoführung und bei Überweisungen sowie Daueraufträgen – ist etwa jeder zweite Bundesbürger davon überzeugt, „unbedingt“ eine Bank dafür zu benötigen. Und genau das ist die Chance für die Institute – trotz der Bedrohungen, die sich durch die PSD2-Richtlinie ergeben. Denn über diesen Kontakt zum Kunden ergeben sich Anknüpfungspunkte für Kredit- und Wertpapiergeschäfte.

Fazit

Obwohl die meisten Bundesbürger ihrer Hausbank bislang die Treue halten, stehen sie bankfremden Anbietern aufgeschlossen gegenüber. Und die bevorstehende Umsetzung der EU-Richtlinie PSD2 in nationales Recht wird ihnen den Wechsel zu anderen Anbietern erleichtern.

Deshalb sollten sich die Institute zum einen konsequent auf ihre Kunden und deren Wünsche fokussieren. Zum anderen sollten sie ihre eigenen Leistungen und Vorteile stärker herausstellen als bisher.“

Das FinWeb Barometer belegt, dass der Kunde die traditionellen Bankenwerte mit den Vorteilen der digitalen Welt kombinieren möchte. Setzen die Banken dies auf der nächsten Stufe ihrer Digitalisierung um, brauchen sie die Zukunft nicht zu fürchten, sondern können auch die vermögenden Kunden von morgen an ihre Häuser binden.

Der „FinWeb Barometer 2017“ kann hier gegen Adressangabe angefordert werden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/59215

Schreiben Sie einen Kommentar