Google Pay und Google Plex: Was das Girokonto des Internetkonzerns für die Bankenwelt bedeutet

Dass die großen US-Digitalkonzerne über kurz oder lang das Bankgeschäft als Vehikel für andere Dinge entdecken werden, daran zweifelt heute kaum noch ein Banker, auch wenn viele die daraus entstehenden Auswirkungen nicht wahrhaben wollen. Doch es gilt, genauer hinzusehen und die Unterschiede zwischen Amazon, Apple und Google zu verstehen. Die haben zwar allesamt ein anderes Geschäftsmodell als die Banken und Sparkassen, was Investitionen in einem Umfang erlaubt, mit denen die Banken nicht konkurrieren können. Doch am gefährlichsten von den drei genannten Konzernen könnte der Bankenwelt Google werden. Und der Konzern aus Mountain View schickt sich gerade an, mit weit mehr als nur einem Zahlungsdienst vom Kaliber Google Pay einzusteigen.

Was Google in den USA im November gestartet hat und im Laufe des Jahres auch in Europa ausrollen könnte, ist nämlich weit mehr als nur der Google-Pay-Relaunch und die Erweiterung des Zahlungsdienstes. Schauen wir zunächst auf Google Pay selbst: In Deutschland wenige Monate vor Apple Pay gestartet, hat der Zahlungsanbieter aus Mountain View bisher nicht so wirklich Fahrt aufgenommen. Denn anders als Apple Pay ist das Google-Pendant eben nur ein Service unter vielen und verfügt über wenig Alleinstellungspotenzial, gerade in den westlichen Märkten mit einem gesättigten und gut ausgebildeten System von Banken und Payment-Dienstleistern, das insbesondere in Märkten wie Deutschland kaum Wünsche offen lässt.Google Plex: Wie viele Daten ist ein kostenloses Konto wert?

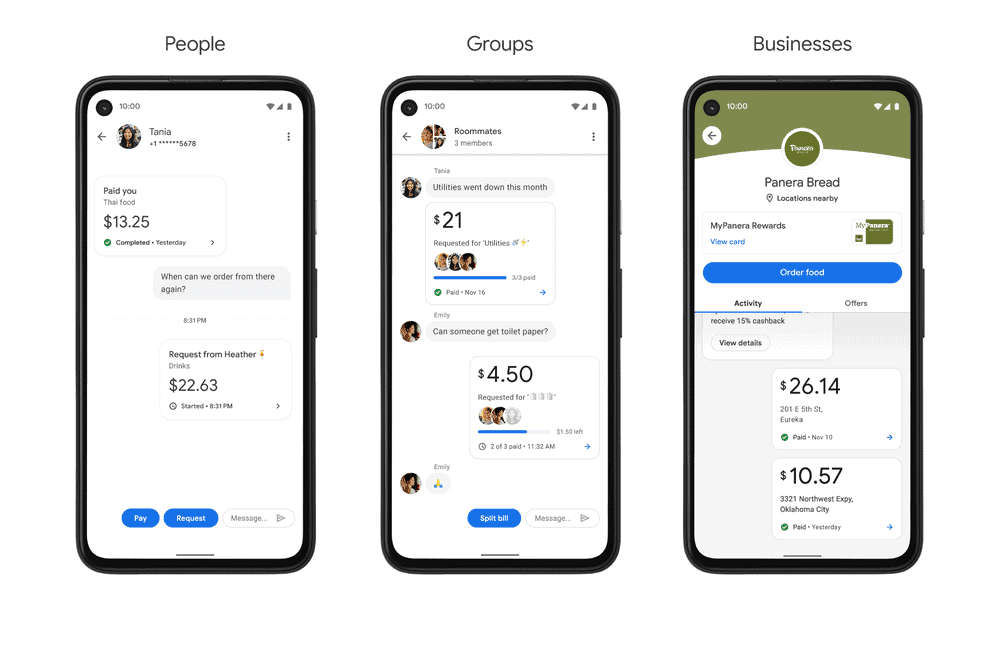

Auch das was die neue App, die es bislang nur für den US-Markt gibt, zu bieten hat, ist erst mal nichts, was wir nicht vorher schon gesehen hätten: Zahlungen zwischen Endkunden und Banken, zwischen Einzelpersonen (P2P) und QR-Codes, die Bezahlvorgänge per Kamera einlesen lassen, wie sich das in Deutschland bisher nicht wirklich durchgesetzt hat. Außerdem Gruppen-Chats und die Möglichkeit, eine Rechnung zu teilen, Geld anzufordern und im Rahmen von Gruppenfunktionen zu sehen, wer schon bezahlt hat.

Alles nicht spektakulär und alles Dinge, die jede bessere Neobank drauf hat oder zumindest drauf haben kann. Der vertrauen gerade deutsche Kunden dennoch (zumindest bisher) mehr als einem als Datenkrake beleumundeten Digitalkonzern. Aber: Ob das so bleibt, wenn die Banken jetzt nach und nach an der Preisschraube drehen und Grundgebühren einführen oder sonstwie vom Kunden Geld verlangen, bleibt abzuwarten. Denn Deutsche achten bekanntlich bei Lebensmitteln und Bankgebühren auf den Cent, auch wenn sie gleichzeitig selbst zum Produkt werden und so unterm Strich draufzahlen, ohne es kurzfristig zu bemerken. Doch wie viel sind die Daten wert – für den Konzern, für die Banken und nicht zuletzt wo liegt die Schmerzgrenze beim Kunden?

Personal Finance Management bei Google Pay deutlich intelligenter

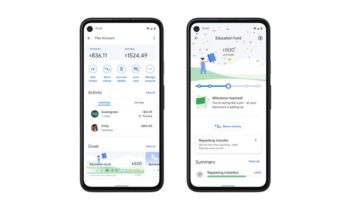

Unter dem Menüpunkt „Insights“ findet sich in der App eine Einnahmen- und Ausgabenanalyse, die dabei helfen soll, Finanzposten zu kategorisieren und zu prüfen. Hier funktioniert immerhin auf den zweiten Blick der Algorithmus deutlich besser als bei den Banking-Apps hierzulande – und erkennt beispielsweise Restaurantposten oder Einkäufe bestimmter Branchen selbstständig. Das sollten die hiesigen App-orientierten Banken auf dem Schirm haben. Denn das sind die Mehrwerte, die dazu führen (oder zumindest dazu beitragen), dass Kunden immer selbstverständlicher ihr Smartphone zum Banking-Terminal machen – was sich, wir erinnern uns, vor fünf Jahren noch die Wenigsten vorstellen konnten.

bennymarty / Bigstock

Dann gibt es da noch „Explore“ als weitere Kategorie der neuen Google-Pay-App. Hier kann das Unternehmen seinen ganzen Datenschatz ausspielen, den Verbrauchern auf sie zugeschnittene Angebote, Coupons und Aktionen präsentieren. Das haben im Prinzip etliche deutsche Banken in ähnlicher Form auch, angefangen bei DKB Online Cashback und Comdirect Bonus Sparen bis hin zu Vivid Money Cashback oder N26 Partnerangebote.

Der Kunde wird hier immer mehr zur Ware, die Leads generiert und Kickbacks für die Bank generiert. Dass der sich nicht „verraten und verkauft“ (Letzteres sogar im buchstäblichen Sinne) vorkommt, hat mit einem gewandelten Geschäftsverständnis zu tun. Doch Google, das werden wohl alle Banken neidlos anerkennen, kann hier deutlich weiter gehen als jede Bank, auch wenn sie den Kunden noch so gut zu kennen glaubt. Denn ähnlich wie auch Amazon (mit etwas anderer Perspektive) hat der Suchmaschinenanbieter und Werbevermarkter den absoluten 360-Grad-Blick auf den Kunden und sammelt als data-driven company deutlich mehr ein, als jede Bank es sich trauen würde (und oft wohl auch bei näherer Betrachtung der DSGVO auch gar nicht dürfte).

Google Plex: Die gefährliche Allianz für die Banken

Und dann ist da noch Google Plex. Über das Bankangebot, das Google schon 2019 in Aussicht stellte, hatten wir bereits berichtet. Zusammen mit einigen größeren und kleineren Partnerbanken, von denen vor allem die Citibank hierzulande bekannt ist, wird es wohl 2021 ein Kontomodell geben, das auf Google Pay aufbaut und unter dem Label Google Plex laufen wird. In den USA ist das mit der Lizenz bekanntermaßen deutlich komplexer, weil in jedem Bundesstaat individuell zu klären und nicht so allumfassend EU-weit wie bei uns.

Tobias Weidemann ist Redakteur und Berater für Content, Kommunikation und Digitales. Arbeitet für Redaktionen, Agenturen und Unternehmen zu Technik- und Wirtschaftsthemen. Interessiert sich für Trends in E-Commerce und Online-Marketing, digitaler Transformation und Industrie 4.0 sowie FinTech und Security. Ist als Netzjournalist in sozialen Netzen, auf Konferenzen und Barcamps unterwegs.

Tobias Weidemann ist Redakteur und Berater für Content, Kommunikation und Digitales. Arbeitet für Redaktionen, Agenturen und Unternehmen zu Technik- und Wirtschaftsthemen. Interessiert sich für Trends in E-Commerce und Online-Marketing, digitaler Transformation und Industrie 4.0 sowie FinTech und Security. Ist als Netzjournalist in sozialen Netzen, auf Konferenzen und Barcamps unterwegs.Im Kern werden all diese Angebote ähnlich aussehen, einige Extras dürfte allerdings jeder der Banking-Partner für sich hinzufügen. Und auch hier – eine monatliche Grundgebühr soll es dem Vernehmen nach nicht geben – ist der Kunde wiederum das Produkt. Er zahlt nicht mit seinem guten Namen, sondern mit seinen Daten, die wiederum für entsprechende Angebote genutzt werden sollen.

In einem ganz entscheidenden Punkt unterscheidet sich hier übrigens Google Plex von den Kreditkartenangeboten, die Apple in Kooperation mit Goldman Sachs seit 2019 anbietet: Bei Letzteren steht das Sammeln von Daten nicht im Vordergrund – schlicht und einfach, weil Apples Geschäftsmodell nicht auf das Kennen des Konsumverhaltens des Kunden und nicht auf das Ausliefern kontextsensitiver Targeting-Werbung ausgerichtet ist und der Konzern mit den Daten deutlich weniger anfangen kann als etwa Google und auch Amazon. Zudem hat CEO Tim Cook immer wieder glaubhaft versichert, dass Apple in eben diese Richtung nicht unterwegs ist (und es deutet auch nichts darauf hin).

Banken setzen gegebenenfalls viel aufs Spiel

Sollte Google das Plex-Angebot auch für Europa planen – dort wäre es jedenfalls innerhalb der EU deutlich leichter und besser zu skalieren als in anderen Märkten – müssen Banken Farbe bekennen. Denn jene Banken, die mit Google ins Boot steigen, haben ein Problem: Sie stehen (ähnlich wie wir das bei Apple-Pay-Launches kennen) bestenfalls als Mitspieler und Sidekick auf der eigenen Bühne. Banken in Deutschland sollten sich deshalb gut überlegen, ob sie eine solche Partnerschaft eingehen wollen, denn die Spielregeln in diesem Spiel werden über kurz oder lang nicht sie vorgeben.

Profitieren können Banken in Sachen IT-Know-how, weil Google in den datenbasierten Verfahren deutlich weiter sein dürfte als jede deutsche Bank. Unwahrscheinlich ist aber, dass die Banken die Daten der Kunden für sich nutzen können oder nennenswert refinanziert kriegen. Und unüblich ist auch, das versichern mit derartigen Vorgängen betraute Unternehmen, ohne ins (für sie juristisch heikle) Detail zu gehen, dass die Banken oder Zahlungsdienstleister detailliertere Blicke „unter die Haube“ bekommen.

Kurzum: Anders als Google, die hier nur gewinnen können, setzen die Banken viel aufs Spiel – in Form von Glaubwürdigkeit und Vertrauen, nicht zuletzt auch in Sachen Datenschutz und Privatsphäre. Auf einen Nenner gebracht bringt ein solches Angebot dem jeweiligen Digitalkonzern die Credibility und Seriosität einer Bank – immer noch vertrauen die Kunden in Gelddingen den Banken und Sparkassen deutlich mehr als anderen Unternehmen – und der Bank im Gegenzug neue Erlösmodelle, an die sie zumindest bisher sonst nur (s.o.) in Ansätzen herankommen, Stichwort Lead Generierung, Cashbacks, Partnerprogramme. Wer hier mehr aufs Spiel setzt, ist wohl eine Glaubensfrage und hängt vom Verständnis des Kunden ab. Doch dessen Präferenzen und die Kompromisse, die er einzugehen bereit ist, haben sich in den letzten Jahren gewandelt.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/116696

Schreiben Sie einen Kommentar