Versicherungen im digitalen Zeitalter: Der Itonics-Trendbericht 2021 zur Zukunft der IT in der Branche

Itonics

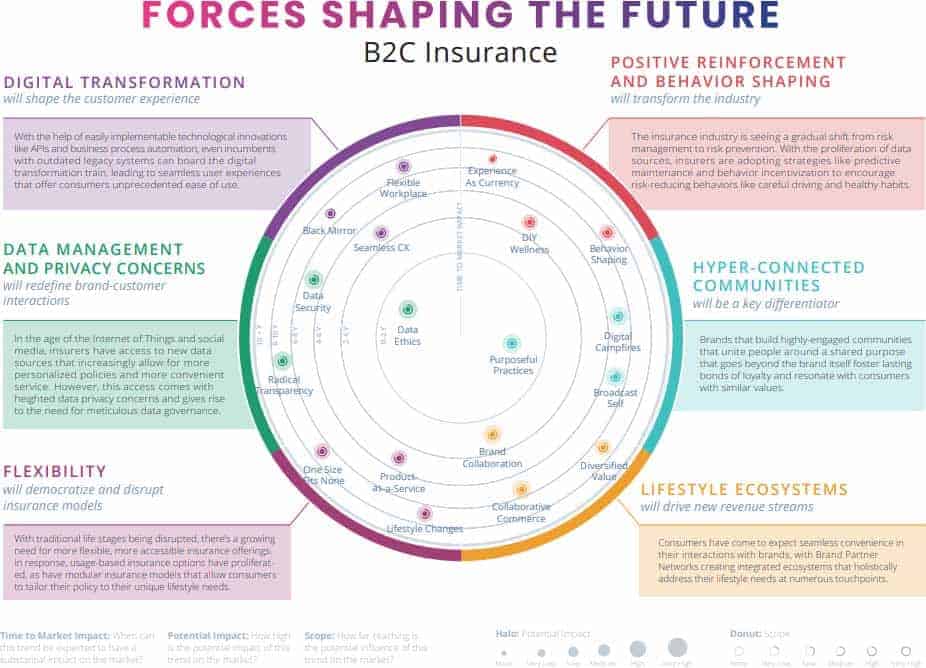

Wie viele andere Branchen befindet sich auch die Versicherungswirtschaft in einem Zustand der Unruhe und sieht sich – aufgrund von sich stark verändernden politischen, wirtschaftlichen und vor allem demografischen Situationen – von einem “Anpassen oder Sterben”-Szenario konfrontiert. In dem aktuellen Trendbericht thematisiert Itonics (Website) den Status Quo der Digitalisierung der Versicherungsindustrie. Dafür hat das Unternehmen KI-gesteuertes Trend- und Technologie-Scouting innerhalb seiner modularen Software Suite eingesetzt. Es wurden insgesamt mehr als 30 Trends untersucht, die sich auf Versicherer auswirken.

Mit der wachsenden Verbreitung von Mikro-Dienstleistungsarchitekturen können Unternehmen verschiedenste Software-Dienste in ganz speziellen Bereichen über Anwendungsprogrammierschnittstellen (APIs) in ihre Systeme integrieren, ohne das gesamte System zu überholen. So kann schnell und kostengünstig die operative Effizienz und schlussendlich das Kundenerlebnis verbessert werden.Doch darf trotz neuer Techniken die menschliche Komponente nicht fehlen: Die Akzeptanz von KI ist in der Corona-Pandemie zwar gestiegen; gleichzeitig nimmt die Zufriedenheit mit KI-Services ab. Das wertet ITONICS als ein Indiz dafür, dass mehr persönliche Kundeninteraktionen gewünscht werden.

Big Data macht Versicherungen günstiger und effizienter

Neue Datenquellen helfen dabei, den Risikobewertungsprozess zu bereinigen, um passendere Policen anzubieten. Mit robusten Analysemodellen können Versicherer viel Zeit und Geld sparen und den Kunden schnellere Bearbeitungszeiten, mehr Komfort und noch günstigere Prämien bieten. Dabei dominieren Datenschutzbedenken allerdings die öffentliche Diskussion; Versicherer, die ihren Kunden die Kontrolle über ihre Daten zurückgeben, werden sich daher in Zukunft differenzieren.

Itonics

Flexible und modulare Versicherungsmodelle sind auf dem Vormarsch

Der Lebensstil und die Lebensphasen der Verbraucher sehen heute ganz anders aus als noch vor zwanzig oder dreißig Jahren. Es müssen Versicherungsmodelle und -produkte entwickelt werden, die in das Leben der modernen Versicherer passen. Modulare und nutzungsbasierte Versicherungen können ein entscheidender Faktor sein, jüngere und unterversicherte Kohorten zu erreichen.

23 Prozent des Prämienvolumens in 2018 stammte aus Leistungsversprechen, die fünf Jahre zuvor noch gar nicht existierten.”

Versicherer müssen also zunehmend neue, flexible, transparente und vor allem personalisierte Produkte entwickeln und eine Preisgestaltung anbieten, die den Bedürfnissen und dem Lebensstil der einzelnen Versicherer entsprechen.

Mit dem Internet der Dinge bricht für Versicherer ein Zeitalter der Prävention an

Versicherungen haben mehr und mehr Zugriff auf die Verhaltensdaten ihrer Kunden, sodass Risikoprävention statt Schadensbegrenzung in den Fokus rückt. Mit proaktiver Überwachung, Gesundheitsvorsorge-Paketen und unterschiedlichsten (digitalen) Angeboten können Schadensfälle deutlich reduziert werden.

Zu solchen digitalen Angeboten gehören subtile und positive Manipulationstaktiken des Versichertenverhaltens, wie beispielsweise die Gamifikation gesunden Verhaltens in digitalen Angeboten, oder das “Nudging” in Gesundheits-Apps.”

Gesundheit als Lebensstil – öffentliche Wahrnehmung und Gemeinschaft nicht unterschätzen

Neben der reinen Verfügbarkeit von Daten darf vor allem der Community-Aspekt nicht vernachlässigt werden. Gesundheit, ein aktiver Lebensstil und Achtsamkeit sind zu einem Lifestyle geworden, was der gesamten Branche in die Hände spielt – und zunehmend gefördert wird. Motivation durch die Gemeinschaft und Influencer werden auch für traditionelle Versicherer immer wichtiger, um ihre Nutzer zu erreichen und deren Gesundheit zu fördern.

Versicherer tun gut daran, ihre Angebote in integrierte Ökosysteme mit mehreren Berührungspunkten umzuwandeln, die ganzheitlich auf die Lebensstilbedürfnisse der Verbraucher eingehen. Dadurch wird die Einführung neuer Produkte intuitiver – die zusätzlichen Bedürfnisse des Mitglieds der eigenen Community sind schließlich bekannt.

Diese Art der Integration hat zudem den Vorteil, dass Versicherer Daten über mehrere Dienste hinweg nutzen können. Das ermöglicht persönlichere Kundenlösungen.”

Die Implikationen des Reports: Was bedeutet das für die Versicherungsbranche?

1. Die Krise wird weiterhin Leistungsdruck ausüben

Investitionen in eine Wertsicherungs- sowie Zukunftsstrategie sind unerlässlich für das Überleben von Versicherungen. Damit Führungskräfte die Krise überstehen und im Gegenzug größeren Wert schaffen, müssen sie ihre Innovationsprioritäten neu ordnen und einen organisationsübergreifenden Konsens herbeiführen.

2. Die Vorteile der Digitalisierung können nicht mehr geleugnet werden

Digitalisierte Verfahren und Prozessautomatisierung haben nachweislich zu einer Kostensenkung von 20 bis 40 Prozent geführt und dabei gleichzeitig die Produktivität erhöht. Aber Digitalisierung umfasst weitaus mehr als einen Wandel des bestehenden Geschäfts. Innovatoren müssen neue Technologien, Trends und Marktaktivitäten so schnell wie möglich identifizieren, um Wettbewerbsvorteile sowie Umsatz- und wertschöpfende Gelegenheiten wahrzunehmen.

3. Innovation muss menschlich bleiben

Vorausschauend müssen Führungskräfte in der Branche authentische, zielgerichtete und emotionale Verbindungen mit den Kunden herstellen. Ein ganzheitlicher Blick auf alle Datenpunkte und Aktivitäten erlaubt nicht nur stringente Planung und Implementierung von Innovationen, sondern verknüpft diese mit fundierten Einblicken für strategisches Investitionen.

Ein Downloadlink zum Itonics-Trendreport (in englischer Sprache) wird Ihnen – nach Angabe der Kontaktdaten – hier per E-Mail zugeschickt.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/114489

Schreiben Sie einen Kommentar