Nutzerorientierte digitale Services: Mit PFM 2.0 zu mehr Kundenfokussierung

experience design

Kontoeröffnung in nur acht Minuten und kostengünstige Geldtransfers ins Ausland: FinTechs scheinen den Kunden verstanden zu haben. Dabei haben Banken es selbst in der Hand, kundenzentrierte Lösungen bereitzustellen und so die Kundenbeziehung zu festigen.

von Robert Mangelmann, die firma experience design

Mit der Initiierung umfangreicher Programme und Projekte sowie organisatorischen Anpassungen reagieren Finanzinstitute auf die Auswirkungen der laufenden digitalen Transformation. Dabei suchen sie nach Kooperationsmöglichkeiten mit FinTechs, um das eigene digitale Leistungsangebot um innovative Services und Features zu erweitern. So haben bereits mehrere Institute die semantische Dokumentenanalyse des Münchner Anbieters gini in ihr Online-Banking integriert. Die Deutsche Kreditbank (DKB) kooperiert mit Cringle, die einfache peer-to-peer-Zahlungen ermöglichen. Und auch Kontowechsel-Services oder Robo-Advisor stehen unter Beobachtung von Banken.

experience design

Weltweit sammelten FinTech-Unternehmen im Jahr 2015 laut KPMG/CB Insights 13,8 Milliarden US-Dollar ein. Mit diesem Geld lassen sich weitere Innovationen entwickeln oder Investitionen in die Ausweitung der Kundenbasis tätigen. Mit der jüngst verkündeten Kooperation zwischen number26 und transferwise bauen FinTechs nun auch noch ihr Leistungsangebot gemeinschaftlich aus. Das ist ein erster Schritt auf dem Weg, ein komplettes Leistungsspektrum analog dem einer Bank anbieten zu können.

Etablierte Filialbanken hingegen müssen mit den Herausforderungen des Niedrigzinsumfeldes umgehen, Kosten für die Umsetzung von regulatorischen Anforderungen aufbringen und die Anpassung der Filialpräsenz finanzieren. Zwar wurden mit dem Ausbau des Online-Banking zum Personal Finance Management (PFM) digitale Services ausgebaut. Doch dieser Ausbau beschränkt sich im Wesentlichen auf die Kategorisierung von Umsätzen und das Planen von Sparzielen.

Kunden stehen vor dem Absprung

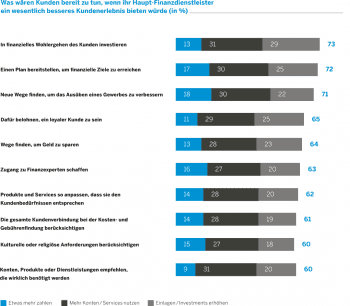

Banken reagieren auf das veränderte Kundenverhalten, das eine Verbesserung der Customer Experience im Hinblick auf Einfachheit und Erlebnis nachfragt. Schließlich sind mehr als 40% der Kunden von Großbanken laut einer Studie von Bain & Company bereit, ihre Bank zu wechseln. Und der wichtigste Grund für Kunden, ein Konto zu eröffnen oder eben zu schließen, ist nach einer Umfrage von EY (vormals Ernst & Young) die Erfahrung mit dem Finanzdienstleister, noch vor den Kosten und Gebühren. Da mittlerweile der größte Teil der Interaktion mit der Bank digital erfolgt, determinieren die Online-Kanäle wesentlich das Kundenerlebnis.

Robert Mangelmann (40) ist Unit Director Digital Finance bei die firma . experience design in Wiesbaden. Er begleitet Unternehmen in Strategie- und Umsetzungsprojekten bei der digitalen Transformation. Zuvor war er lange Jahre in unterschiedlichen Positionen bei der Deutschen Bank und zuletzt als Innovationsmanager tätig.

Robert Mangelmann (40) ist Unit Director Digital Finance bei die firma . experience design in Wiesbaden. Er begleitet Unternehmen in Strategie- und Umsetzungsprojekten bei der digitalen Transformation. Zuvor war er lange Jahre in unterschiedlichen Positionen bei der Deutschen Bank und zuletzt als Innovationsmanager tätig.Ein Paradigmenwechsel ist notwendig

Seit jeher fällt es Banken schwer, ihren Produkten eine gewisse Attraktivität zu verleihen. „Banking ist nicht sexy“, heißt es da immer wieder in den Marketing-Abteilungen. Das ist auch nicht verwunderlich, da der eigentliche emotionale Moment nicht das Ausgeben des Geldes ist, sondern das Erfüllen eines Wunsches mit dem Geld. Daher sind Geldgeschäfte nur Mittel zum Zweck, um einen emotionalen Moment auszulösen. Statt den Kunden auf eigenen Online-Banking-Plattformen und in der Werbung mit abstrakten Produkten zu konfrontieren, ist es daher notwendig, mit nutzerorientierten digitalen Services in die Lebenswirklichkeit der Kunden vorzustoßen.

Mit PFM 2.0 zu mehr Kundenfokussierung

Um die Kundenbeziehung nachhaltig zu festigen, müssen sich Banken noch viel stärker als heute auf den Kunden fokussieren und Hilfestellungen anbieten, den gesamten finanziellen Kontext zu überschauen. Das Instrument hierzu sind Daten. Je mehr Daten des Kunden bereitstehen und genutzt werden können, desto präzisere Aussagen und Prognosen können darüber getroffen werden, welche finanziell relevanten Ereignisse mit einer bestimmten Wahrscheinlichkeit eintreten könnten. Wenn bekannt ist, dass die Waschmaschine bereits 15 Jahre alt ist, sollte die Anschaffung einer neuen Waschmaschine im finanziellen Gesamtszenario berücksichtigt werden. Spontankäufe am Point of Sale könnten anhand einer Ampellogik anzeigen, ob diese Anschaffung finanziell unkritisch (grün) ist oder finanzielle Maßnahmen getroffen werden müssten (gelb), um die Anschaffung zu ermöglichen: Zum Beispiel die Nutzung einer Geldreserve auf dem Tagesgeldkonto oder der Abschluss von Produkten, um auf einen Kauf zu einem späteren Zeitpunkt zu sparen. Ein funktionales und einfaches Interface, mit dem Produkte am Point of Sale gescannt und finanziell bewertet werden können, schaffen das entsprechende Nutzungserlebnis. Eine einfache Kontaktaufnahme mit der Bank per Videocall vergleichbar mit amazon mayday ermöglicht die Nähe zu einem persönlichen Ansprechpartner.

Damit verändert sich die Ausrichtung eines Banking-Interfaces jedoch grundlegend. Weniger die Verwaltung von Bankprodukten steht im Vordergrund, sondern vielmehr eine Plattform-Idee, bei der die Bank beim zweckmäßigen Einsatz und Verwalten von Geldern im finanziellen Gesamtkontext des Nutzers unterstützt. Dabei können weitere Unternehmen mit auf der Plattform agieren, die Einfluss auf die finanzielle Gesamtsituation des Nutzers haben. Mit Blockchain steht dabei eine Technologie in den Startlöchern, die Fülle an Informationen digital zu managen.

diefirma

Die ersten Banken, die ein solches PFM 2.0 erfolgreich etablieren, werden für eine Vielzahl von Bankkunden interessant werden, weil sie das Leben für den Nutzer einfacher machen, so wie es viele FinTech-Angebote schon tun. Auch nicht zu unterschätzen ist der Lock-In-Effekt, den eine Bank bei einem Nutzer mit einem solchen Angebot generiert, wenn die finanzielle Gesamtsituation einmal abgebildet ist.

Banken haben es also selbst in der Hand, die Kundenbeziehung zu festigen und Kunden nicht an FinTech-Unternehmen zu verlieren. Dazu ist jedoch notwendig, das Geschäftsmodell grundlegend zu überdenken und den produktzentrierten Vertrieb zu Gunsten einer serviceorientierten Ausrichtung zu modifizieren. Dabei helfen neue multidisziplinäre Einheiten, die sich schwerpunktmäßig um die Verbesserung der Customer Experience kümmern. Denn dieser Faktor wird weiterhin und noch viel maßgeblicher sein, ob sich ein Kunde für oder gegen eine Bank entscheidet.

Das Whitepaper “Digital Finance – Die nächste Runde im Rennen um die Kunden ist eingeläutet” kann hier kostenlos heruntergeladen werden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/29348

Schreiben Sie einen Kommentar