Schriftformerfordernis bei Kontowechsel gekippt – in letzter Minute

FinReach

Der Gesetzgeber hat – man halte sich fest – eine digitale Hürde im Finanzsektor abgebaut. Richtiger: Er hat sie doch nicht eingeführt. Im Detail geht es um die eigenhändige Unterschrift die auch beim rein digitalen Prozess erforderlich gewesen wäre. Diese Vorschrift sei nun gekippt. Besonders die DKB habe zusammen mit ihrem Kooperationspartner FinReach dazu beigetragen. Beiden Unternehmen arbeiten seit einigen Monaten beim Kontowechselservice zusammen.

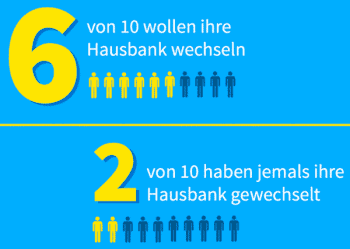

Im neu geschaffenen Zahlungskontengesetz war in der Erstversion bei der nunmehr verpflichtenden Kontowechselhilfe die eigenhändige Unterschrift im Bezug auf die Ermächtigung zum Kontowechsel festgelegt. Diese Formvorschrift hätte einen Medienbruch bedeutet und wäre der Digitalisierung im Wege gestanden. In letzter Minute wurde nun eine Alternative zur Schriftformerfordernis in einem neu formulierten Absatz des §21 des Zahlungskontengesetzes festgehalten. Der Gesetzgeber berücksichtigt nun die verstärkte Nutzung von Smartphone, Tablet oder PC durch die Verbraucher, um Konten zu eröffnen und zu verwalten.Die Innovation bei Finanzdienstleistungen hat in den letzten Jahren zugenommen und Bankkunden nehmen Neuerungen verstärkt an. Die Deutschen haben gelernt, dass man Bankgeschäfte sehr gut vom Sofa aus erledigen kann“

Bettina Stark, Leiterin des DKB-Privatkundenbereichs

FinReach

In den ersten Versionen des Gesetzentwurfs war bei der Ermächtigung zur Kontowechselhilfe noch die Schriftformerfordernis enthalten. Der Gesetzgeber hat unseren Einwand, dass sich der Kunde bereits identifiziert und verifiziert hat und es sohin keinerlei Bedenken zur Person und Berechtigung des Kunden gibt, berücksichtigt und somit ausdrücklich auf unseren Vorschlag zur Nutzung bestehender digitaler Möglichkeiten Bezug genommen“

Matthias Eireiner, Geschäftsführer FinReach

„Wir haben identische Interessen wie der Gesetzgeber in der Sache. Wir müssen wissen, wer der Aussteller ist, benötigen die Ermächtigung durch den Kunden und wollen auch dem Empfänger eine Überprüfungsmöglichkeit geben“, so Bettina Stark.

Verbraucher ist durch KYC-Prozess bereits bekannt

Bereits bei der Eröffnung beider Konten – des neuen und des alten – hat der Verbraucher den Know-Your-Customer Prozess durchlaufen. Bei Übermittlung der Daten für das Online Banking fanden ebenfalls weitere Sicherheitschecks statt: So werden die Zugangsdaten in verschiedenen Postsendungen verschickt oder per eingeschriebene Briefsendung. Der Verbraucher ist folglich den beteiligten Zahlungsdienstleistern bekannt. „Der Gesetzgeber hat mit der Änderung nunmehr die finanzielle Mobilität erhöht und die Verbraucherinteressen dabei ausreichend berücksichtigt“, sagt Matthias Eireiner.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/22116

Schreiben Sie einen Kommentar