Studie: Kooperationen sind die Basis für erfolgreiches Business Banking

Kooperationen von Banken mit Drittanbietern sind der Schlüssel zum Erfolg für ein besseres Business Banking, sagt Bankingcircle in der aktuellen Studie Bankgeschäfte besser tätigen, Zusammenarbeiten für Erfolg.

BankingCircle

Die wichtigsten Ergebnisse auf einen Blick:

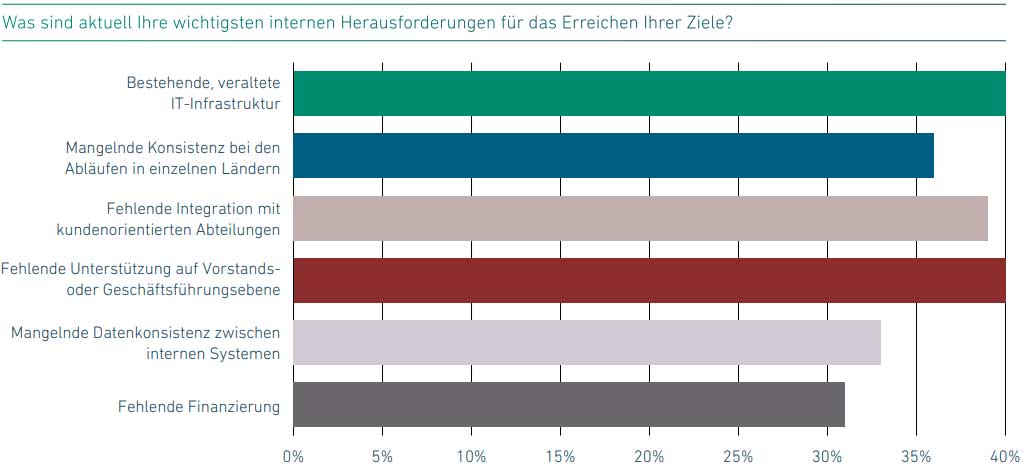

- 40 Prozent der Befragten gaben an, dass die veraltete IT-Infrastruktur eine ihrer drei größten internen Herausforderungen ist.

- Mangelnde Integration mit kundenorientierten Abteilungen war für 39 Prozent der Banken ein wichtiges Thema.

- Hohe Kundenerwartungen verursachen den größten Druck: 42 Prozent der DACH-Banken nannten dies als eine der drei größten externen Herausforderungen.

- Dicht gefolgt von der Arbeit im Homeoffice (38 Prozent). In diesem Bereich haben sich die Prioritäten durch die COVID-19-Pandemie deutlich verändert.

- Regulierung im Allgemeinen und uneinheitliche Vorschriften über Grenzen hinweg, gehört für 33 Prozent der DACH-Banken zu ihren drei größten Herausforderungen.

- Enge Zusammenarbeit längst ein Trend

Die COVID-19-Pandemie zeigt, dass die digitale Transformation nur gelingt, wenn eine Bank agil ist und flexibel auf neue Kundenanforderungen und Umstände reagieren kann. Banken und Zahlungsdienstleister haben im letzten Jahr festgestellt, dass der schnellste Weg, neue Lösungen für Kunden anzubieten, eine Zusammenarbeit mit dem Experten ist, der die Lösung gemeinsam von Anfang bis Ende entwickelt hat. In Kooperation mit FinTechs und spezialisierten Anbietern können Banken neue digital zugängliche Lösungen bereitstellen, die die Bedürfnisse ihrer Privat- und Firmenkunden erfüllen. FinTechs hingegen profitieren von verlässlichen Compliance- sowie Sicherheitsprozessen und können sich auf den Aufbau von starken Kundenbeziehungen konzentrieren. Das hat zu einem zunehmenden Trend von engen Kooperationen in der Finanzbranche 2020 geführt.

BankingCircle

Die Zusammenarbeit mit Partnern für Banking-Lösungen wie FX, lokale sowie länderübergreifende Transaktionen und Kreditvergabe ermöglicht es Banken außerdem, das Angebot an Lösungen für Kunden erheblich zu erweitern. Sie müssen dazu weder ihre internen Ressourcen aufstocken, noch zusätzliche Mitarbeiter einstellen oder in neue Niederlassungen expandieren. Gleichzeitig können sie effektiver mit neuen Marktteilnehmern konkurrieren, indem sie marktführende Lösungen und umfassende Kundenservices anbieten.

Chancen der Digitalisierung nutzen

Als voll lizenzierte Bank ohne Legacy-System ermöglicht es Banking Circle mit seiner Technologie Zahlungsdienstleistern und Banken jeder Größenordnung, die Chancen der digitalen Wirtschaft zu nutzen. Dies gelingt schnell, kostengünstig und mit hoher Compliance und Sicherheit sowie direktem Zugang zu einem Clearing, das alte, bürokratische und teure Systeme umgeht.

BankingCircle

Länderübergreifende Transaktionen dauern zu lange und kosten zu viel. Unser Ansatz ist es deshalb, die Anzahl der Schritte einer Transaktion zu reduzieren. Wir konzentrieren uns darauf, ein starkes Korrespondenz-Bankennetzwerk aufzubauen. Dadurch nehmen wir unseren Kunden das ‚heavy Lifting‘ ab und investieren kontinuierlich, um ein riesiges Netzwerk von lokalen Clearing- und Settlement-Zahlungssystemen zu integrieren.“

Anders la Cour, CEO Banking Circle

Die Studie “Bankgeschäfte besser tätigen: Zusammenarbeiten für den Erfolg” steht hier – nach Adressangabe und Zwang zur Newsletter-Anmeldung – zum Download zur Verfügung.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/121805

Schreiben Sie einen Kommentar