Die Digitalisierung im gewerblichen Kreditgeschäft kommt nur langsam voran

PPI

Die digitale Transformation macht auch vor traditionellen Geschäftsfeldern nicht halt. Sparkassen und Genossenschaftsbanken haben die Prozesse rund um Gewerbekredite in den vergangenen Jahren grundlegend umgebaut. Ganz fertig sind sie aber noch nicht: Insbesondere bei Kennzahlen, Schnittstellen, Service-Levels und Durchlaufzeiten sehen die Institute noch Verbesserungspotenzial, ebenso wie beim bislang arbeitsintensiven Handling notleidender Kredite. Die notwendigen Werkzeuge für das Kreditgeschäft stehen zur Verfügung und es ist sinnvoll, diese zügig zu integrieren, so die Studie „Digitalisierung – Der gewerbliche Kreditprozess im Wandel“ der Hamburger PPI.

von Thomas Paulat und Michael Wiemker, PPI

PPI

Nicht komplett digital

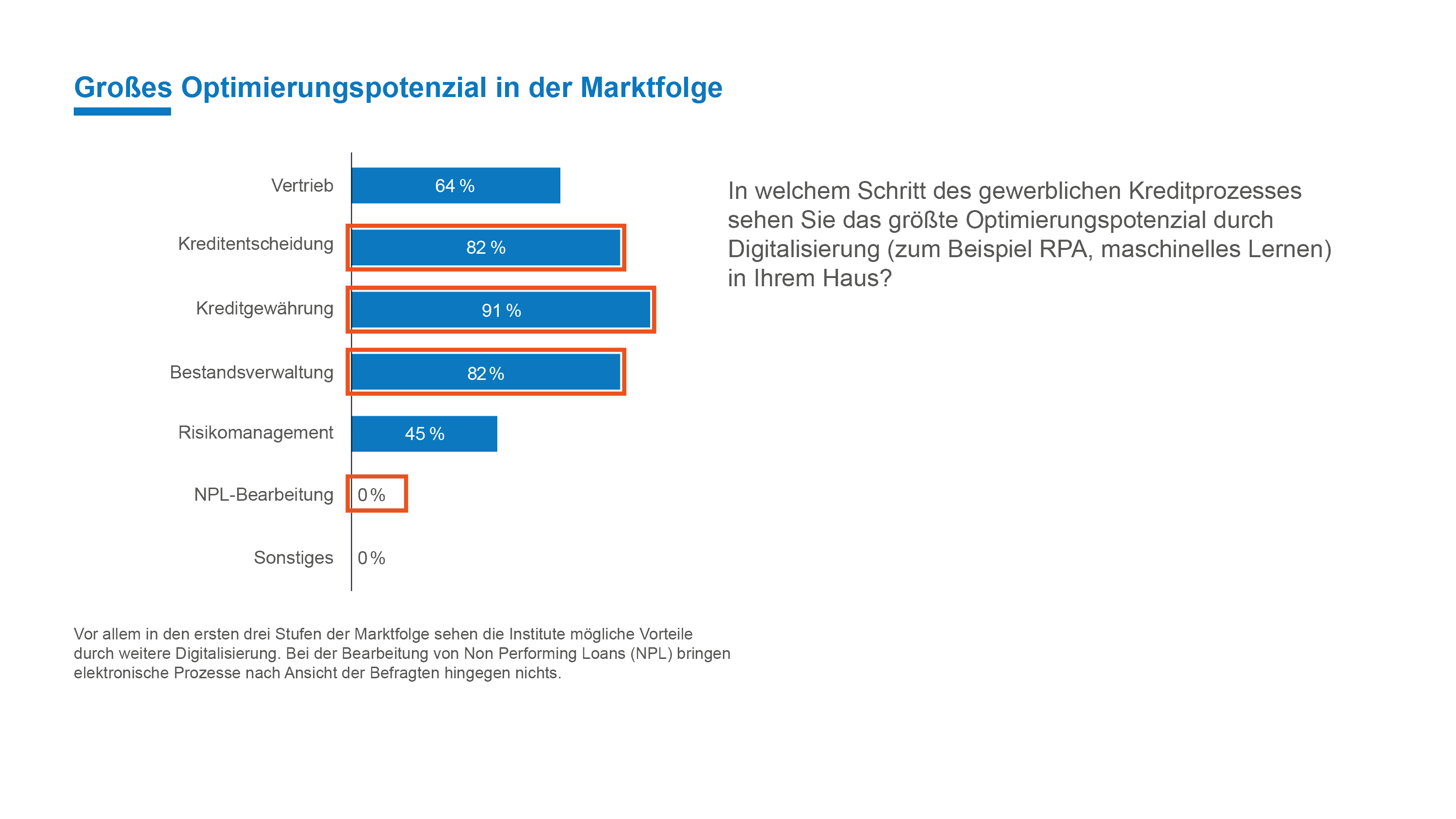

Die Studie macht deutlich, dass sich bereits viel bei den Prozessen im gewerblichen Kreditgeschäft bewegt hat. Vor allem im Bereich der Marktfolge – also den Teilprozessen der Kreditentscheidung und -gewährung, der Bestandsverwaltung, sowie dem Risikomanagement – sind positive Auswirkungen des Einsatzes digitaler Technologien spürbar.

Etwa drei Viertel der befragten Sparkassen und Genossenschaftsbanken sind mit ihren Prozessen eher zufrieden oder sogar sehr zufrieden.“

Das heißt aber nicht, dass es keinen Handlungsbedarf mehr gibt. Weiteres Potenzial wird vor allem in den Teilprozessen Kreditgewährung, Kreditentscheidung und Bestandsverwaltung gesehen.

Mehr Automatisierung möglich

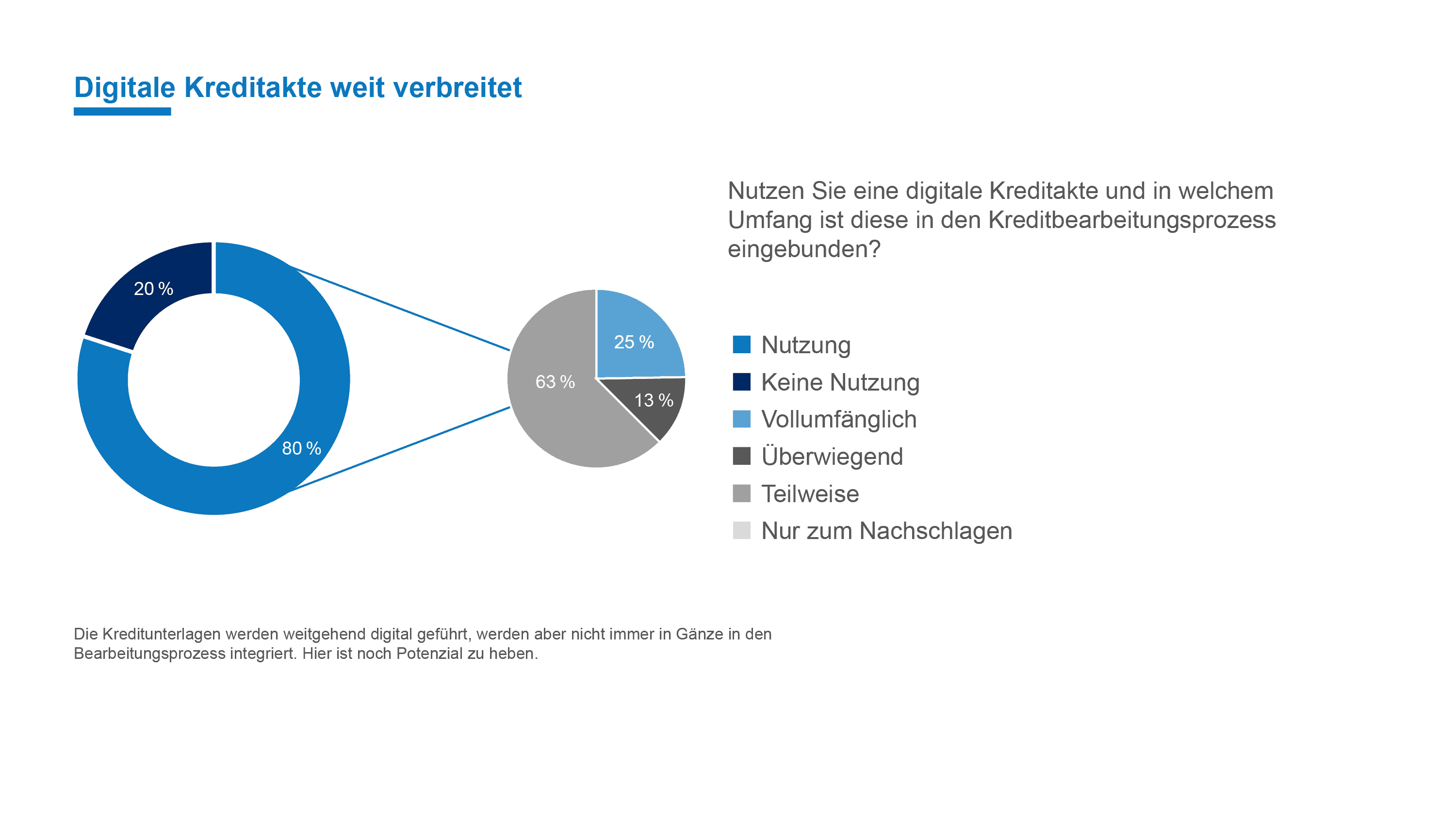

Es fällt auf, dass viele Ansätze für weitere Prozessverbesserungen zwar vorhanden sind, ihr volles Potenzial aber noch nicht ausgeschöpft wird: So ist die digitale Kreditakte weit verbreitet, wird aber keineswegs in ihrem vollen Funktionsumfang in die Prozesse eingebunden. Lediglich ein Viertel der Nutzer verwendet die digital vorliegenden Informationen durchgängig.

Workflow-gesteuerte Prozesse liefern laufend Statusmeldungen über den Sachstand und die Bearbeitungsdauer der Kreditanträge und -engagements. Für die Automatisierung von Prozessen sind entsprechende Workflow-Steuerungstools notwendig. Diese sind jedoch lediglich bei 40 Prozent der befragten Institute im Einsatz. Allerdings plant ein knappes Drittel den zeitnahen Einsatz.

PPI

Thomas Paulat ist Manager Consultant Banken, verantwortet den Bereich Kreditgeschäft bei der PPI, er verfügt über mehr als 20 Jahre Erfahrung im Bankenumfeld und begleitet seit über 12 Jahren Optimierungs-, Sourcing- und Softwareentwicklungsprojekte mit Schwerpunkt Kredit..

Thomas Paulat ist Manager Consultant Banken, verantwortet den Bereich Kreditgeschäft bei der PPI, er verfügt über mehr als 20 Jahre Erfahrung im Bankenumfeld und begleitet seit über 12 Jahren Optimierungs-, Sourcing- und Softwareentwicklungsprojekte mit Schwerpunkt Kredit..

Michael Wiemker ist Senior Consultant Banken mit Schwerpunkt Kreditgeschäft bei PPI. Wiemker ist seit mehr als 20 Jahren in der Finanzdienstleistungsbranche tätig und verfügt über 11 Jahre Projekterfahrung als Berater der PPI. Seine Beratungsschwerpunkte liegen im Bereich der privaten und gewerblichen Kreditfinanzierung sowie dem Prozessmanagement.

Michael Wiemker ist Senior Consultant Banken mit Schwerpunkt Kreditgeschäft bei PPI. Wiemker ist seit mehr als 20 Jahren in der Finanzdienstleistungsbranche tätig und verfügt über 11 Jahre Projekterfahrung als Berater der PPI. Seine Beratungsschwerpunkte liegen im Bereich der privaten und gewerblichen Kreditfinanzierung sowie dem Prozessmanagement.

Bonitätsprüfung selten elektronisch

Der Gesetzgeber hat in den vergangenen Jahren umfangreiche Möglichkeiten geschaffen, Finanzdaten von Unternehmen elektronisch auszutauschen und auszuwerten. So kann der digitale Finanzbericht seit April 2018 als Einkommensunterlage in elektronischer Form Erkenntnisse zu Bonität und wirtschaftlicher Lage der Gewerbekunden liefern. Die Banken nutzen diese Möglichkeit jedoch nur vereinzelt, zehn Prozent der Befragten Institute verzichten bisher sogar vollständig darauf. Faktisch bei null liegt die Anwendungsquote der im Rahmen von PSD II deutlich erleichterten Umsatzdatenanalyse von Fremdkonten.

Viel Aufwand bei Non Performing Loans – NPL

Die Auswirkungen dieser mangelnden Digitalisierung machen sich im Kreditgeschäft nicht zuletzt bei der Behandlung notleidender Kredite (Non Performing Loans) bemerkbar.“

Die Auswirkungen dieser mangelnden Digitalisierung machen sich im Kreditgeschäft nicht zuletzt bei der Behandlung notleidender Kredite (Non Performing Loans) bemerkbar.“

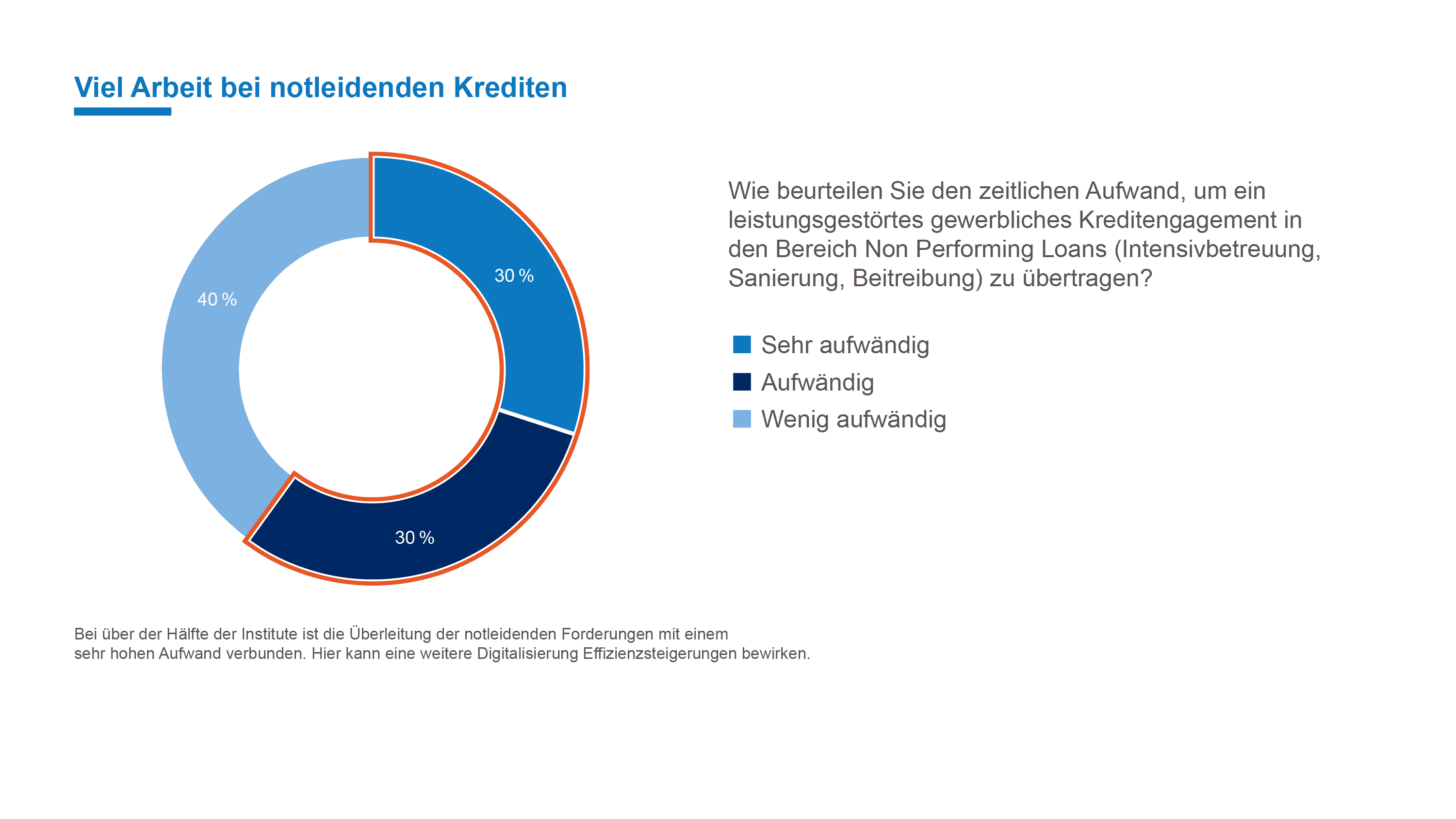

Das beginnt bei den Frühwarnsystemen, mit denen die Banken durchweg zufrieden sind, ein Drittel der Institute sich aber einen höheren Informationsgehalt wünscht. Ist der Wechsel eines Engagements in den NPL-Bereich notwendig, erfordert dies bei der Mehrheit der Sparkassen und Genossenschaftsbanken aufwändige manuelle Tätigkeiten. Einen automatisierten Prozess für die Überführung haben nur 40 Prozent der Institute implementiert. Gleichzeitig sehen 60 Prozent einen höheren Aufwand bei einer solchen Übergabe. Weitere Digitalisierungs- und Automatisierungsmaßnahmen können hier für Abhilfe sorgen.

PPI

Den richtigen Weg weiter gehen

Die Studienergebnisse zeigen, dass die digitale Transformation der gewerblichen Kreditprozesse nur langsam vorankommt. Ein Blick auf die eingesetzten Methoden und Werkzeuge zeigt, dass noch viel Potenzial ungenutzt ist.

Die sichtbaren Verbesserungen stagnieren aktuell, was sich zum Beispiel bei den Durchlaufzeiten zeigt.

Eine Kreditentscheidung dauert derzeit maximal fünf Tage. Der Wert hat sich aber im Jahresvergleich kaum verändert.“

Gerade hier sehen die befragten Entscheider die Notwendigkeit, noch schneller zu werden. Das wird nur mit mehr Automatisierung und noch intensiverer Nutzung der vorhandenen Möglichkeiten zu realisieren sein. Eine konsequente Fortführung des eingeschlagenen Wegs wird weitere Verbesserungen bei Qualität und Schnelligkeit mit sich bringen.

Die PPI-Studie „Digitalisierung – Der gewerbliche Kreditprozess im Wandel“ steht hier nach Angabe der Kontaktdaten zum Download zur Verfügung.Thomas Paulat und Michael Wiemker, PPI

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/101983

Schreiben Sie einen Kommentar