Der Erfolg von Banken ist unabhängig von Größe, Region oder Geschäftsmodell

cofinpro

Egal ob Volksbank im ländlichen Raum in Ostdeutschland, Sparkasse in der westdeutschen Großstadt oder bundesweit tätige Privatbank: Jede Art Finanzinstitut kann nach wie vor erfolgreich am Markt agieren – selbst in der momentan gesamtwirtschaftlich schwierigen Phase. Der Erfolg hängt somit nicht von Größe, Lage oder geschäftlichem Schwerpunkt ab. Entscheidend ist dagegen, wie bei jedem Unternehmen, vielmehr ein gutes und solides Wirtschaften. Das zeigt die aktuelle Ausgabe des Bankenchecks der auf Finanzdienstleister spezialisierten Unternehmensberatung Cofinpro.

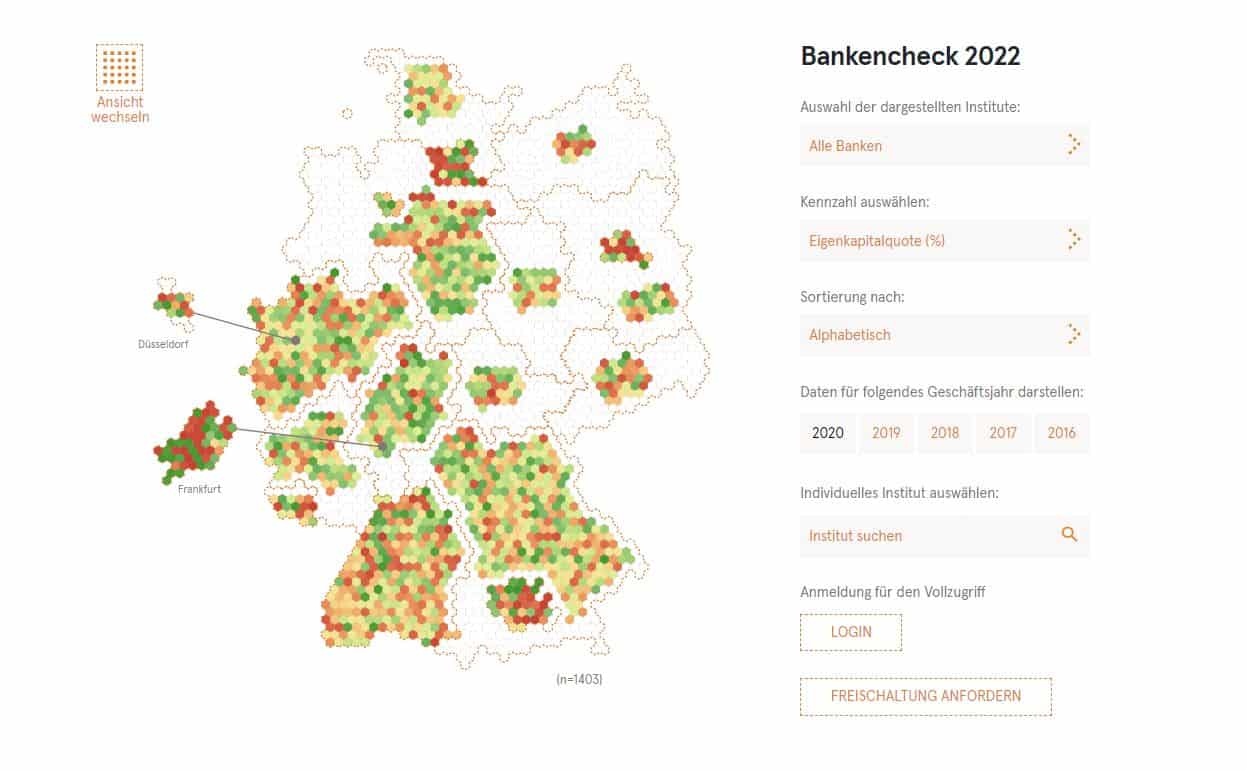

Exakt 1.403 Finanzinstitute hat Cofinpro für den Bankencheck 2022 unter die Lupe genommen und eine Analyse mit derzeit 720.000 Datenpunkten und über 100.000 Auswertungen in Kennzahlen erstellt. Untersuchungszeitraum waren die Jahre 2016 bis 2020 – für einen späteren Zeitraum fehlen noch die abschließenden Zahlen zahlreicher Banken. „Daraus entstanden ist ein in Deutschland einzigartiger Datenwürfel mit detaillierten Auswertungen zu zentralen KPIs für jedes in Deutschland ansässige Institut“, erklärt.

cofinpro

Unsere Leitfrage dabei: Welche Bank würde ich aus Unternehmersicht als vollhaftender Bankier gerne betreiben? Darauf kann jeder Leser in diesem einfach zu bedienenden Web-Werkzeug eine Antwort finden.“

Gerald Prior, Vorstand von Cofinpro

Pandemie sorgt für KPI-Veränderungen bei allen Banken

Vier zentrale Ergebnisse hat Cofinpro im Rahmen des Bankenchecks 2022 ermittelt. Zum einen haben sich die Eigenkapitalquote (minus 5%) und Bilanzsummenrentabilität (minus 12%) im ersten Jahr der Pandemie verschlechtert – und das institutsübergreifend im Schnitt. „2020 war kein Jahr, um Rücklagen und Bilanzsummenrentabilität zu steigern“, erklärt Prior. Andere KPIs dagegen haben sich verbessert. So sind die Cost Income Ratio und das operative Ergebnis je Mitarbeiter gestiegen. Der Grund dafür ergibt sich aus der Pandemie: Die Banken konnten kräftig sparen, weil sie Filialen geschlossen und Mitarbeiter ins Homeoffice geschickt haben – auch wenn sie hierdurch in vielen Fällen auch Mehrkosten aufgrund von Remote-Einsatz und spontanem IT-Support zu bewältigen hatten. Dies zeigt sich insbesondere bei den großen Instituten. Der Cofinpro-Vorstand: „Spannend wird hier der Blick auf die kommenden Jahre. Dann wird sich zeigen, ob dies nur ein kurzfristiges Ergebnis ist oder diese KPIs sich langfristig im Vergleich zur Vor-Corona-Zeit verbessern.“

Ein weiterer Trend, der sich auch in den jüngsten Geschäftsberichten fortsetzt: Die genossenschaftliche Finanzgruppe wirtschaftet unterm Strich und im Schnitt erfolgreicher als die Sparkassen-Finanzgruppe. Das gilt vor allem für die Cost Income Ratio und das operative Ergebnis je Mitarbeiter. Eine Ursache hierfür sind die Kostenstrukturen bei den Sparkassen. Diese sind im Schnitt höher als bei den Genossenschaften.

Hinzu kommt, dass die untersuchten Privat- und Geschäftsbanken sowie systemrelevante Institute weiterhin eine deutlich schlechtere Eigenkapitalquote und Cost Income Ratio als Institute der Genossenschaftlichen und der Sparkassen Finanzgruppe in der Fläche verzeichnen. „Dies ist jedoch im grundsätzlich anderen Auftrag begründet: Vor allem die Großbanken segeln deutlich härter am Wind, denn ihr Geschäftsmodell ist von jeher auf mehr Risiko ausgelegt mit teilweise hohen Volumina bei geringeren Margen“, so der Cofinpro-Vorstand. Dafür glänzen gerade die großen Häuser beim Ertrag pro Mitarbeiter und beim operativen Ergebnis je Mitarbeiter.

Kleine Institute sind rentabel und oft grundsolide

Und noch etwas fällt auf: Kleine Institute punkten bei der Rentabilität und dem Eigenkapital. Zwar schaffen es diese Banken nicht, beim operativen Ergebnis pro Mitarbeiter mit den Großen mitzuhalten. Prior: „Dennoch können auch kleinere Institute ihr Geschäft grundsolide betreiben.“ Trotzdem schauen viele dieser Banken für sich eher pessimistisch in die Zukunft und suchen ihr Heil zunehmend in Zusammenschlüssen, um dauerhaft am Markt mit den größeren Konkurrenten mithalten zu können. Das Ziel: Bilanzsummen von mindestens fünf Milliarden Euro. „Der Trend zu Fusionen wird anhalten. Denn immer noch gilt: Deutschland ist overbanked.“

Insgesamt umfassen die Analysen von Cofinpro die Jahre 2016 bis 2020 – also eine Zeit absoluter Niedrigzinsen. Das spiegelt sich in den Ergebnissen wider.

Nun kommt die Zinswende und es gilt für die Banken, ihre Rücklagen und die Rentabilität wieder zu verbessern. Gleichzeitig sollten sie versuchen, den Trend aus der Pandemiezeit zu sinkenden Cost Income Ratios zu halten. Daran werden sich die Institute messen lassen müssen.“

Gerald Prior, Vorstand von CofinproDen Link zum Bankencheck 2022 mit einer gut gemachten interaktiven Web-Grafik finden Sie hier.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/142470

Schreiben Sie einen Kommentar