Von Amazon, Facebook & Co lernen: Wie Banken den Kontakt zum Kunden halten

Wer wissen möchte, wie Banken im Digitalzeitalter Kunden beraten, der schaut am besten auf die Softwareanbieter. Sie liefern den technischen Unterbau für das Banking der Zukunft. Zwei Trends zeichnen sich ab: Das bislang gewohnte Onlinebanking-Portal wird zu einem zentralen Customer Touch Point ausgebaut, der Bedarfe erkennt und Lösungen anbietet. Zudem wachsen Online- und Offline-Beratung zu einer Einheit zusammen. Die PPI AG hat in der Studie „Moderne Finanzberatung: Softwarelösungen für die Praxis“ (wir berichteten) die aktuellen Softwarelösungen. Guido Köhler interpretiert nun für IT Finanzmagazin die Erkenntnisse.

von Guido Köhler, PPI AG

Vom Onlinebanking zum personalisierten virtuellen Beratungscenter

Bislang dient das Onlinebanking der Geldinstitute im Wesentlichen dem Zahlungsverkehr. Kunden können Überweisungen durchführen, Daueraufträge einrichten und Umsätze abfragen. Die Informationen werden von den Banken meist tabellarisch gut aufbereitet dargestellt. Um Aufträge abzuwickeln, kommunizieren Kunde und Bank über Online-Formulare. Die Banken haben allerdings erkannt, dass an einem der mittlerweile wichtigsten Kontaktpunkte wie dem Onlinebanking dringender Handlungsbedarf besteht. Immerhin hat der Anteil der Nutzer in Deutschland 2014 erstmalig die 50-Prozent-Marke überschritten.

Einige Institute reagieren und setzen inzwischen auf so genannte Personal-Finance-Management-Systeme (PFM) im Onlinebanking. Die Systeme bieten ein elektronisches Haushaltsbuch, analysieren und kategorisieren Umsätze und bereiten sie grafisch auf. Dieser Schritt kann allerdings nur ein Anfang sein, Bankkunden so abzuholen und anzusprechen, wie sonst der Berater in der Filiale. Das Onlinebanking muss vielmehr zu einem personalisierten und virtuellen Beratungscenter ausgebaut werden. In diesen Centern können Kunden jederzeit mit ihrer Bank in Kontakt treten, gleichzeitig hat die Bank die Möglichkeit, Kunden viel individueller anzusprechen.

Von Amazon, Facebook & Co lernen

Auf dem Weg zum virtuellen Beratungscenter können die Bankhäuser eine Menge von Onlinehändlern wie Amazon und sozialen Netzwerken wie Facebook lernen. Sie sind Vorreiter darin, ihre Kunden nach erfolgtem Login persönlich anzusprechen, mit den Angeboten, die sie interessieren. Die Internethändler nutzen gezielt die vorhanden Informationen. Sie wissen, wonach Kunden schon einmal gesucht haben, liefern Online-Käufern passende Zusatzprodukte nach einem Kauf und halten Kunden darüber auf dem Laufenden, für welche Produkte sich Kunden mit vergleichbarem Profil interessieren. Die Besucher der Online-Shops nehmen diese Informationen als Mehrwert wahr. Sie sind deshalb eher bereit, etwas von sich preis zu geben. Denn durch die Preisgabe der Informationen erhalten Kunden auf sie zugeschnittene Angebote, keinen Spam.

Ziel der Banken sollte sein, ihren Kunden im Onlinebanking der Zukunft diesen individuell erlebbaren Nutzen ebenfalls zu verschaffen. Die Institute erfahren bereits durch eine Kontoeröffnung eine Menge über ihre Kunden. Über Gespräche in der Filiale, weitere Kontakte, vorhandene Konten und Versicherungen sowie über getätigte Umsätze kommen neue Informationen hinzu. Mit diesem Wissen können die Institute mehr machen. Sie können Kontoinhaber beispielsweise während einer Onlinebanking-Sitzung persönlich auf die Optimierung ihres Vermögens und Versorgungslücken hinweisen sowie auf weitere Finanzthemen ansprechen.

Die gezielte und automatisierte Ansprache lässt sich durch technische Regeln realisieren. Die Hersteller von PFM-Lösungen arbeiten an der Umsetzung. Bereits heute bieten bereits 40 Prozent der Anbieter technische Lösungen für die gezielte Ansprache im Onlinebanking. 80 Prozent der PFM-Systeme unterstützen zudem so genannte Peergroup-Vergleiche. Banken können ihre Kunden damit während einer Onlinebanking-Sitzung informieren, was andere Bankkunden in einer ähnlichen Lebenssituation für finanzielle Fragestellungen haben und welche Lösungen sie nutzen. Diese Hinweise bieten gerade unentschlossenen Kunden einen Mehrwert, wenn sie sich einen Überblick über Vermögens- oder Finanzierungsthemen machen.

Interaktionsmöglichkeiten und Erlebnisse schaffen

Zu einem virtuellen Beratungscenter gehören Interaktionsmöglichkeiten. So kann sich der Kunde innerhalb des Onlinebankings beispielsweise nach der Ansprache selbst mit weiteren Informationen versorgen oder sich per Video- oder Textchat mit einem Berater der Bank austauschen. Technisch ist das machbar. 40 Prozent der untersuchten Hersteller von PFM-Systemen bieten entsprechende Chatfunktionen an. Ebenfalls 40 Prozent unterstützen den direkten Zugriff auf den Kalender des Beraters zur Vereinbarung eines Termins.

Die Softwarehersteller investieren derzeit stark in den Ausbau von durch Kunden bedienbare Beratungstools innerhalb des PFM. Dabei wird künftig auch das gemeinsame Navigieren des Kunden zusammen mit dem Bankberater Standard sein. Drei der untersuchten Lösungen können bereits das so genannte Cobrowsing. Auf Sicht wollen vier der fünf betrachteten Hersteller von PFM-Systemen eine Onlineberatung durch Cobrowsing ermöglichen.

Für einen weiteren Erlebnisfaktor sorgt der Einsatz von E-Learning-Modulen im Onlinebanking. Gezielt in den Kaufprozess eingebunden, schaffen die Tools die nötige Abwechslung. Der Kunde wird nicht mit Informationen bombardiert, sondern wird selbst aktiv. Die Banken können so beispielsweise in verständlichen Lerneinheiten mögliche Anlagerisiken erklären. Der Kunde klickt sich durch das Tool und erklärt am Schluss, dass er die Informationen erhalten und verstanden hat. Die Institute gestalten den Beratungsprozess damit deutlich effizienter. Vorstellbar wären über Wertpapierthemen hinaus auch Lerneinheiten zur Absicherung von Lebensrisiken oder zur Altersvorsorgethemen. 60 Prozent der untersuchten Anbieter unterstützen mit ihren PFM-Lösungen bereits heute grundsätzlich die Einbindung von E-Learning-Modulen.

Quer denken und neue Wege beschreiten

Fragen der Finanzierung stellen sich häufig am Ende einer Internetsuche. Am Anfang steht als Primärbedürfnis oft gar kein originäres Bankthema. Viele Kunden suchen beispielsweise im Internet nach einer passenden Immobilie oder nach einem neuen Gebrauchtwagen. Die Frage der Finanzierung steht dann am Ende. Automobil- oder Immobilienportale habe dies erkannt und bieten daher immer nach der Suche auch die Möglichkeit eine passende Finanzierung zu finden und diesbezügliche Angebote von Finanzdienstleistern anzufordern. Banken können diesen Kontaktpunkt mit dem Kunden in die eigene Plattform verlagern, indem sie ein solches Immobilien- und Autoportal in das Personal-Finance-Management System als Teil des eigenen Onlinebankings anbinden. Der Vorteil besteht darin, dass Banken beispielsweise ausschließlich ihre spezifischen Finanzierungslösungen anbieten können. Bei Bedarf lässt sich ein Berater per Video- und Textchat hinzuschalten, der mögliche Fragen beantwortet. Der Kunde kann damit schnell und unkompliziert mit seiner Bank in Kontakt treten – genau dann, wenn wer es braucht. Die Bank wiederum behält im Zeitalter der Digitalisierung die Hoheit über den Kundenkontakt und weiß, was ihn bewegt. 80 Prozent der untersuchten Hersteller von PFM-Lösungen geben an, grundsätzlich jede Art von Plattform mit einer Schnittstelle einbinden zu können. Praktische Umsetzungserfahrung gibt es noch nicht.

Vertriebskanäle vernetzen und die Filiale integrieren

Die fortschreitende Digitalisierung und der Ausbau des Onlinebankings zu virtuellen Beratungscentern bedeutet keinesfalls das Ende der Bankfiliale. Im Vertriebswegemix der Zukunft ist sie einer von mehreren Kundenkontaktpunkten, aber nicht mehr der dominierende und ausschließliche. Gerade für komplexere Fragestellungen, beispielsweise eine Immobilienfinanzierung oder ein aufwändiges Vermögensmanagement, bleibt die Filiale ein Anlaufpunkt der Kunden, die eine persönliche und physische Beratung bevorzugen. Das ist auch wichtig: 72 Prozent der Bankkunden in Deutschland wünschen sich einen persönlichen Bankberater, zeigt eine Umfrage von TNS Emnid im Auftrag des Bundesverbandes der Deutschen Volksbanken und Raiffeisenbanken (BVR). Wichtig ist, den Kunden entscheiden zulassen, ob er die persönliche Beratung in der Filiale vor Ort oder online per Video-Chat wünscht.

Eine zentrale Aufgabe der Banken ist damit, die Filiale so in die Customer Journey zu integrierten, dass eine medienbruchfreie Verknüpfung mit dem Onlinevertriebskanal sichergestellt ist. Die Kunden nutzen zwar im Rahmen der bestehenden Multikanalstrategien der Banken bereits verschiedene Vertriebskanäle. Nur sind diese noch sehr autark voneinander. Eine nahtlose Kommunikation und ein medienbruchfreier Austausch von Informationen und Daten ist derzeit nur selten möglich.

Die untersuchten Softwarehersteller haben den Trend zur kanalübergreifenden Vernetzung und dessen technische Unterstützung erkannt und arbeiten an passenden Lösungen. Bereits heute ermöglichen 40 Prozent der Anbieter, dass Daten aus einem Selbstberatungstool an den Bankberater übergeben werden können. Umgekehrt können schon jetzt 20 Prozent der Hersteller Daten aus der Beratungssoftware in der Filiale ins Onlineportal einer Bank überführen. Der Ausbau dieser Funktionen ist auch bei anderen Herstellern geplant.

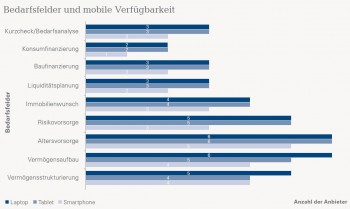

Fazit: Technisch geht bereits Vieles

Moderne und mobile Beratungssoftwarelösungen sowie Personal-Finance-Management-Systeme stellen damit ideale Plattformen dar, persönliche Beratung in der Filiale mit der mobilen Unabhängigkeit des Kunden zu verbinden. Durch konkrete kundenindividuelle Anlässe, beispielsweise eine Versorgungslücke im Alter, themenbezogene Videochats und Peergroup-Vergleiche lassen sich auch außerhalb der stationären Filiale Produkte verkaufen und Beratungen durchführen. Cobrowsing sorgt für die nötige gemeinsame Interaktion zwischen Kunde und Bank. Mobilität und die Vernetzung der Vertriebskanäle spielen eine entscheidende Rolle. Der Berater kann auf seinem Tablet vor Ort alle Informationen aufrufen. Der Kunde kann selbst von seinem Smartphone aus Bankdienstleistungen in Anspruch nehmen.

Auch wenn viele der digitalen Ansätze der Banken noch als Zukunftsmusik erscheinen, so ist es erstaunlich, wie viel von der angeblichen Zukunftsmusik bereits heute schon möglich ist. Zahlreiche Funktionen sind über fertige Softwarelösungen verfügbar, zeigt die Studie. Banken werden diese Möglichkeiten künftig in der Praxis stärker nutzen. Wichtig ist, die Veränderung im Kundenverhalten anzunehmen und die vorhandenen reinen Online-Banking-Portale zu zentralen Customer Touch Points auszubauen.

Die Studie der PPI AG „Moderne Finanzberatung: Softwarelösungen für die Praxis“ ist hier nach Adressangabe, Bestätigungsmail, Überprüfung per E-Mail kostenlos bestellbar.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/15099

Schreiben Sie einen Kommentar