Von wegen Omnikanal: 71% der Kunden nutzen nur einen Kanal im Retailbankgeschäft – eine Bestandsaufnahme

Diebold Nixdorf

Die Digitalisierung der Retailbankenbranche schreitet voran. Doch Banken und Sparkassen reagieren eher schwerfällig auf diese Entwicklung. Nur mit einer genaueren Steuerung der Service-Ressourcen können sie bei den Kosten auch künftig mithalten – denn Omnikanal (Wikipedia) ist nicht zwingend die richtige Lösung.

von Thomas Liebke, Principal Business Consultant, und

Christof Keller, Senior Consultant bei Diebold Nixdorf

Diebold Nixdorf

Darin enthalten sind einfache Transaktionen wie Umsatzabfragen, Überweisungen und das Abheben von Bargeld ebenso wie komplexere Geschäftsvorfälle wie Adressänderungen oder die Änderung eines Freistellungsauftrages. Anschließend werden diese Transaktionen analysiert und betriebswirtschaftlich bewertet. Dabei stellt sich die Frage, ob es wirklich Omnikanal ist, was die Kunden wollen.

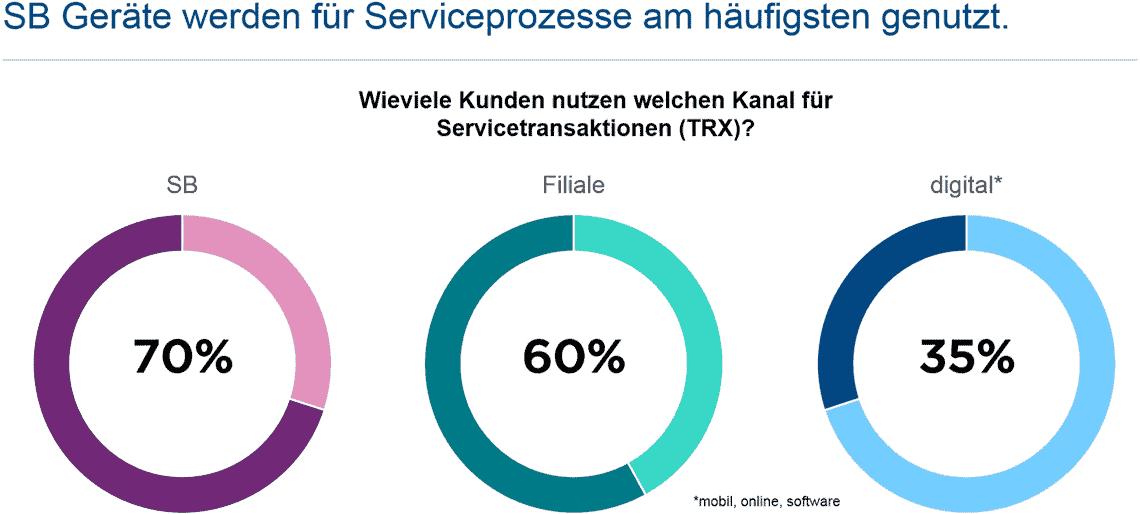

70 Prozent sind SB-Transaktionen

Die ersten Erkenntnisse aus den mit Hilfe dieser Software durchgeführten Analysen belegen, dass bereits 90 Prozent dieser Servicetätigkeiten vom Kunden selbst ausgeführt werden. Die Transformation vom klassischen Schaltergeschäft hin zur selbstbedienten Automatisierung ist somit weit fortgeschritten. Bei der Nutzung spielt derzeit – für viele Experten überraschend – das SB-Gerät die wichtigste Rolle (Abb. 1). Immerhin 70 Prozent der Kunden nutzen für Servicetätigkeiten ein SB-Gerät. Darunter fallen jedoch auch alle Bargeld-Transaktionen wie Ein- und Auszahlungen. Im Gegensatz dazu ist die digitale Nutzung erst bei rund 35 Prozent der Kunden verbreitet. Überraschend dabei ist, dass gerade junge Kunden überdurchschnittlich stark den SB-Kanal nutzen.

Mit der zunehmenden Verbreitung des bargeldlosen Bezahlens verschiebt sich die Kanalnutzung jedoch immer mehr weg von SB und hin zu digital, das heißt online und mobile.“

Wann es in Deutschland so weit sein wird, dass digitale Kanäle die Mehrzahl der Transaktionen stellen, wird sich erst herausstellen – es kann schon bald soweit sein, doch das Beharrungsvermögen auf bekannten Kanäle darf ebenfalls nicht unterschätzt werden. Einig sind sich jedoch alle Experten, dass dies früher oder später der Fall sein wird.

Diebold Nixdorf

Autoren Christof Keller und Thomas Liebke, Diebold Nixdorf Christof Keller ist Senior Consultant bei Diebold Nixdorf Banking Consulting. Seine Arbeit konzentriert sich auf die Vertriebsentwicklung mit dem Schwerpunkt der Steigerung der Serviceeffizienz über alle Vertriebskanäle des Retailbankings hinweg.

Christof Keller ist Senior Consultant bei Diebold Nixdorf Banking Consulting. Seine Arbeit konzentriert sich auf die Vertriebsentwicklung mit dem Schwerpunkt der Steigerung der Serviceeffizienz über alle Vertriebskanäle des Retailbankings hinweg.

Thomas Liebke ist Principal Consultant bei der Diebold Nixdorf Banking Consulting. Dort konzentriert er sich insbesondere auf die Themen Ertragssteigerung, Erhöhung der Serviceeffizienz sowie Beschleunigung der digitalen Transformation mittels Datenanalysen bei Retailbanken.

Thomas Liebke ist Principal Consultant bei der Diebold Nixdorf Banking Consulting. Dort konzentriert er sich insbesondere auf die Themen Ertragssteigerung, Erhöhung der Serviceeffizienz sowie Beschleunigung der digitalen Transformation mittels Datenanalysen bei Retailbanken.

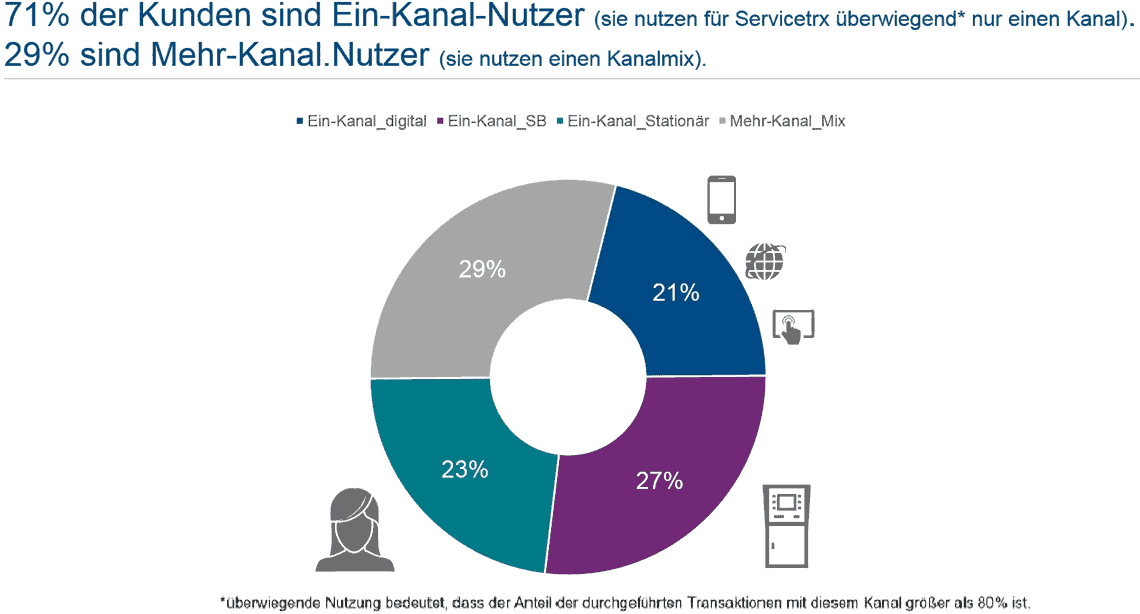

Omnikanal? Zwei Drittel nutzen nur einen Kanal

Häufig wird davon ausgegangen, dass die Mehrzahl der Kunden abhängig von der jeweiligen Situation unterschiedliche Zugangskanäle zur Bank nutzt. Doch die Analysen haben ergeben, dass noch nicht einmal ein Drittel der Kunden wirkliche Multikanalnutzer sind.“

Christof Keller ist Senior Consultant bei Diebold Nixdorf Banking Consulting. Seine Arbeit konzentriert sich auf die Vertriebsentwicklung mit dem Schwerpunkt der Steigerung der Serviceeffizienz über alle Vertriebskanäle des Retailbankings hinweg.

Christof Keller ist Senior Consultant bei Diebold Nixdorf Banking Consulting. Seine Arbeit konzentriert sich auf die Vertriebsentwicklung mit dem Schwerpunkt der Steigerung der Serviceeffizienz über alle Vertriebskanäle des Retailbankings hinweg.

Thomas Liebke ist Principal Consultant bei der Diebold Nixdorf Banking Consulting. Dort konzentriert er sich insbesondere auf die Themen Ertragssteigerung, Erhöhung der Serviceeffizienz sowie Beschleunigung der digitalen Transformation mittels Datenanalysen bei Retailbanken.

Thomas Liebke ist Principal Consultant bei der Diebold Nixdorf Banking Consulting. Dort konzentriert er sich insbesondere auf die Themen Ertragssteigerung, Erhöhung der Serviceeffizienz sowie Beschleunigung der digitalen Transformation mittels Datenanalysen bei Retailbanken.

Häufig wird davon ausgegangen, dass die Mehrzahl der Kunden abhängig von der jeweiligen Situation unterschiedliche Zugangskanäle zur Bank nutzt. Doch die Analysen haben ergeben, dass noch nicht einmal ein Drittel der Kunden wirkliche Multikanalnutzer sind.“

Alle andere Kunden nutzen vorwiegend nur einen Kanal für ihre Servicetätigkeiten (Abb. 2). Diese Erkenntnis bietet eine bislang kaum genutzte Chance für Banken: Sie können über eine kanalnutzungsabhängige Bepreisung nachdenken, die Kosten verursachungsgerecht zuordnen und damit steuernd Einfluss nehmen.

Digitale Kanäle werden tagsüber genutzt

Die häufig geäußerte Annahme, dass die digitalen Kanäle vor allem am Abend und am Wochenende genutzt werden, lässt sich durch die Transaktionen-Auswertung nicht belegen.

Vielmehr findet das Gros der Nutzungsfälle während der üblichen Arbeitszeiten statt, das heißt montags bis freitags zwischen 8 und 18 Uhr.“

Hier liegt wohl auch die Erklärung dafür, weshalb die Bankberatung nach Feierabend und am Samstag so selten wirklich gut funktioniert.

Der Kunde wickelt Bankgeschäfte doch lieber werktags in den Tagesstunden ab – häufig vermutlich in kurzen Pausen während seiner regulären Arbeit. Banken sollten deshalb umdenken und die zeitliche Ansprache von Kunden auf Bankgeschäfte anders gestalten.

Diebold Nixdorf

Immerhin noch 20 Prozent der Servicetätigkeiten werden von der Bank für den Kunden mitarbeitergestützt durchgeführt. Da dieser Service einen nicht unerheblichen Kostenblock für Personal und Sachmittel verursacht, sollte über eine effizientere Ausgestaltung nachgedacht werden. Denn hier besteht nicht nur die Notwendigkeit sondern gleichzeitig auch diverse Möglichkeiten, diesen Aufwand weiter zu reduzieren. Zum einen werden auch künftig viele Bargeldtransaktionen gerade für Privatkunden durch den Mitarbeiter einer Filiale erbracht. Diese können schrittweise auf die in der Regel ausreichend vorhandenen SB-Terminals verlagert werden.

Viele Banken und Sparkassen haben zudem bereits damit begonnen, sogenannte zentrale Kundenserviceeinheiten auf- beziehungsweise auszubauen. Diese können die Mehrzahl der Transaktionen, die heute für den Kunden dezentral in den Filialen erbracht werden, schrittweise standardisieren und somit zentralisiert erbringen. Derzeit liegt der Zentralisierungsanteil bei gut 50 Prozent und kann künftig 80 bis 90 Prozent erreichen.

Ressourcen kostenadäquat steuern

Aus diesen Analysen ergibt sich, dass die Herausforderungen für die Banken weniger in der nicht schnell genug voranschreitenden Digitalisierung der Serviceprozesse und der Nutzung dieser durch die Kunden liegen.

Vielmehr mangelt es an der intelligenten Ressourcensteuerung. Rechnerisch wird es zukünftig eine Vielzahl – vermutlich sogar die Mehrzahl – an Filialen geben, bei denen nur noch Bruchteile der heute vor Ort vorgehaltenen Serviceressourcen notwendig sind.“

Banken und Sparkassen sollten daher alle Kosten-Stellschrauben nutzen: Wechselnde Öffnungszeitmodelle, mobile Serviceeinheiten bis hin zu einem konsequenten Rückzug aus der Fläche könnten die Lösungen für die derzeitigen Kosten-Herausforderungen sein. Allerdings muss jedes Institut und jeder Standort individuelle Antworten finden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/79596

Schreiben Sie einen Kommentar