Digital Payment 2015: Trends, Potentiale und Tipps für Banken und Sparkassen

Non-Cash Transaktionen nehmen seit 2001 pro Jahr etwa 8 Prozent auf 335 Milliarden Transaktionen in 2012 zu. Im Payment-Dosier „Payment Quo Vadis – von Heute bis Übermorgen“ analysiert Dr. Stefan Huch, Managing Consultant Financial Services bei Capgemini, die Situation von Grund auf und stellt spannende Lösungsansätze für Banken und Sparkassen vor.

Das Payment-Dossier von

Dr. Stefan Huch, Capgemini Consulting

Zu den wertvollsten Wettbewerbsvorteilen der Banken und Sparkassen zählen unter anderem die spezifischen Finanzkompetenzen, wie Risiken einschätzen, bewerten und managen, die Wahrung der Diskretion und Gewährleistung der Sicherheit.“

Dr. Stefan Huch, Managing Consultant Financial Services Capgemini Consulting

Im Hinblick auf Europa sind Kartenzahlungen das dominierende Non-Cash-Zahlungsinstrument. Mit 43 Prozent Marktanteil liegen diese deutlich vor Überweisungen und Lastschriften mit jeweils 26 Prozent. In Deutschland jedoch ist diese Verteilung der Non-Cash-Zahlungsinstrumente nicht zutreffend. So zirkulierten in 2013 zwar etwa 137 Millionen Zahlungskarten von deutschen Kreditinstituten am Markt, weit mehr als in jedem anderen europäischen Land, jedoch liegt die Anzahl der Transaktionen mit Zahlungskarten (18 Prozent) in Deutschland deutlich hinter denen mit Überweisungen (32 Prozent) und Lastschriften (50 Prozent).

Neben den quantitativen Fakten lässt sich die anhaltende Entwicklung des Zahlungsverkehrs in Richtung der „Digital Payments“ anführen. So unterliegt der Markt für Zahlungsabwicklungen mit den Instrumenten Karten, Überweisung und Lastschrift bereits seit Jahren einer digitalen Transformation. Ursprung dieser digitalen Transformation bildet neben der Innovation der Hardware (zum Beispiel Smartphones) der digitale Strukturwandel von analogen Signalen zu digitalen Daten, insbesondere im Internet. Primär ist damit die Erhebung, Verarbeitung und Speicherung von digitalen Informationen gemeint (Big Data).

Diese Daten lassen sich losgelöst von einem speziellen Medium und ohne nennenswerte Qualitätsverluste zu marginalen Kosten beliebig oft reproduzieren, wodurch ein Anwendung entlang der gesamten Wertschöpfungskette des Zahlungsverkehrs möglich ist und einen signifikanten Mehrwert stiftet (zum Beispiel in Form einer verbesserten Identifikation von Kundenbedürfnissen). Eine entsprechende Umsetzung findet sich bereits in personalisierten Zahlungsanwendungen wie eWalltets, e- und m-Payment und deren kundenindividuellen Value Added Services.

Bedeutende Trends für Banken und Sparkassen

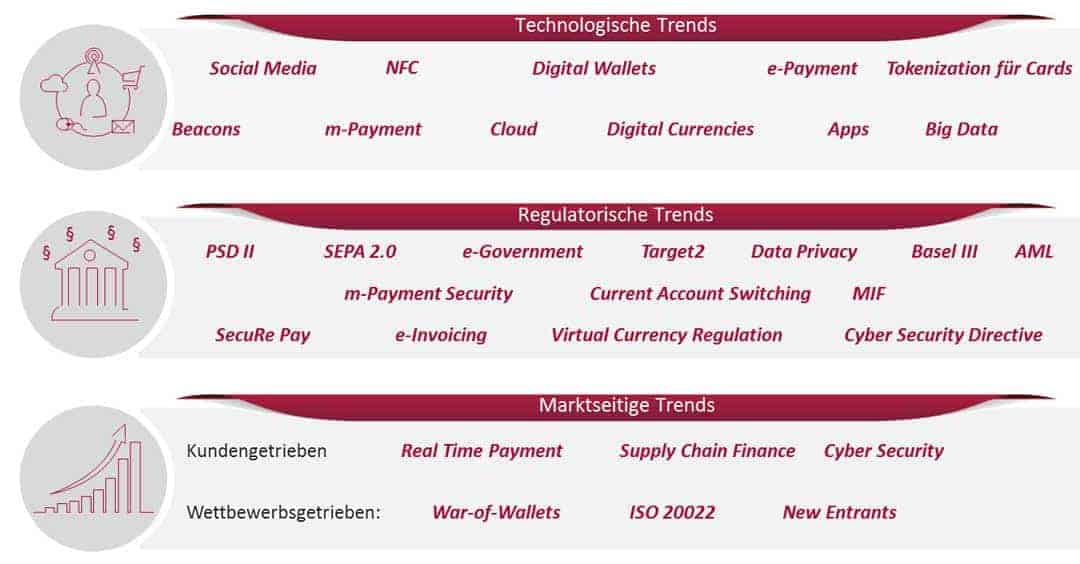

Ableitend aus den Entwicklungen des Non-Cash Marktes und im Hinblick auf die Entwicklung des Marktes, insbesondere der digitalen Transformation, lassen sich drei großen Trendcluster ableiten:

Die Technologischen Trends im Zahlungsverkehr umfassen vor allem die IT-seitigen Trends, das heißt Innovationen die beispielsweise durch ein wachsendes Internet (Verbreitung und Akzeptanz), Smartphones oder neue Services wie Apps hervorgerufen werden. Dazu zählen vor allem die Digital Wallets, e- und m-Payment, Beacons oder digitale Währungen. Kennzeichnend für dieses Trendcluster ist, dass es insbesondere auf Grund des Wachsens von IT-Lösungen (Akzeptanz) entsteht.

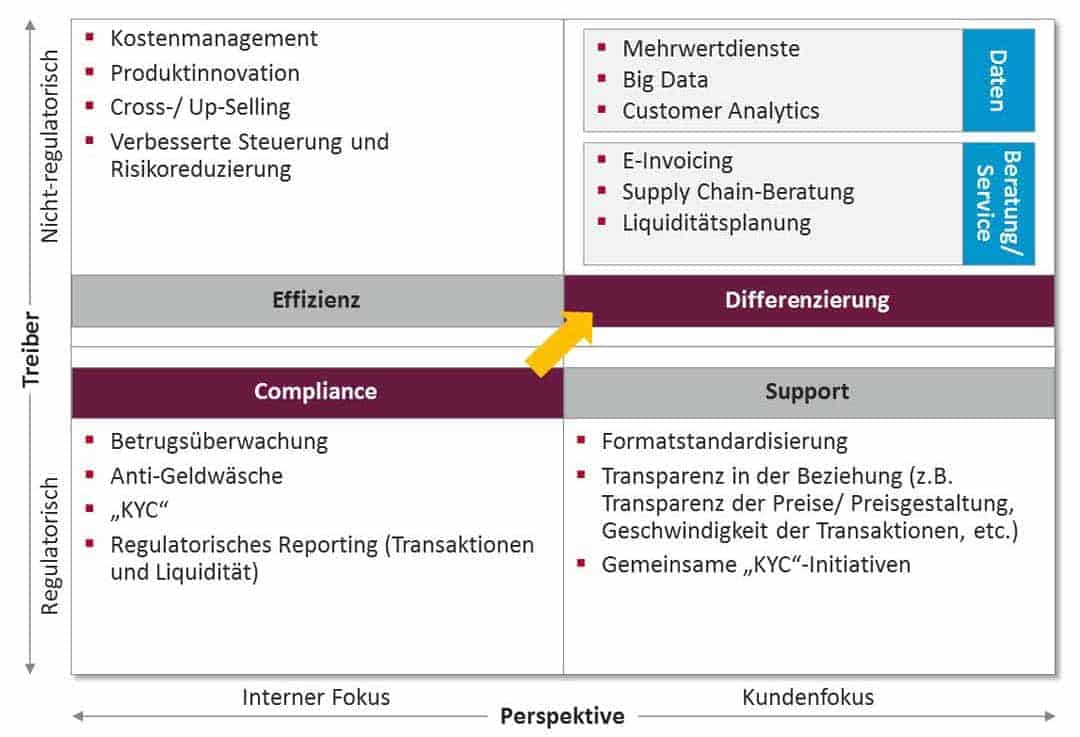

Im Gegensatz zu den Technologischen Trends basieren die Regulatorischen Trends des Zahlungsverkehrs ausschließlich auf der Gesetzgebung, zum Beispiel der Europäischen Union. Grundlage sind maßgeblich Direktiven, Rulebooks oder Frameworks, die die Marktteilnehmer zwingen, vermeintliche Verbesserungen im Zahlungsverkehr einzuführen. Ein bekanntes Beispiel hierfür ist die PSD/ PSD II mit der Initiative SEPA und den dazugehörigen Rulebooks und Frameworks. Allerdings birgt die Regulatorik auch Chancen. So können mit Hilfe von regulatorischen Vorgaben Banken und Sparkassen von einem auf Compliance fokussierten zu einem differenzierenden, am Kundenwert orientiertem Ansatz kommen.

Wichtig ist, dass regulatorische Vorgaben mit geschäftspolitischen Zielen kombiniert werden. In Abbildung 2 wird diesbezüglich verdeutlicht, dass Regularien wie Betrugsüberwachung, Anti-Geldwäsche oder Regulatorisches Reporting (Transaktionen und Liquidität) auch das Potential für einen Differenzierung zum Wettbewerb im Zahlungsverkehr bieten. Nämlich wenn die Banken und Sparkassen bei der Umsetzung der Regularen den Fokus auf geschäftspolitische Faktoren legen und mit Hilfe von zusätzlich generierten Daten oder einen verbesserter Lean-Ansatz für Beratung und Services letztlich Mehrwerte für sich selbst und den Kunden generieren.

Das Cluster der Marktseitigen Trends spiegelt derzeit eines der interessanten Marktentwicklungen wider. Geprägt wird das Cluster vor allem von zwei Gruppen, den Kunden und dem Wettbewerb. Während Kunden von Banken und Sparkassen Produkte wie Real Time Payments oder Supply Chain Finance einfordern, müssen die Banken und Sparkassen seitens des Wettbewerbes darauf achten, dass ihnen die sogenannten FinTechs (Start-Up Unternehmen im Finanzsektor) mit einfachen, hoch standardisierten und dennoch innovativen Lösungen nicht die bestehenden Marktanteile abwerben, zum Beispiel mit dem sog. War-of-Wallets.

FinTechs – Gefahr für die Marktdominanz

der Banken und Sparkassen oder Nischenplayer?

Die Besonderheit der FinTech-Unternehmen ist, dass diese keine gänzlich neuen Produkte und Dienstleistungen im Zahlungsverkehr anbieten, sondern sich von Banken und Sparkassen vor allem durch eine spürbar höhere Kundenorientierung in ihren Angeboten und Dienstleistungen abgrenzen. Diese Unterscheidung lässt sich hauptsächlich an Hand von fünf prägnanten Merkmalen der FinTechs im Umfeld von Bankdienstleistungen darstellen:

1. Höhere Kundenorientierung als bei den etablierten Banken und Sparkassen2. Standardisierte Produkte und Dienstleistungen

3. Komplexe Sachverhalte sind verständlich aufgebaut und lassen sich oftmals online einfach testen

4. Hoher Automatisierungsgrad der Prozesse

5. Transparenz über Gebühren einzelner Produkte/ Dienstleistungen

Insbesondere die geringe Komplexität/ hohe Standardisierung bei den Zahlungsverkehrsprodukten und -dienstleistungen sowie der hohe Automatisierungsgrad ermöglicht es den FinTechs gegenüber Banken und Sparkassen Kosten- und Schnelligkeitsvorteile (zum Beispiel Time-to-Market) zu erwirtschaften. Deutlich wird dies vor allem im Vergleich der Marktangebote. So gibt es beispielsweise deutlich mehr e- und m-Payment Lösungen/ Pilotprojekte von deutschen FinTechs (zum Beispiel Payleven, Sumup, izettle, go4q, iPayst, Kesh, paycash, paij, qooqo, sqwallet, payworks, Billpay, zahlz, Laterpay, paywithatweet) als von Banken und Sparkassen, obwohl die Kunden ihr Vertrauen für Zahlungslösungen noch immer gegenüber den Banken und Sparkassen aussprechen. Zugunsten der FinTechs lässt ich jedoch anführen, das diese eine höhere allgemeine Kundenzufriedenheit im Vergleich zu Banken und Sparkassen zugesprochen wird, eine bessere Preis- und Kostentransparenz vorherrscht sowie eine einfache Handhabung in der digitalisierten Abwicklung als Standard gilt.

So ist es nicht verwunderlich, dass in den letzten Jahren die Spanne im Vertrauen in Banken und Sparkassen gegenüber FinTech-Zahlungsanbietern kontinuierlich abgenommen hat und somit der Druck auf die etablierten Marktteilnehmer steigt.

Banken und Sparkassen haben wertvolle Wettbewerbsvorteile

Wollen jedoch die Banken und Sparkassen künftig ihre Marktanteile im Zahlungsverkehr nicht an FinTechs verlieren, müssen sie ihre komparativen Wettbewerbsvorteile nutzen. Zu den wertvollsten Wettbewerbsvorteilen der Banken und Sparkassen zählen unter anderem die spezifischen Finanzkompetenzen, wie Risiken einschätzen, bewerten und managen, die Wahrung der Diskretion und Gewährleistung der Sicherheit von vertraulichen Kundenzahlungsdaten – insbesondere hinsichtlich kundenspezifischer digitaler Daten, sowie die langjährigen Erfahrungen mit sich ständig ändernden regulatorischen Vorgaben und deren kontinuierliche Umsetzung im Zahlungsverkehr.

Zudem haben die Banken und Sparkassen in ihrer Historie bereits eine Vielzahl von Marktentwicklungen durchlaufen und zahlreiche externe Schocks erlebt, wobei sie immer wieder Strukturen und Prozesse anpassen mussten. Dementsprechend können die Banken und Sparkassen ein entsprechendes Krisenmanagement vorweisen, welches sich auch bei einer Vielzahl von internen Restrukturierungsprojekten bewährt hat und auch jetzt zum Einsatz kommen kann, um eine Digitalisierungsstrategie erfolgreich aufzusetzen. Eine große Herausforderung für Banken und Sparkassen besteht jedoch darin, das Zeitalter der Digital Payments mit veralteten Strukturen und Prozesse zu harmonisieren, um eine digitale Transformation herbeizuführen. So müssen neben den Marktseitigen Trends auch Technologischen Trends betrachtet werden und moderne Datenanalysemethoden wie die der Big Data genau so zum Einsatz kommen, wie eine Modernisierung der On- und Off-Line-Vertriebskanäle notwendig ist. Dementsprechend sollte beispielsweise das Filialnetz, zum Beispiel im Hinblick auf die Gestaltung von Multi-Funktions-Terminals oder SB-Geräten, oder aber das Produktportfolio des Zahlungsverkehrs auf die Fähigkeit der Digitalisierung ausgerichtet werden, wollen die Banken dieses Marktsegment nicht gänzlich verlieren und somit die Fragestellungen nach der NoteNotwendigkeit Filialen oder des Angebots einzelner Zahlungsverkehrslösungen im Retail Banking noch weiter verstärken.

Markanteile sichern durch eine umfassende Digitalisierungsstrategie

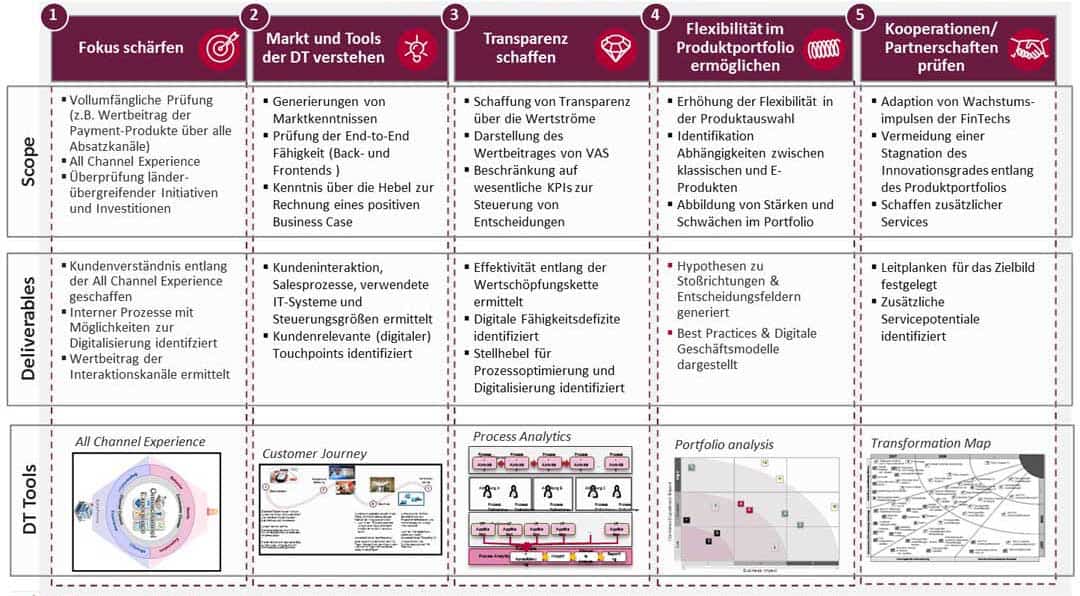

Mittel- bis langfristig sollten Banken und Sparkassen eine allumfassende Digitalisierungsstrategie in ausgewählten Geschäftsbereichen wie dem Retail-Zahlungsverkehr (eWallet Lösungen, Big Data Modellen oder Real Time Payment) vorweisen können und dieser die entsprechende Priorität beimessen. Denn das Top-Line Growth wird künftig weiterhin von regulatorischen Vorgaben und technischen Innovationen geprägt, allerdings ist die Entwicklung des Markts, insbesondere des Wettbewerbs wie die Anbieter von digitalisierten Bankdienstleistungen (FinTechs, für den Ausbau der Marktanteil im Retail Banking) weitaus bedeutender. Diese Entwicklung bedingt für einzelne Segmente wie dem Zahlungsverkehr eine prozessuale und auch organisatorische Anpassung des Geschäftsmodels, wollen die bisherigen Marktteilnehmer auch weiterhin am Wachstum partizipieren. Ansätze zur Effizienz- und Wachstumssteigerung, wie die der Digital Transformation (DT), beinhalten dabei einen ganzheitlichen Fokus auf die Erwartungshaltung von Kunden und berücksichtigen umfassend alle fachlichen und technologischen Herausforderungen sowie die Performance des Wettbewerbs. Solch vollumfängliche DT-Ansätze ermöglichen es, künftig eine einheitliche und abgestimmte Strategie sowohl im Segment des Zahlungsverkehrs als auch im übergeordneten Bereich des Retail Banking entlang der Wertschöpfungskette zu verfolgen.

Ein erster Schritt in Richtung Effizienz- und Wachstumssteigerung kann mit Hilfe von fünf Grundprinzipien erreicht werden, die die Entscheidungsfindung zur Genierung von Top-Line-Growth unterstützen:

Vollumfängliche Prüfung zum Beispiel welche Payment-Produkte über welche Absatzkanäle (All Channel Experience) im Unternehmen Wert schaffen beziehungsweise mindern. Das schließt die Überprüfung von länderübergreifender Initiativen und Investitionen mit ein. 2. Den Markt und die Tools der Digital Transformation verstehen:

Generierungen notwendige Marktkenntnisse im Umfeld der Digital Transformation in den einzelnen Produktsegmenten und deren effiziente Nutzung, beispielsweise wie zusätzliche Kundeninformationen mit Hilfe von Big Data Modellen wertsteigernd im Zahlungsverkehr eingesetzt werden können. Zudem ist es wichtig die End-to-End Fähigkeit der Back- und Frontends zu prüfen, die kritische Masse zu definieren und Kenntnis über die Hebel zur Rechnung eines positiven Business Case zu besitzen. 3. Transparenz schaffen:

Schaffung von Transparenz über die DT-Wertströme, insbesondere die Mehrwerte von Value Added Services. Beschränkung auf wesentliche KPIs zur Steuerung von Entscheidungen im Zahlungsverkehr. 4. Flexibilität im Produktportfolio ermöglichen:

Erhöhung der Flexibilität in der Produktauswahl durch Standardisierung und Identifikation von gegenseitigen Einflussfaktoren zwischen klassischen und E-Produkten sowie Abbildung von Stärken und Schwächen im Produktsortiment (Preissetzung/Qualität). 5. Kooperationen/ Partnerschaften abwägen:

Prüfung der Möglichkeiten mit etablierten FinTechs oder Start-Ups zu kooperieren, um von den Wachstumsimpulsen der Unternehmen zu profitieren.

Fazit: Der Zahlungsverkehr wird durch die drei großen Trendblöcke nicht neu erfunden

Auch Wettbewerber, wie die FinTechs, positionieren sich weniger durch die Entwicklung gänzlich neuer Lösungen am Markt, sondern vielmehr durch die Modifikation bestehender Lösungen. Vor allem nutzen die FinTechs die Schwäche einer mangelhaften digitalen Transformation im Zahlungsverkehr der Banken und Sparkassen und generieren neue Marktanteile durch Innovation, eine hohe Kundenbindung, Transparenz und günstige Preise. Insbesondere junge und/ oder internetaffine Kundengruppen werden so angesprochen und bereits frühzeitig an das Unternehmen gebunden. Zudem gelingt es den FinTechs zunehmend auch langjährige Kunden von Banken und Sparkassen im Zahlungsverkehr abzuwerben. So antizipieren Anbieter wie Amazon bereits im Voraus, was ein Kunde möchte und bieten personalisierte Angebote an (zum Beispiel Empfehlung bei Amazon), die mit den Produkten von Banken und Sparkassen verstärkt konkurrieren. Andere Anbieter wie Sofortüberweisung.de nutzen die bereits bestehenden Infrastrukturen der Banken und bieten ähnliche Produkte an, nur vollständig digitalisiert. Beispielhaft dafür sind Zahlungsverkehrslösungen im Online-Banking. Erschwerend für Banken und Sparkassen integrieren die FinTechs ihre Vertriebs- und Beratungskanäle online als auch offline, so dass der Kunde nicht mehr zwischen den Kanälen unterscheidet. Insbesondere bei standardisierten Dienstleistungen wie dem Zahlungsverkehr können Banken und Sparkassen somit an Bedeutung und folglich an Marktanteilen verlieren. Im Hinblick auf die Wertschöpfungskette geht den Banken dabei zudem die Anbahnungsphase beim Kunden verloren, was vor allem wichtige Ansätze im Vertrieb, wie das Cross-Selling, erschwert.

Trotz einer Vielzahl regulatorischer Vorgaben die es in den kommenden Jahren umzusetzen gilt, einem hohen Margendruck oder Altlasten aus der Finanzkrise müssen sich die Banken und Sparkassen dem sich ändernden Konsumverhalten der Kunden anpassen und in die Digitale Transformation investieren. Gleichzeitig ist eine Integration von Kooperations-/ Partnerschaftsmodellen gefragt, die es den Banken und Sparkassen ermöglicht, bankeigene digitale Zahlungsverkehrslösungen voranzutreiben ohne die eigenen Werte zu vernachlässigen. Sollte es den Banken und Sparkassen gelingen, den sog. „digital Natives“ digitalisierte Zahlungsverkehrslösungen anzubieten, die den steigenden Kundenansprüchen im Bereich Innovation, Digitalisierung, Mobilität und Erreichbarkeit entsprechen, können sie sich gegenüber den FinTechs als Branchenprimus erneut positionieren.

Autor: Dr. Stefan Huch ist Lehrbeauftragter Professur Banken der Universität Leipzig, Projektleiter und Leiter „Digital Payment“ bei Capgemini Consulting.

Literaturverzeichnis

Huch, Stefan (2013): „Die Transformation des europäischen Kartengeschäfts“

Inhalte und Auswirkungen der europäischen Liberalisierung und Harmonisierung des Zahlungsverkehrs basierend auf der PSD und SEPA der Europäischen Union im Kartengeschäft. Stuttgart: Gabler Springer.

Deutsche Bank Research (2014)

Aktuelle Themen: Digitale Ökonomie und struktureller Wandel, – September 2014

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/8135

Schreiben Sie einen Kommentar