Roadtrip ins Banking der Zukunft: Wie Managed Services die digitale Transformation beschleunigen

Finastra

Wenn Banken langfristig wettbewerbsfähig bleiben wollen, müssen sie der digitalen Transformation oberste Priorität einräumen. Um mit FinTechs und BigTechs Schritt zu halten, sind offene Systeme essenziell. Ein Roadtrip ins Banking der Zukunft: Los geht’s!

von Chris Mills, Finastra

Die Pandemie hat die digitale Transformation massiv vorangetrieben. Banken, die diesen Trend verschlafen haben, müssen jetzt aktiv werden. Alle, die in komplexe, monolithische Legacy-Architekturen verstrickt sind, werden Schwierigkeiten haben, digital versierte Kunden, die nach dem bestmöglichen Service suchen, zu gewinnen und zu binden. Der Wettbewerb nimmt durch BigTechs und digitale Herausforderer in allen Bereichen der Finanzdienstleistungen zu. In diesem hochkompetitiven Umfeld ist keine Bankabteilung vor Veränderungen gefeit.Die digitale Transformation ist wie ein Roadtrip. Das Ziel:

Die Bedürfnisse der Kunden optimal befriedigen, indem Akteure ihre Dienstleistungen schnell anpassen und Innovationen auf den Markt bringen.”

Auf dem Weg dorthin tun sich allerdings häufig Hindernisse auf, besonders wenn alte Systeme zugrunde liegen. Zwar lassen sich, wie bei einem Auto, viele Dinge reparieren, doch das geht ins Geld und kostet Zeit, während andere, bessere Modelle (oder Systeme) an einem vorbeiziehen. Anstatt ständig an dem alten Auto herumzuschrauben, ist es nachhaltiger, in ein neues zu investieren und damit sicherer und effizienter durchzustarten. Ganz ähnlich verhält es sich auch mit den monolithischen Kernsystemen der Banken. Ab einem gewissen Punkt werden die Instandhaltungskosten immer höher und die Effizienz schwindet, sodass es Zeit für ein neues System wird, wenn Banken mit dem raschen Wandel Schritt halten wollen.

Finastra

Routenplanung

Sobald das Ziel definiert ist, stellt sich bei jedem Roadtrip die Frage nach der Route. Wo moderne Autos auf die bequeme Lösung eines Navigationssystems zurückgreifen, stehen Banken Managed Services zur Verfügung. Diese geben einen klaren Fahrplan vor, der es Finanzinstituten ermöglicht, bestimmte Geschäftsbereiche im Schnellverfahren auf eine neue, zukunftsfähige Betriebsweise umzustellen. Dies ist eine gute Möglichkeit, sich weiterzuentwickeln und in einem kompetitiven Markt zu bestehen, ohne dass ein allzu radikales Transformationsprogramm notwendig ist. Denn eines ist klar: Im Fokus der Transformation sollten immer die Kunden und deren Bedürfnisse stehen. Dementsprechend ist es wichtig, einen reibungsarmen Übergang zu schaffen, der das Tagesgeschäft nicht behindert.

Navigieren auf der Reise

Autor Chris Millsy, Finastra Chris Mills ist seit über 22 Jahren im Finanzdienstleistungssektor tätig. Er baute seine Karriere in verschiedenen Software- und FinTech-Unternehmen auf, bevor er zu BlackRock wechselte. Dort half er beim Ausbau des Managed-Service-Geschäfts (BlackRock Solutions) für große europäische Kunden auf der Käuferseite (Vermögensverwalter und Versicherer). Anschließend verbrachte er etwas mehr als acht Jahre auf dem Beratungsmarkt, wo er bei globalen Unternehmen wie KPMG und Grant Thornton tätig war. Zuletzt gründete er sein eigenes Beratungs-Startup, das sich auf die digitale Transformation konzentrierte, bevor er sich Finastra (Website) anschloss.

Chris Mills ist seit über 22 Jahren im Finanzdienstleistungssektor tätig. Er baute seine Karriere in verschiedenen Software- und FinTech-Unternehmen auf, bevor er zu BlackRock wechselte. Dort half er beim Ausbau des Managed-Service-Geschäfts (BlackRock Solutions) für große europäische Kunden auf der Käuferseite (Vermögensverwalter und Versicherer). Anschließend verbrachte er etwas mehr als acht Jahre auf dem Beratungsmarkt, wo er bei globalen Unternehmen wie KPMG und Grant Thornton tätig war. Zuletzt gründete er sein eigenes Beratungs-Startup, das sich auf die digitale Transformation konzentrierte, bevor er sich Finastra (Website) anschloss.

Chris Mills ist seit über 22 Jahren im Finanzdienstleistungssektor tätig. Er baute seine Karriere in verschiedenen Software- und FinTech-Unternehmen auf, bevor er zu BlackRock wechselte. Dort half er beim Ausbau des Managed-Service-Geschäfts (BlackRock Solutions) für große europäische Kunden auf der Käuferseite (Vermögensverwalter und Versicherer). Anschließend verbrachte er etwas mehr als acht Jahre auf dem Beratungsmarkt, wo er bei globalen Unternehmen wie KPMG und Grant Thornton tätig war. Zuletzt gründete er sein eigenes Beratungs-Startup, das sich auf die digitale Transformation konzentrierte, bevor er sich Finastra (Website) anschloss.

Chris Mills ist seit über 22 Jahren im Finanzdienstleistungssektor tätig. Er baute seine Karriere in verschiedenen Software- und FinTech-Unternehmen auf, bevor er zu BlackRock wechselte. Dort half er beim Ausbau des Managed-Service-Geschäfts (BlackRock Solutions) für große europäische Kunden auf der Käuferseite (Vermögensverwalter und Versicherer). Anschließend verbrachte er etwas mehr als acht Jahre auf dem Beratungsmarkt, wo er bei globalen Unternehmen wie KPMG und Grant Thornton tätig war. Zuletzt gründete er sein eigenes Beratungs-Startup, das sich auf die digitale Transformation konzentrierte, bevor er sich Finastra (Website) anschloss.Vorhersehbare Kosten, zuverlässiger Service und eine hohe Flexibilität sind nicht nur Dinge, die man sich auf Reisen wünscht, sondern zählen auch zu den Vorteilen von Managed Services für Banken.

Mit einem Managed-Services-Partner werden Geschäftsprozesse sowie die technologische Infrastruktur ausgelagert, sodass sich die internen Teams auf die wirklich wichtigen Aufgaben konzentrieren können.”

Ist das nicht der Fall, benötigen Upgrades und Releases oft ein hohes Maß an personellen und finanziellen Ressourcen, da Banken ständig damit beschäftigt sind, ihre Systeme und Produkte auf dem neuesten Stand zu halten.

Die Umstellung auf eine standardisierte Kernsoftware vereinfacht die Einführung neuer Releases und Upgrades enorm. Der Unterschied liegt dabei jedoch nicht per sé in der Veränderung der Kernsoftware, sondern darin, dass sie standardisiert und offen ist, sodass neue gewinnbringende Cloud-Anwendungen und APIs leicht integrierbar sind und Innovationen durch einen plattformbasierten Ansatz gefördert werden. Der Managed-Services-Ansatz bietet die Bausteine, um die digitale Transformation schneller und auf einem höheren Standard zu vollziehen und den Banken die Möglichkeit zu geben, sich auf die Steigerung ihrer Wettbewerbsfähigkeit zu konzentrieren. Banken erhalten so den notwendigen Freiraum, um die Reise nicht nur zu planen, sondern sie auch unterwegs zu steuern.

Flexibilität ist das A und O

Wie beim Roadtrip lässt sich auch in der digitalen Transformation nicht alles vorhersehen. In dem sich schnell wandelnden Banken- und Finanzsektor wird Finanzinstituten teilweise ein extrem hohes Maß an Flexibilität abverlangt. Ein Beispiel sind digitale Zahlungsmethoden, die in den letzten zwei Jahren extrem an Bedeutung gewonnen haben.

Auf neue Kundenerwartungen und Regulierungen in diesem dynamischen Feld müssen Banken sehr schnell reagieren.”

In älteren Modellen erfordert ein neuer Swift-Release eine gleichzeitige Anpassung des Master-Data-Management-Systems und der Zahlungssysteme. Mit Managed Services werden Änderungen dieser Art berücksichtigt, sodass die Infrastruktur immer auf dem neuesten Stand ist.

Auch im Bereich der Treasury-Services nehmen die Anforderungen stetig zu. Die Weiterentwicklung von KI, maschinellem Lernen und Data Analytics vollzieht sich in so rasantem Tempo, dass Banken mit monolithischen Legacy-Architekturen kaum Schritt halten können. Durch die stetige Aktualisierung der Infrastruktur schaffen Managed Services die Grundlage für automatisierte Workflows und Datenmanagement in Echtzeit. So werden für Banken die notwendigen Kapazitäten frei, die sie gezielt für innovationsfördernde Aktivitäten nutzen können. Diese Agilität wird zunehmend zu einem essenziellen Faktor, der auf den Erfolg- bzw. Misserfolg einer Bank einen großen Einfluss hat.

Der Roadmap folgen

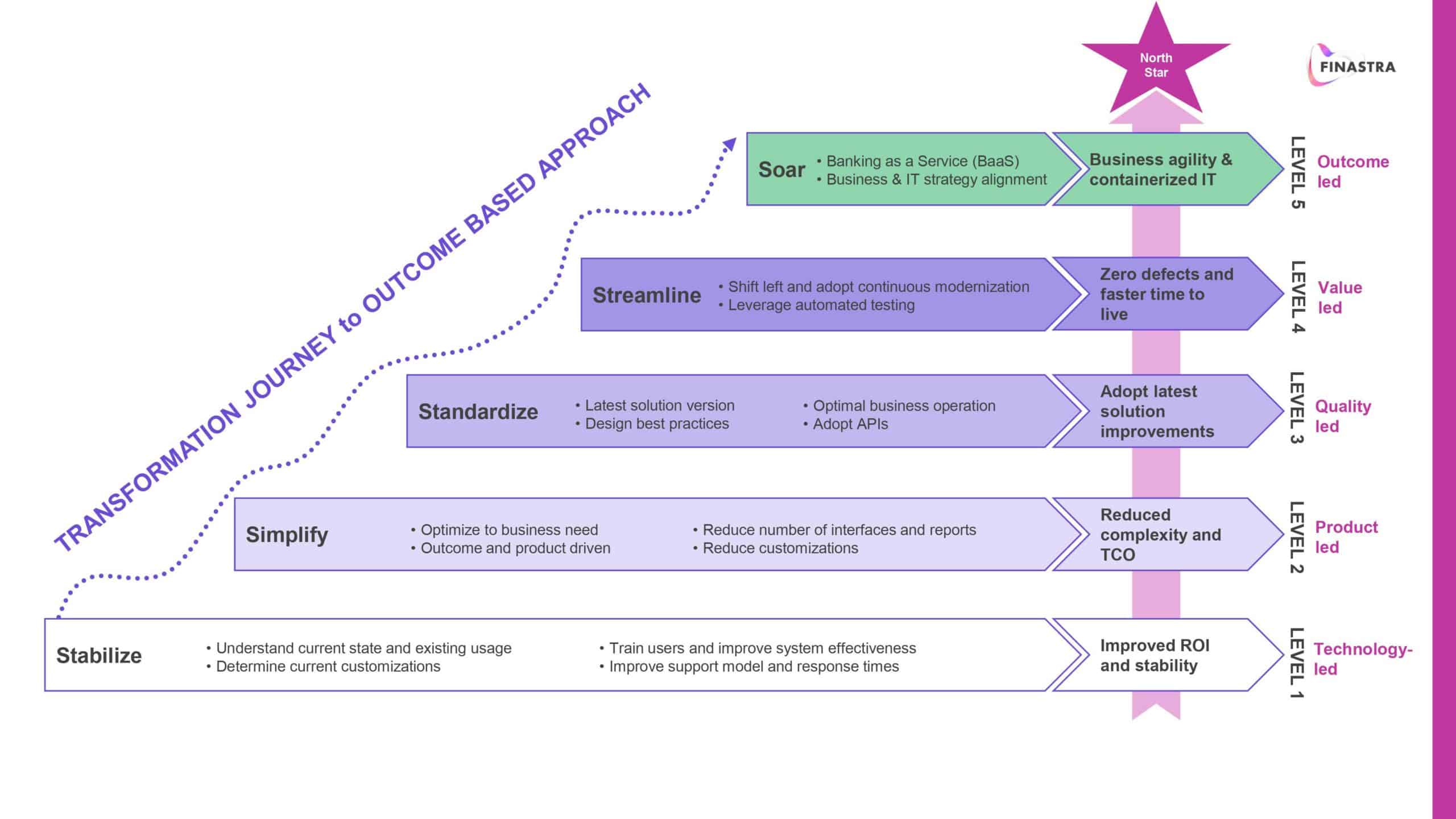

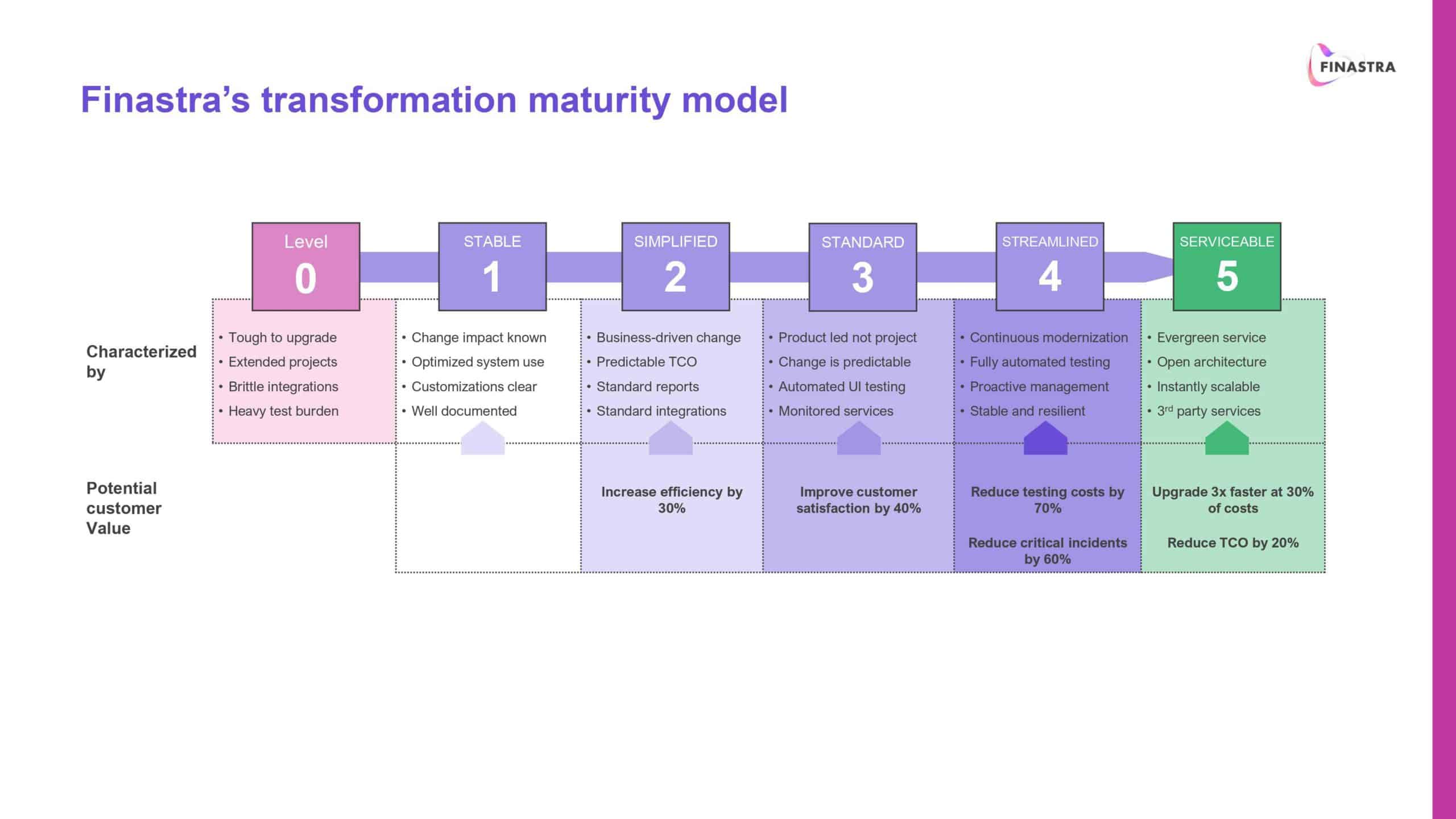

Planung ist der Schlüssel zum Erfolg, auf Reisen wie auch bei der digitalen Transformation. Die Transformation der Banken lässt sich in einen 5-stufigen Prozess unterteilen. Auf jeder Stufe werden Banken die Rendite ihrer Investitionen in Form von Effizienzsteigerungen und verbessertem Kundenservice erkennen.

Finastra

- Stabilisieren: Der erste Schritt besteht darin, die bereits verwendete Software kritisch zu prüfen und sich die Frage zu stellen, was davon wirklich notwendig ist. Das Ziel sollte sein, die Komplexität zu reduzieren, sodass die Banken ihre Software innerhalb eines kurzen Zeitrahmens und zu geringen Korsten aufrüsten können.

- Vereinfachen: Der nächste Schritt ist die Beseitigung von Überflüssigem und die Abschaffung von Prozessen oder Software, die schwer zu testen und zu aktualisieren sind, wie z. B. Excel-Tabellen. Es geht auch darum, auf API-Sets umzusteigen und standardisierte Integrationen und Reporting zu gewährleisten.

- Standardisieren: Wenn die Technologien erst einmal vereinfacht wurden, ist es viel leichter, agiler und funktionsfähiger zu werden, da Banken nun die Grenzen der Anwendung und ihre Kosten kennen.

- Rationalisieren: Jetzt geht es um die Verbesserung der Betriebsfähigkeit und Flexibilität, die eine kontinuierliche Modernisierung und vollautomatische Tests ermöglicht.

- Betriebsfähig machen: Sobald die gesamte Software vollständig betriebsfähig und offen ist, sind die Services der Banken immer auf dem aktuellsten Stand und können sofort skaliert werden. Den Fokus können sie nun auf Innovationen und Wachstum richten.

Mit dieser Roadmap sind Banken bestens für ihre digitale Transformation gerüstet. Nachdem Schritt 1 und 2 erfolgreich durchlaufen sind, haben Banken in der Regel bereits 80 Prozent ihrer Herausforderungen gemeistert. Dennoch gilt es festzuhalten, dass keine Reise stets glatt und linear verläuft. Unterwegs wird es immer wieder unvorhergesehene Herausforderungen geben.

Mit Hilfe von „Testing as a Service“ (TaaS) können Banken die Risiken allerdings stark minimieren und eine hohe Qualitätskontrolle gewährleisten.”

Wenn nicht jetzt, wann dann?

Krisen laden dazu ein, neue Wege zu gehen. Die Pandemie hat in vielen Bereichen eine neue Normalität geschaffen, die zwar zahlreiche Herausforderungen mit sich bringt, doch auch Chancen eröffnet. Die Einführung von Managed Services kann dabei helfen, letztere wahrzunehmen.

Wer jetzt seine Kernarchitektur für die Reise rüstet, wird seine Kosten nicht nur senken, sondern auch präziser vorhersagen und kontrollieren können. Dadurch entsteht Raum für mehr Agilität, die es Banken ermöglicht, auf sich verändernde Kundenerwartungen, Trends und Regularien zu reagieren und sie proaktiv für sich zu nutzen. Die effiziente Zusammenarbeit in einem breiten Netzwerk aus Partnern wird dabei zu einem Schlüsselfaktor für Finanzinstitute. In anderen Worten:

Chris Millsy, FinastraDie neue Welt des Banking as a Service wartet, gute Reise!”

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/135672

Schreiben Sie einen Kommentar