Capgemini-Report: Retail-Banken müssen sich für Banking 4.X vorbereiten

Capgemini

Strukturanpassungen in vollem Gange

Mit den Auswirkungen der Pandemie, wie Lockdowns und dem dadurch verstärkten Trend zum Online-Banking, stieg auch der Druck auf die Banken, ihre Kostenstrukturen zu überarbeiten. Capgemini beobachtete unter anderem Filialschließungen und die Konsolidierung der globalen Präsenz. Weitere Transformationen zur Reduzierung der Kosten werden erwartet. Doch dies allein wird nicht reichen, um die Geschäftsmodelle zukunftssicher zu machen, so die Marktexperten.

Sie sehen den größten Hebel in einer Verstärkung der Plattform-Ökonomie. Hier gebe es ein beispielloses latentes Marktpotenzial, so eine der Erkenntnisse im aktuellen Bericht „Retail Banking Top Trends 2022“ con Cap Gemini (Download). Dies gelte es zu kombinieren mit Ansätzen zu Banking-as-a-Service (BaaS). Dies könnte das richtige Werkzeug für Banken sein, um langfristig nachhaltige Werte zu identifizieren und zu schaffen.

IT als stabile Grundlage

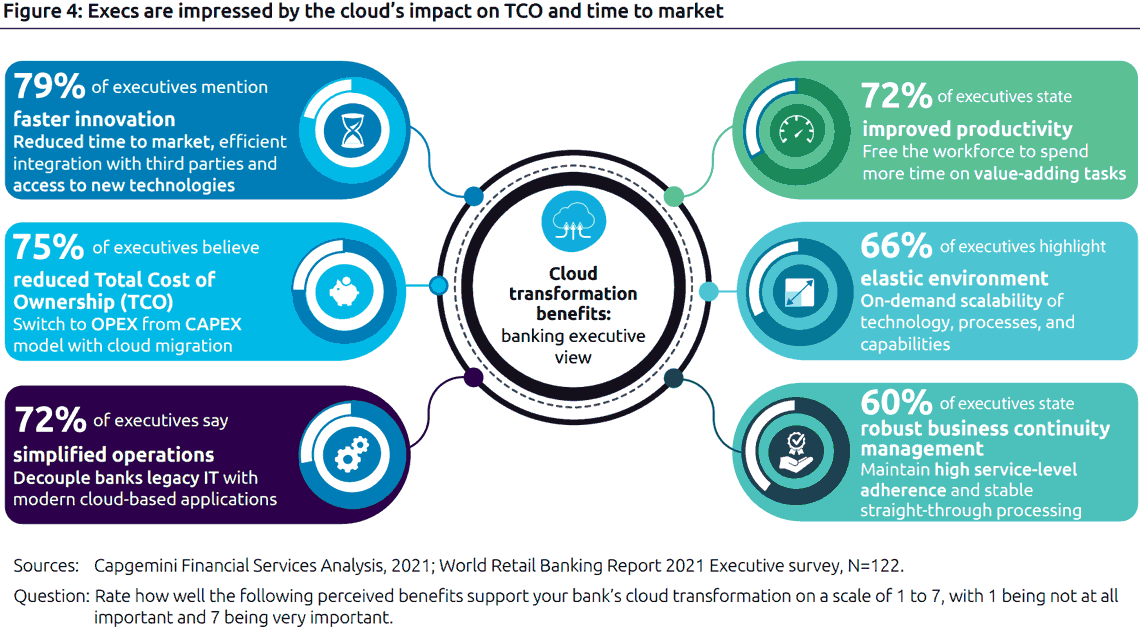

Der Erfolg der Plattform-Ökonomie hängt allerdings an einer robusten IT-Architektur, die den enormen Herausforderungen an Flexibilität, Zuverlässigkeit und Sicherheit genügt. Die gewachsene Banken-IT ist damit häufig überfordert. Auch eine Anpassung an aktuelle und zukünftige Anforderungen sehen die Studienautoren kritisch. Teils hätten sich die traditionellen Institute noch nicht vollständig von ihrer Cloud-Skepsis gelöst. Dabei sei es an der Zeit, den Wandel zu beschleunigen und zu verbreitern.

Capgemini

Jedoch weist Capgemini selbst einen Weg aus dem Dilemma. Die Marktexperten erkennen an, dass ein schneller, umfassender Umbruch nicht realistisch ist. Sie empfehlen daher einen zweigleisigen Ansatz. Auf der einen Seite die interne digitale Transformation vorantreiben und die Unternehmens-IT konsequent modernisieren. Und zugleich über die Gründung von digitalen Tochtergesellschaften die Möglichkeit eröffnen, komplett neue IT-Strukturen für bestimmte Geschäftsbereiche zu schaffen, die im Wettbewerb mit den FinTechs den Abstand verkürzen. Als Beispiele nennt der Report die Aktivitäten von JPMorgan Chase bis Goldman Sachs.

Verborgene Schätze nutzen

Auch wenn die „Super-FinTechs“ selbst eine große Kundenbasis habe und bei Digital-Technologien führend sind, müssen sich traditionelle Banken nicht verstecken. Mit ihren umfangreichen Bestandsdaten haben sie einen starken Trumpf in der Hand – den sie aber bislang kaum ausspielen. Die Empfehlung von Capgemini lautet, diesen Schatz für den Aufbau von Plattformen zu nutzen, um darüber Datenökosysteme zu orchestrieren. Dies sei eine beispiellose Gelegenheit, Informationen mit Partnerunternehmen auszutauschen und zu verwalten, um gemeinsam einen deutlichen Mehrwert zu schaffen. Als Solo-Player sei dies kaum möglich.

ICBA

Die beiden obersten Prioritäten einer BaaS-Strategie sind die Entwicklung innovativer Produkte und Steigern der Kundenzahl. Daher müssen Banken Partnerschaften mit FinTechs eingehen, um effektiv und effizient kundenorientierte Lösungen zu entwickeln und diese Partnerschaften zu nutzen, um neue Kunden zu gewinnen.“

Charles Potts, Senior VP and Chief Innovation Officer, Independent Community Bankers of America (ICBA)

Die Marktexperten skizzieren als mögliches Ergebnis einer solchen Zusammenarbeit ein hyperpersonalisiertes und kontextbezogenes Lifestyle-Banking, das in Customer Journeys eingebettet ist. Sie verbinden diese positive Version jedoch auch mit einer deutlichen Warnung: Werde die Datensicherheit nicht gewährleistet, könne eine enge Zusammenarbeit auf Plattformen auch zu einer Achillesferse werden. In Cybersicherheit und intelligenten Identitäts- und Zugriffsmanagement-Funktionen sehen die Experten von Capgemini ein entscheidendes Unterscheidungsmerkmal im härter werdenden Wettbewerb.

Die Studie können sie hier kostenlos herunterladen.hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/129503

Schreiben Sie einen Kommentar