Meilenstein: SWIFT erreicht innerhalb von zwei Jahren 3000 Mitglieder für das KYC‑Register

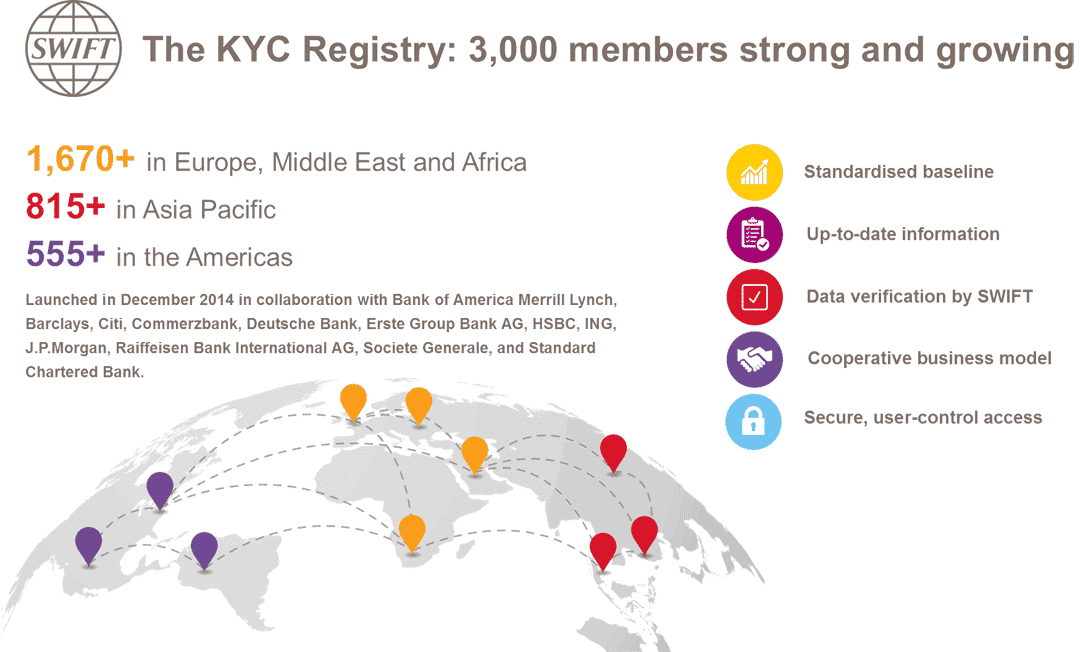

Swift meldet, dass nun mehr als 3.000 Finanzinstitute für die Nutzung des KYC-Registers (KYC – Know Your Customer) angemeldet sind. Das KYC-Register wurde im Dezember 2014 im Markt Lösung für die KYC-Compliance eingeführt, mit dem Ziel ein sicheres und kostengünstiges System anzubieten.

Swift

Swift

Die Beteiligung der Finanzindustrie am KYC-Register hat sich im Trend noch deutlich verstärkt. Die erforderliche KYC-Dokumentation zusammenzustellen ist ein zeitaufwändiges und teures Verfahren, das erheblichen Personaleinsatz verlangt. Das KYC-Register nimmt sich dieser Herausforderung gezielt an, indem es eine Informationsbasis mit mehr als 80 Prozent der KYC-Daten und Dokumente bereitstellt, die für die fortlaufende Due Diligence von Korrespondenzbankpartnern oder das Onboarding neuer Geschäftsbeziehungen benötigt werden.“

Bart Claeys, Head of KYC Compliance Services bei Swift

45 Prozent Zeitersparnis beim Abschluss von KYC-Verfahren

Teilnehmer an der Umfrage hätten bestätigt, dass sie schon in der Anfangsphase der Datennutzung durch den Einsatz des KYC-Registers durchschnittlich 45 Prozent weniger Zeit für die Durchführung der Due Diligence eines Kontrahenten benötigten. Eine Reihe global aktiver Banken berichtete, dass die Nutzung des Registers den Zeitaufwand für die Durchführung einer zusätzlichen Due Diligence für die Zusammenstellung von Informationen über die letztlich begünstigten Eigentümer (Ultimate Beneficial Owners), also die finanziell hinter einer Institution stehenden Personen oder Board-Mitglieder, um bis zu 60 Prozent reduziert habe.

Das KYC-Register unterstütze zudem kleinere und in hochriskanten Märkten aktive Banken dabei, Transparenz zu zeigen und Informationen bereitzustellen, die den KYC-Anforderungen von Großbanken und Banken in hochregulierten Märkten genügen.

Die mehr als 3.000 Rechtsträger (darunter 30 Zentralbanken) in über 200 Ländern und Regionen, die sich inzwischen dem KYC-Register angeschlossen haben, können unmittelbar Daten und Dokumente mit ausgewählten Kontrahenten austauschen.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/40537

Schreiben Sie einen Kommentar