Plattform-Ökosysteme sollen Finanzdienstleistern bei der Kundenzentrierung helfen

Kunden nutzen und fordern von Banken, Versicherungen und Vermögensverwaltungen verstärkt digitale Produkte und Services. Diese sollten bestenfalls rund um die Uhr verfügbar und auf individuelle Bedürfnisse und Lebensumfelder zugeschnitten sein. Hinzu kommen immer mehr digitale Kanäle, die zur Kundenkommunikation genutzt werden müssen. Doch die Kunden erwarten vor allem eins: ein auf sie zugeschnittenes personalisiertes Produkt – eine Aufgabe, die mit digitalen Services erstaunlich gut funktionieren kann, ohne Mehraufwand zu erzeugen. Das belegt eine neue Lünendonk-Studie, die ausführt, warum Finanzdienstleister bei der Auswertung von Kunden-Feedback noch erheblichen Nachholbedarf haben.

Finanzdienstleister stehen vor der großen Aufgabe, ihre traditionellen Geschäftsmodelle und Strategien in die digitale Welt zu transformieren und gleichzeitig eine hohe Kundenzentrierung zu erreichen. Demensprechend planen 88 Prozent der Finanzdienstleister, ihren Kundinnen und Kunden künftig solche digitalen Mehrwertservices entlang der Customer Journey anzubieten. Dabei sollen alle relevanten digitalen Touchpoints bedient werden. In der Konsequenz werden dadurch neue Märkte erschlossen.Das sind Ergebnisse der Lünendonk-Studie 2022 „Kunden im Mittelpunkt – Kundenzentrierung als wesentlicher Erfolgsfaktor im Finanzdienstleistungssektor“, die in Kooperation mit KPMG umgesetzt wurde. Die Studie basiert auf über 100 Gesprächen mit Bereichsverantwortlichen aus Produktmanagement, Marketing, Vertrieb und Kundenservice sowie mit CIOs und COOs aus dem gehobenen Mittelstand und Konzernen. Sowohl Banken als auch Versicherungen und Asset Managements wurden zu den genannten Themen befragt.

Neue Ökosysteme ermöglichen bessere Kundenzentrierung

Um den Anforderungen der Kundinnen und Kunden nach Individualisierung und Digitalisierung gerecht zu werden, orientieren sich 92 Prozent der befragten Finanzdienstleister bei der Produktentwicklung in Zukunft konsequenter als bisher an deren Lebensumfeld. Im digitalen Zeitalter spielen dabei Ökosysteme eine immer wichtigere Rolle. So entwickeln Finanzdienstleister etwa vermehrt digitale Informationsangebote zu Themen wie Reisen, Wohnen, Gesundheit, Finanzvorsorge oder Energie. Gleichzeitig besteht vor allem für Banken und Versicherungen die Möglichkeit, sich durch Zahlungsfunktionen, Kaufabsicherungen oder Geräteversicherungen in Plattform-Ökosysteme einzubringen.

Entsprechend setzen bereits 27 Prozent der Finanzdienstleister verstärkt auf die Integration ihrer Produkte und Services in andere Plattform-Ökosysteme. Sie versprechen sich davon, mehr Kunden zu erreichen und die Kundenzentrierung zu steigern. Auf den Aufbau eigener Plattformökonomien setzen dagegen derzeit nur 18 Prozent der Banken, Versicherer und Vermögensverwalter.

Egal welche der beiden Strategien genutzt wird: Der Aufbau eigener oder die flexible Beteiligung an anderen Ökosystemen wird künftig Grundvoraussetzung für Finanzdienstleister sein. In einigen Fällen wird es auch hybride Modelle geben.”

Mario Zillmann, Partner bei Lünendonk & Hossenfelder

Durch Kunden-Feedback zu mehr Kundenzentrierung

Um Customer Centricity und Digital Experience entlang der gesamten Kundenwertschöpfungskette aufzubauen und an der digitalen Plattformökonomie teilzunehmen, müssen Prozesse und Produkte in Zukunft stärker als bislang aus der Kundenperspektive heraus entwickelt und gestaltet werden. Dazu bedarf es jedoch Customer Insights und Customer-Journey-Analysen – also Informationen darüber, was Verbraucher in ihrem Alltag bewegt, welche Kanäle und Touchpoints sie zur Interaktion nutzen und was sie sich von einer Bank, einer Versicherung oder einer Vermögensverwaltung wünschen.

Kunden zuhören, sie besser kennenlernen und herausfinden, was sie sich wünschen, ist elementar für kundenzentrierte Unternehmen. Eine bessere Kenntnis der Kundenbedürfnisse eröffnet Finanzdienstleistern gleichermaßen neue Möglichkeiten für Wachstum, Kundenbindung und Rentabilität, wie es Zillmann zusammenfasst.

Die Etablierung gezielter Feedback-Möglichkeiten entlang aller Kunden-Interaktionspunkte ist daher ein ganz wichtiges Instrument, um relevante Informationen über die wahrgenommene Qualität der Produkte oder des Kundenservice zu erheben und zielgerichtete Maßnahmen umzusetzen.”

Mario Zillmann, Partner bei Lünendonk & Hossenfelder

Luenendonk

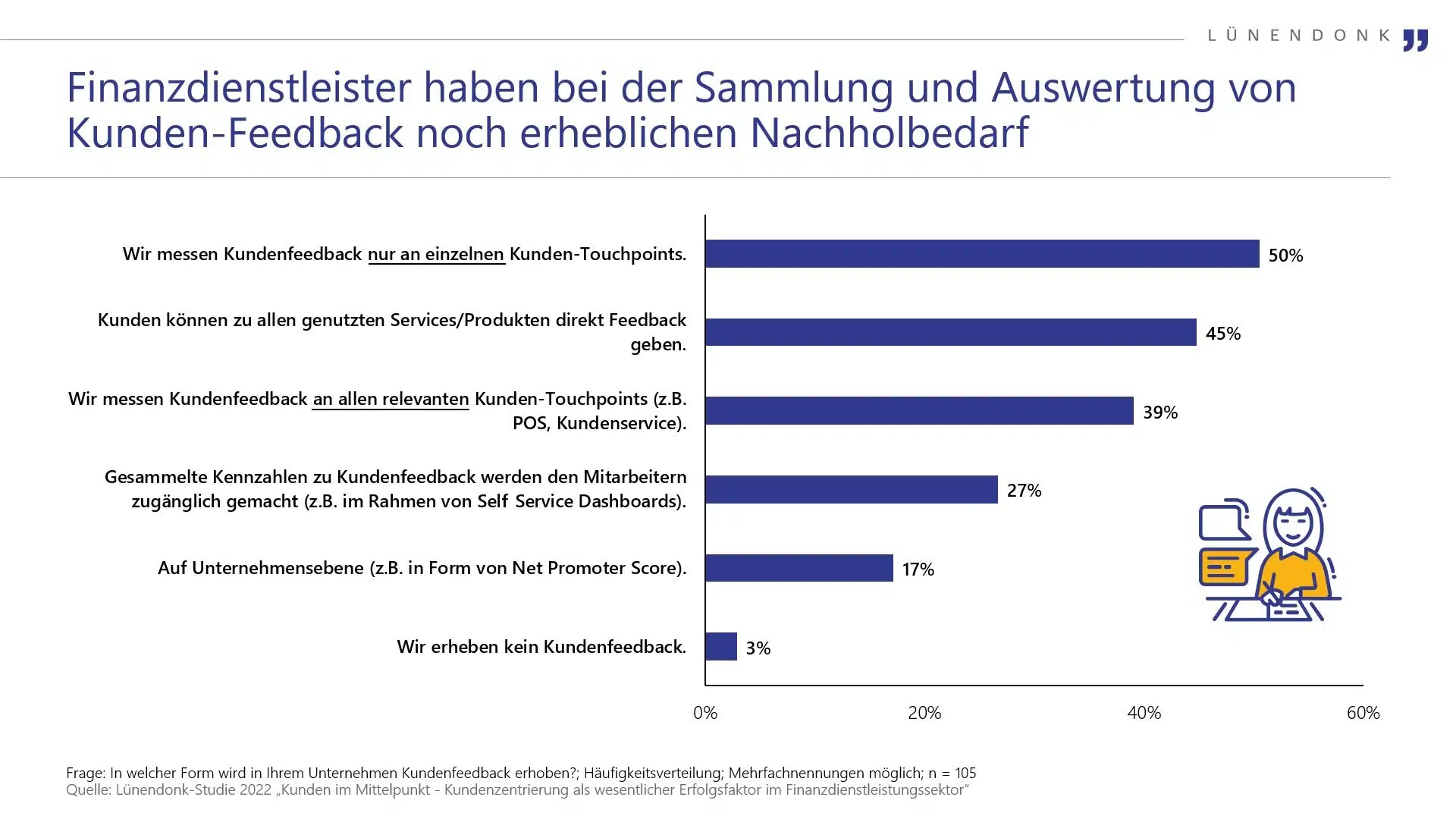

Entsprechend gab die überwiegende Mehrheit (97 %) der befragten Finanzdienstleister an, bereits Kundenfeedback zu erheben. In der Form der Erhebung bestehen dagegen noch große Unterschiede. Lediglich 17 Prozent der Befragten sammeln aktuell Feedback auf Unternehmensebene. Die Hälfte der Finanzdienstleister messen Kunden-Feedback nur an einzelnen, 39 Prozent hingegen an allen für sie relevanten Kunden-Touchpoints.

Obwohl die meisten Unternehmen Daten sammeln, werten nur wenige Finanzdienstleister diese auch systematisch aus. Nur 7 Prozent haben die Möglichkeit, auf aggregierter Ebene konkrete Maßnahmen zu entwickeln und zum Beispiel Daten aus unterschiedlichen Produktkategorien und aus dem Kundenservice zusammenzufassen. Dagegen sehen sich 51 Prozent der Befragten bereits in der Lage, individualisierte Feedback-basierte Maßnahmen abzuleiten.

Der Status quo in der Erhebung von Kunden-Feedback zeige, so Zillmann, dass die Mehrheit der untersuchten Finanzdienstleister hinsichtlich der Nutzung von Feedback-Informationen auf Unternehmensebene noch deutlichen Nachholbedarf habe: „Da jedoch 40 Prozent der befragten Finanzdienstleister im Jahr 2022 den Roll-out einer integrierten Marktbearbeitung abgeschlossen haben möchten, besteht hinsichtlich technologischer und organisatorischer Maßnahmen ein großer Handlungsdruck.“

Die Lünendonk-Studie kann hier kostenfrei heruntergeladen werden. tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/146812

Schreiben Sie einen Kommentar