Digital Banking Index: Deutsche Banken bei der Digitalisierung nur im Mittelfeld

DHShop / Bigstock

Die Banken in Deutschland zählen bei der Benutzerfreundlichkeit und Betreuung sowie beim digitalen Marketing zum europäischen Spitzenfeld. Dagegen besteht noch großer Nachholbedarf im digitalen Vertrieb und beim Angebot innovativer Dienstleistungen und Geschäftsmodelle. Das sind die zentralen Ergebnisse des zweiten Digital Banking Index der Strategieberatung Oliver Wyman, der aus Kundenperspektive den aktuellen Stand der Digitalisierung von rund 70 Banken aus sechs europäischen Ländern bewertet. Bemerkenswert ist dabei vor allem, dass Deutschland gegenüber Spanien noch viel nachzuholen hat, wie die Unternehmensberatung festgestellt hat. Wo die Schwächen liegen und welche Bank in der Studie als Musterbeispiel für Digitalisierung gehandelt wurde.

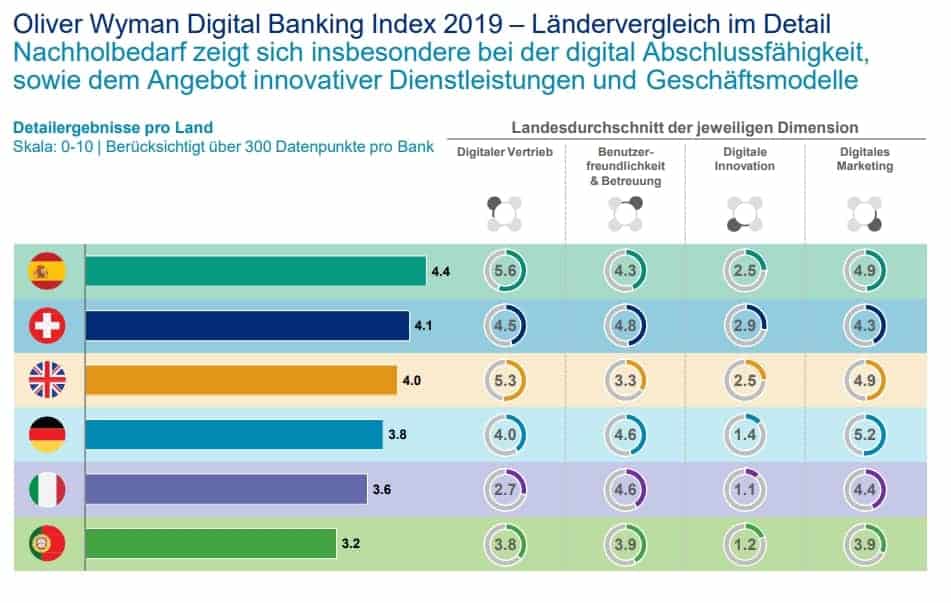

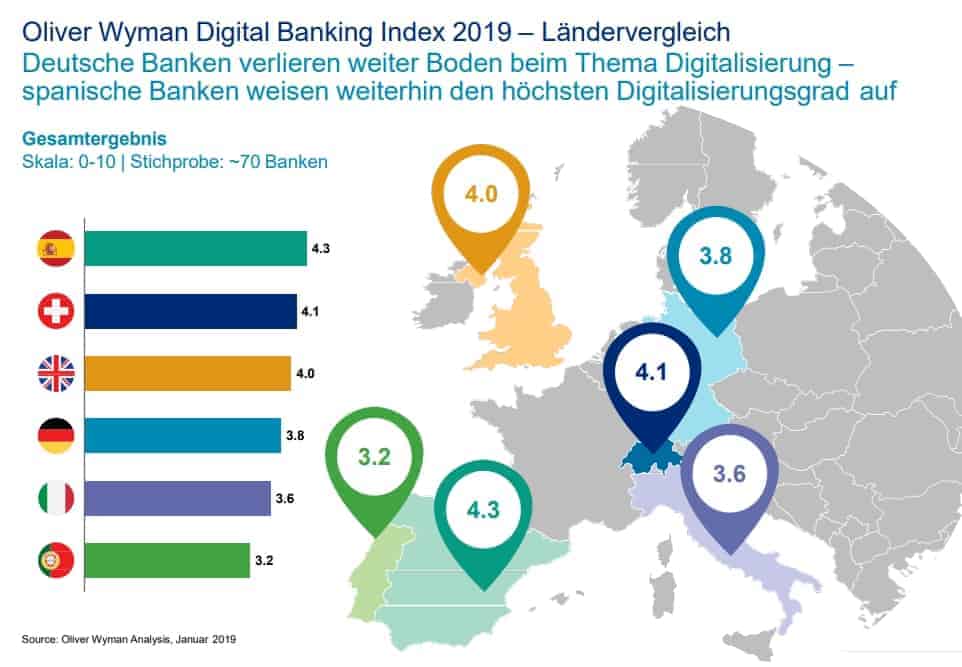

Im Fokus der Analyse des Digital Banking Index stehen Filial- und Direktbanken in Deutschland, Großbritannien, Italien, Portugal, der Schweiz und Spanien. Die Unternehmensberatung Oliver Wyman hat den Grad der Digitalisierung in vier Dimensionen untersucht: Digitaler Vertrieb, Benutzerfreundlichkeit & Betreuung, digitale Innovation und digitales Marketing. Der Untersuchungszeitraum war zwischen Dezember 2018 und Januar 2019, wobei jeweils nur objektive Kriterien zu Grunde gelegt wurden.Im Ländervergleich verlieren die deutschen Banken beim Thema Digitalisierung im Vergleich zum Vorjahr weiter an Boden, während spanische Kreditinstitute nach wie vor den höchsten Digitalisierungsgrad aufweisen. So befindet sich Deutschland in der Gesamtwertung mit 3,8 von 10 möglichen Punkten auf Platz 4 und damit lediglich im unteren Mittelfeld. Den Spitzenplatz hat sich dagegen Spanien mit 4,3 Punkten gesichert, gefolgt von der Schweiz (4,1 Punkte) und Großbritannien (4,0 Punkte). Die unteren Plätze im Ranking belegen Italien (3,6 Punkte) und Portugal (3,2 Punkte).

Deutsche Banken bei digitalem Marketing ganz vorn

Betrachtet man die Einzelwertungen der deutschen Banken in den vier Dimensionen, die der Digital Banking Index von Oliver Wyman überprüft, so kristallisieren sich deutliche Stärken und Schwächen heraus. So haben die Finanzinstitute aus Deutschland im Bereich digitales Marketing klar die Nase vorn und stehen im Ranking auf Platz 1 (5,2 Punkte). Bei dieser Betrachtung ging es vor allem um Reichweite, Suchmaschinenpräsenz, die Positionierung der Geldhäuser in Preisvergleichsportalen sowie eine optimierte Platzierung der Smartphone-App. Auch bei der Benutzerfreundlichkeit, dem Umfang digitaler Verwaltungsmodelle und digitalen Kontaktmöglichkeiten sind die deutschen Banken im internationalen Vergleich gut aufgestellt und nehmen den 2. Platz (4,6 Punkte) ein.

Das gute Ergebnis der deutschen Banken bei Benutzerfreundlichkeit resultiert insbesondere aus einem guten Angebot an digitalen Kontaktmöglichkeiten sowie den fortschrittlichen Angeboten des Online-und Mobile-Bankings.“

René Fischer, Partner bei Oliver Wyman

Dagegen besteht für die deutschen Finanzinstitute bei digitalen Innovationen aus den Bereichen „Plattform“, „Payments“, „Coaching“ und „Robo-Advisory“ sowie bei „Beyond Banking“-Diensten noch Luft nach oben. Mit mageren 1,4 Punkten steht Deutschland hier auf dem 3. Platz. Noch weiter zurück liegen die deutschen Banken im internationalen Vergleich beim digitalen Vertrieb. Das Informationsangebot für Bestands- und Neukunden sowie die Möglichkeit zum Produktabschluss online oder per App reicht hierzulande nur für Platz 4 (4,0 Punkte).

Oliver Wyman

Beim Blick auf die 14 untersuchten deutschen Banken zeigt sich, dass die Smartphone-Bank N26 das Feld anführt (mit 4,9 Punkten). Der Digitalbank N26 bescheinigte die Oliver-Wyman-Studie dabei den höchsten Digitalisierungsgrad unter den deutschen Banken, bemängelte aber im Vergleich zu anderen deutschen Geldhäusern die Benutzerfreundlichkeit und Betreuung. Dicht gefolgt wird sie von zwei Direktbanken. Die besonderen Stärken dieser beiden Unternehmen liegen vor allem im digitalen Vertrieb, im digitalen Marketing und dem sogenannten Enabling der Kunden, etwa dadurch, dass relevante Anpassungen wie Adressänderungen oder Kartensperrungen/-neubestellungen vom Kunden selbstständig und vollständig digital angezeigt werden können. Die Kreditinstitute im Mittelfeld können bei Benutzerfreundlichkeit und digitalen Kontaktmöglichkeiten sowie im digitalen Marketing punkten. Unter den Nachzüglern befinden sich fünf Banken, die im Schnitt noch in allen vier Dimensionen teils erheblichen Aufholbedarf haben.

Um zu den digitalen Vorreitern aufschließen zu können, sollten Banken zunächst ihr digitales Produkt- und Serviceangebot komplettieren, so dass Kunden alle relevanten Anfragen möglichst digital durchführen können. Hier besteht inbesondere bei den Apps noch deutlicher Handlungsbedarf.“

René Fischer, Partner bei Oliver Wyman

Erfolgsgeschichten wie N26 oder Revolut zeigen, dass zumindest ein wachsendes Kundensegment Bankprodukte auch per Handy abschließen will. Gleichzeitig sollten Banken aber durch die entsprechenden Angebote auch über diesen Kanal eine höhere Anzahl an Kundeninteraktionspunkten generieren, die vom Kunden als werthaltig wahrgenommen werden.

Oliver Wyman

Neben klassischen Produkt- und Partnerangeboten sowie Servicemöglichkeiten sollte ein Schwerpunkt auf der besseren Integration bereits vorhandener Einzellösungen liegen. „Wirklich mehrwerthaltig für Kunden und damit auch für Banken werden diese Angebote aber erst, wenn die Banken intelligentere Mechanismen schaffen, um sich zu einem echten digitalen Finanzbegleiter und -optimierer zu entwickeln“, sagt Fischer. Hierzu zählt Fischer den automatischen Ausgleich eines Dispokredits durch Nutzung von Tagesgeldguthaben oder eine intelligentere Ausgabensteuerung über das Setzen von Limits in Verknüpfung mit dem bei den meisten Instituten integrierten Haushaltsbuch.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/87697

Schreiben Sie einen Kommentar