Null-Fehler-Toleranz: Intelligente Dokumentenerkennung (IDR) im Bancassurance

BLC

Komplexe Prozesse einfach gestalten – selbstverständliches Ziel für fast jedes digitale Projekt. Die automatische Verarbeitung und Auswertung abfotografierter Dokumente via IDR reduziert manuelle Eingaben durch den Kunden. Noch gibt es aber keine Hundertprozentlösungen. Gerade im Banken- und Versicherungsbereich ist beim Umgang mit Beta-Versionen aber Fingerspitzengefühl gefragt. Zu groß ist die Gefahr, das Vertrauen des Kunden zu verlieren.

von Robert Meitz, Berg Lund & Company (BLC)

Das Saatkorn für eine blühende Kundenbeziehung war bisher das persönliche Gespräch. In der Interaktion kann der Berater Fragen beantworten und Zweifel des Kunden ausräumen.Das Gespräch schafft auch Vertrauen, das sich langfristig über Loyalität und Vertriebserfolge auszahlt.

Bei Online-Prozessen ist das weit schwieriger. Die digitale Emotionserkennung steckt noch in den Kinderschuhen und ist keine echte Option – auch wenn Chatbots immer menschlicher werden.”

Deshalb müssen Fragen und Unsicherheiten durch kundenorientierte Prozessgestaltung im Vorhinein vermieden werden. Falls der Kunde während eines Online-Abschlusses zögert, kann er im Idealfall Berater über die Hotline oder per Chat-Funktion hinzuziehen.

Die wirklichen Emotionen des Kunden bleiben dennoch größtenteils verborgen.”

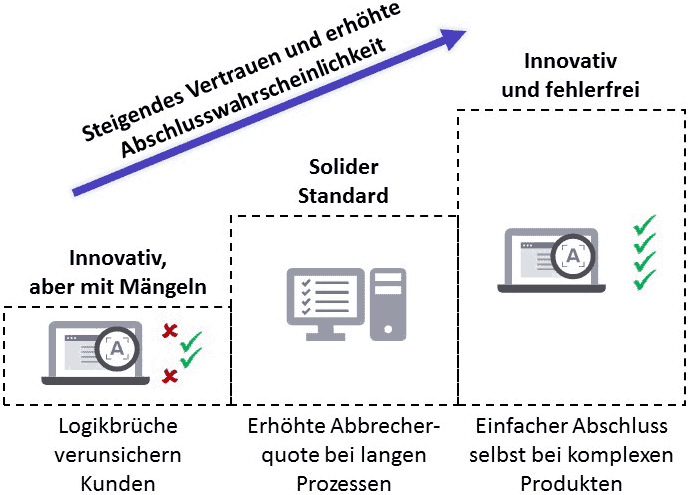

Das notwendige Vertrauen in den Abschlussweg bekommt der Kunde über einen intuitiven, einfachen und stabilen Prozess. Dabei gilt: je geringer der Aufwand für den Kunden, desto geringer auch die Abbruchquote. Insbesondere bei Banken und Versicherungen muss sich der Kunde sicher sein, am Ende die richtige Leistung eingekauft zu haben – sicher, die richtigen Angaben gemacht zu haben und sicher, dass die Software diese Eingaben korrekt in einen Vertrag übersetzt.

BLC

Beim Auslesen von Tarifierungsmerkmalen, etwa in Beitragsrechnungen von Versicherungen, ist das weit schwieriger. Die Dokumente unterscheiden sich von Versicherer zu Versicherer und von Jahr zu Jahr. Auch die Bezeichnungen der Tarifierungsmerkmale wechseln. Ob „SF“ oder „Schadenfreiheitsklasse“, die Software muss genau wissen, wo sie nach dieser Information im Text suchen muss und welcher Wert der korrekte ist. Oft steht die SF des Vorjahrs genau neben der SF der aktuellen Periode

Robert Meitz ist Senior Manager bei Berg Lund & Company. Meitz berät im Schwerpunkt Großbanken und Versicherungen u. a. bei Projekten zu Digitalisierung, Vertrieb und Unternehmenssteuerung.

Robert Meitz ist Senior Manager bei Berg Lund & Company. Meitz berät im Schwerpunkt Großbanken und Versicherungen u. a. bei Projekten zu Digitalisierung, Vertrieb und Unternehmenssteuerung.

IDR und der Sonderfall Versicherungen

Vereinfachungen ja, aber nur wenn die Technologie ausgereift ist. Dies gilt im Besonderen bei Versicherungsprodukten – was nützt es, jahrelang Versicherungsbeiträge zu zahlen, wenn im Schadensfall die Kosten nicht übernommen werden. Beim Abschluss muss dem Kunden klar sein, welchen Schutz er bekommt und wo er sich bewusst für ein Risiko entscheidet, etwa beim fehlenden Schutz vor Marderbissen in der Kfz-Teilkasko-Versicherung.

Bleiben Fragen in der Abschlussstrecke offen, wenden sich Kunden meist ab, wählen einen anderen Abschlusskanal oder gehen zu einem Wettbewerber.”

Das Potenzial der intelligenten Dokumentenverarbeitung ist bei Versicherungen längst nicht ausgeschöpft. Das Einreichen von Arztrechnungen ist die häufigste Anwendung von Foto-Uploads. Eine intelligente Verarbeitung der Fotos findet nicht statt. Banken geben Beispiele, wo die Reise hingehen kann: bei der Deutschen Bank, DKB und den Sparkassen können Kunden beispielsweise schon längst die Überweisungsmaske per Foto ihrer Rechnung automatisch befüllen.

Im Online-Banking dienen bereits heute eSafes zur sicheren Ablage elektronischer Dokumente wie Testamente, Kaufverträge, aber auch Versicherungspolicen und Beitragsrechnungen bestehender Versicherungen. Dieser Service könnte durch eine Art Maklerfunktionalität erweitert werden. Über das automatische Auslesen abgelegter Verträge und Beitragsrechnungen sind notwendige Tarifierungsdaten für ein valides Wechselangebot vorhanden. Der Kunde müsste nur noch bestätigen und über eine Unterschrift auf dem Smartphone die Altversicherung kündigen.

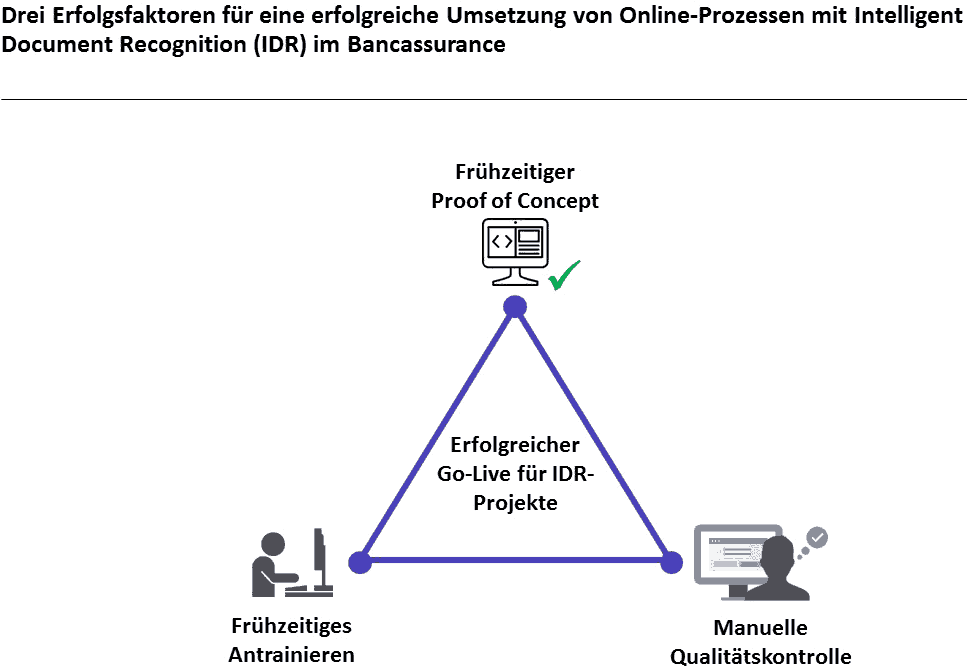

Für eine erfolgreiche Umsetzung muss von Anfang an sichergestellt werden, dass die intelligente Dokumentenverarbeitung leistungsfähig ist und fehlerfrei funktioniert.

Folgende drei Erfolgsfaktoren sind dabei zu berücksichtigen:

BLC

Die Herausforderungen bei intelligenter Dokumentenverarbeitung hängt vom Dokumententyp ab. Wie beschrieben, ist das Foto einer Kreditkarte vergleichsweise einfach zu analysieren. Bei Versicherungsdokumenten mit facettenreichen Tarifierungsmerkmalen steigt die Komplexität.

Daher ist es wichtig, vor Start und Investition die technische Machbarkeit zu prüfen. Können relevante Tarifierungsmerkmale verlässlich ausgelesen werden? Reicht die Projektzeit für eine Marktreife aus? Werden Uploads alter Beitragsrechnungen gesondert behandelt? Falls nicht, muss das Vorhaben grundsätzlich überdacht werden. Bei der Auswahl der technischen Lösung und des Anbieters sollte deshalb frühzeitig der Beweis über einen PoC erfolgen.

2. Frühzeitiges AntrainierenSind die systemischen Voraussetzungen sichergestellt, muss das System frühzeitig trainiert werden. Ressourcen sollten dafür bereitgestellt werden. Zunächst sollte der Fokus auf relevanten Dokumenten der häufigsten Versicherer liegen. Damit ist bereits ein Großteil des Marktes abgedeckt. Gibt es keinen Zugriff auf Beispielrechnungen, helfen auch pragmatische Lösungswege, etwa ein Aufruf bei allen Mitarbeitern in den beteiligten Häusern. Umso mehr unterschiedliche Dokumente zum Training des Systems verwendet werden, desto leistungsfähiger ist es bereits beim Start.

3. Manuelle QualitätskontrolleEine manuelle Qualitätskontrolle über Agenten und ein vollautomatischer digitaler Prozess müssen keine Widersprüche sein. Egal wie gut ein Prozess trainiert wurde, das Risiko von neuen Rechnungsformaten und Bezeichnungen bleibt bestehen. Allein aus diesem Grund ist eine manuelle Qualitätskontrolle empfehlenswert. Das gilt für den gesamten Lebenszyklus, speziell aber für den Start. Auch anfängliche Unzulänglichkeiten in der Software können manuell über das Backoffice ausgeglichen werden. Wichtig ist jedoch, dass für den Kunden das Erlebnis voll digital bleibt. Zwar kostet die manuelle Qualitätskontrolle Zeit und Geld, diese sind aber meist gut investiert. Das Ergebnis: fehlerfreie Abläufe und korrekte Angebote. Das mit der hohen Qualität entstehende Vertrauen in den Prozess zahlt der Kunde über eine vielfach höhere Abschlusswahrscheinlichkeit zurück.

Convenience, aber nicht um jeden Preis

Die intelligente Dokumentenerkennung über Smartphone-Fotos bietet ein großes Potenzial für Service- und Vertriebsprozesse. Bei der Einführung dieser Technologie sollten die Anforderungen nicht unterschätzt werden.”

Die intelligente Dokumentenerkennung über Smartphone-Fotos bietet ein großes Potenzial für Service- und Vertriebsprozesse. Bei der Einführung dieser Technologie sollten die Anforderungen nicht unterschätzt werden.”

Das Kundenvertrauen steht auf dem Spiel und kann, wenn es schwindet, insbesondere bei digitalen Prozessen schlecht zurückgewonnen werden. Ein intensives Antrainieren der Software gilt es von Anfang an einzuplanen und vorzubereiten. So gedacht und umgesetzt wachsen auch die digital gestreuten Körner zu einer langfristigen Kundenbindung heran.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/67012

Schreiben Sie einen Kommentar