MiFID II Studie – Welle 7: Banken automatisieren komplexere Beratungsgespräche

PPI

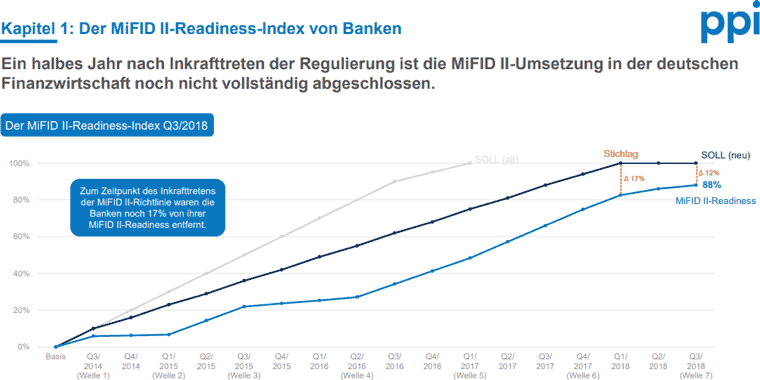

Mehr als ein halbes Jahr nach Inkrafttreten der Finanzmarktrichtlinie MiFID II (Markets in Financial Instruments Directive) haben es die deutschen Banken noch nicht vollständig geschafft, sämtliche Anforderungen umzusetzen. Gut zwei von fünf Kreditinstituten arbeiten immer noch an der Realisierung. Neben dem Aufwand zur Anpassung der Systeme resultiert aus der Einführung vor allem eine Erhöhung der laufenden Kosten. Da sich durch MiFID II Dauer und Komplexität von Beratungsgesprächen erhöht haben, setzt bereits die Hälfte der Institute auf Automatisierungstechniken oder denkt über deren Einsatz nach. Das sind zentrale Ergebnisse der aktuellen Studie „Chancen und Herausforderungen für Banken nach Inkrafttreten der MiFID II“ (PDF, 45 Seiten), die im Auftrag der Unternehmensberatung PPI durchgeführt wurde.

Am 3. Januar 2018, und damit anderthalb Jahre später als ursprünglich geplant, ist die EU-Finanzmarktrichtlinie MiFID II in Kraft getreten. Die EU-Kommission verspricht sich davon mehr Anlegerschutz und eine Erhöhung der Transparenz in den Märkten. Doch auch mehr als ein halbes Jahr nach Inkrafttreten haben 44 Prozent der Banken die Umsetzung noch nicht vollständig abgeschlossen. Vielmehr sehen rund zwei Drittel nach dem Stichtag bis Ende 2019 noch weiteren Anpassungsbedarf.

PPI

PPI

Offenbar haben die Institute den Aufwand und die benötigten Ressourcen unterschätzt. Ein zu später Start oder die Anpassung des Zeitplans hat viele Finanzhäuser unter Druck gesetzt.“

Christian Appel, Partner bei PPI

Institute ändern ihre Preis- und Produktpalette

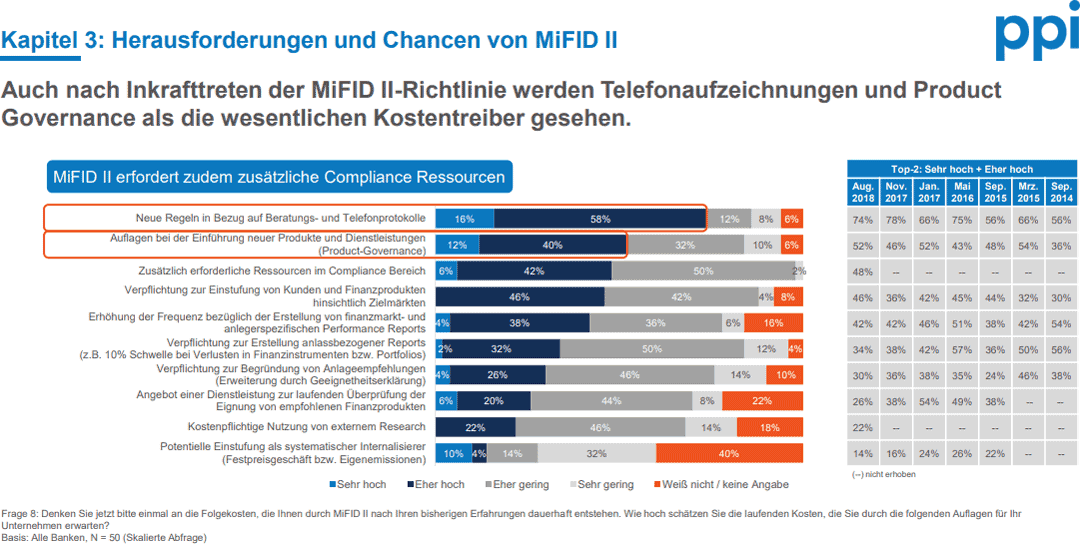

Nach Einschätzung der Befragten übersteigen die Herausforderungen die Chancen durch die Richtlinie. Größter Kostentreiber seien die neuen Regeln in Bezug auf Beratungs- und Telefonprotokolle.

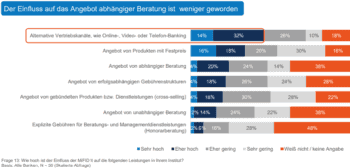

So muss bei jedem Telefonat mit dem Kunden die Technik zur Aufzeichnung von Beratungsgesprächen vorhanden sein und eine Archivierung des Datenmaterials sichergestellt werden. Zudem sehen die Banken in den Auflagen bei der Einführung neuer Produkte und Dienstleistungen eine zusätzliche finanzielle Belastung. Durch die Verpflichtung zur Offenlegung anfallender Gebühren beim Vertrieb eines Finanzprodukts sind die Kosten einer Geldanlage für die Kunden transparenter geworden. 56 Prozent der Institute bieten einige Produkte nicht mehr an, da Kosteninformationen dazu fehlen. Zwei von fünf Banken haben nun weniger komplexe und eher einfache Produkte im Portfolio.

PPI

„Kollege Roboter“ soll bei der Beratung helfen

Die Befragten sind der Meinung, dass durch MiFID II Beratungsgespräche komplexer geworden sind. Drei Viertel beklagen, sie ohne technische Unterstützung kaum noch bewältigen zu können. Jede zweite Bank nutzt deshalb bereits Automatisierungstechniken wie zum Beispiel robotergesteuerte Prozessautomatisierung oder plant deren Einsatz.

PPI

Damit reagieren die Institute auch auf den Unmut der Kunden, dass sich die Dauer eines Beratungsgesprächs erhöht hat. Nach Einschätzung von einem Viertel der Befragten hat der gestiegene zeitliche Aufwand zu höheren Erlösausfällen geführt. Die Folge: Ein Drittel der Banken will künftig keine oder nur noch eingeschränkte Anlageberatung anbieten.

Ähnlich wie beim Online-Banking kann auch bei der Geldanlage Automatisierungstechnik einfache Aufgaben übernehmen, damit die Berater mehr Zeit für die komplexen Fälle haben.”

Christian Appel, Partner bei PPI

Zur MiFID II-Studie

Die Studie „Chancen und Herausforderungen für Banken nach Inkrafttreten der MiFID II“ beschreibt mit dem MiFID II-Readiness-Index zum einen den Verlauf der Umsetzung der Finanzmarktrichtlinie MiFID II in deutschen Kreditinstituten. Darüber hinaus zeigen die Ergebnisse die damit verbundenen Herausforderungen und Handlungsfelder der Finanzinstitute, die sich ein halbes Jahr nach Einführung der Richtlinie ergeben haben. Dazu wurden bereits zum siebten Mal MiFID II-Verantwortliche aus 50 Banken und Sparkassen befragt. Die vorherigen Befragungen fanden im September 2014, März und September 2015, Mai 2016, Januar und November 2017 statt.

Die ausführliche 45-seitige Studie kann hier nach Angabe der Kontaktdaten angefragt werden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/77744

Schreiben Sie einen Kommentar