Oliver Wyman: Wie Großhandelsbanken ihre enormen Herausforderungen meistern

OliverWyman

Was die Branche bewegt

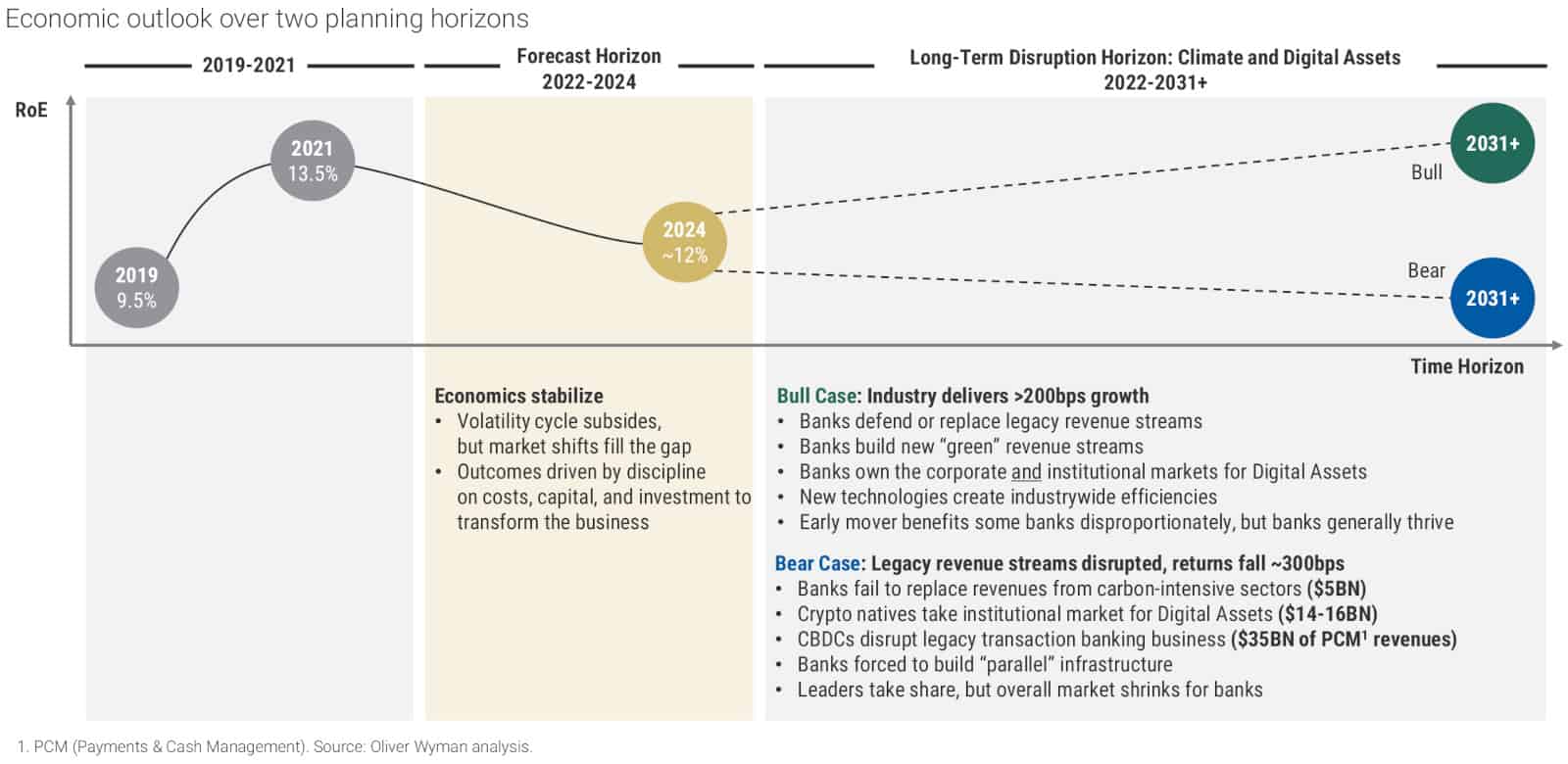

Blickt man auf die vergangenen zehn Jahre zurück, lassen sich zwei Entwicklungsphasen unterscheiden. Die Zeit von 2012 bis 2019 war geprägt von Reformen und Umstrukturierungen, die das Geschäftsmodell des Wholesale-Bankings grundlegend verändert haben – weg vom Management gehaltener Risiken hin zu mehr Kundenaktivitäten. Die Pandemiejahre 2002 und 2021 waren dagegen eine Phase des volatilitätsgetriebenen Wachstums, das den Banken unerwartet hohe Gewinne bescherte.

Doch wohin entwickelt sich das Geschäft in den nächsten zehn Jahren? Die Erträge könnten wieder auf das Niveau der Jahre 2012 bis 2019 zurückfallen. Oder sind die Geschäftsmodelle ausreichend angepasst, um unter normaleren Marktbedingungen weiterhin die hohen Renditen der vergangenen beiden Jahre zu erzielen?

OliverWyman

Die Marktanalysten von Oliver Wyman sehen mehr Gründe für Optimismus als für Besorgnis – trotz der bekannten politischen und wirtschaftlichen Risiken. Demnach könnten die Erträge bis Ende 2024 um weitere 70 Milliarden US-Dollar wachsen. Auslöser sind breit angelegte Marktverschiebungen, die sich im Wesentlichen auf sechs treibende Faktoren zurückführen lassen:

Zinsnormalisierung: Die Analysten erwarten eine Rückkehr zu einem normalen Zinsniveau in allen Regionen, da die Zentralbanken die außergewöhnlichen geldpolitischen Anreize aufheben, die seit der globalen Finanzkrise an den Märkten vorhanden waren. Jedoch ist diese Prognose mit Unsicherheiten behaftet für den Fall, dass die Bemühungen, die Inflation unter Kontrolle zu bringen, erfolglos bleiben.

Wachstum der Unternehmensnachfrage: Im Nachgang zur globalen Finanzmarktkrise ist sowohl das IBD-Geschäft (Investment-Banking) gewachsen, als auch die Nachfrage nach Risikomanagement, Treasury-Management und Finanzierung. Gegenüber dem Umsatz von 2019 mit 281 Milliarden US-Dollar konnten hier im vergangenen Jahr 302 Mrd. Dollar erzielt werden. Auch in Zukunft erwarten die Analysten von Oliver Wyman ein stabiles Niveau von über 300 Mrd. US-Dollar.

Makrovolatilität: Die Einnahmen aus dem Makrohandel sind Anfang 2022 gestiegen, da der Inflationsdruck zunimmt und sich die Geldpolitik weltweit verschiebt. Zwar war das Geschäft aufgrund der Risikoreduzierung nach 2009 deutlich geschrumpft, in den vergangenen zwei Jahren hatte es jedoch wieder um 25 Mrd. US-Dollar zugelegt. Bis Ende 2024 sollen weitere 5 Mrd. Dollar hinzukommen, so die Prognose der Unternehmensberater.

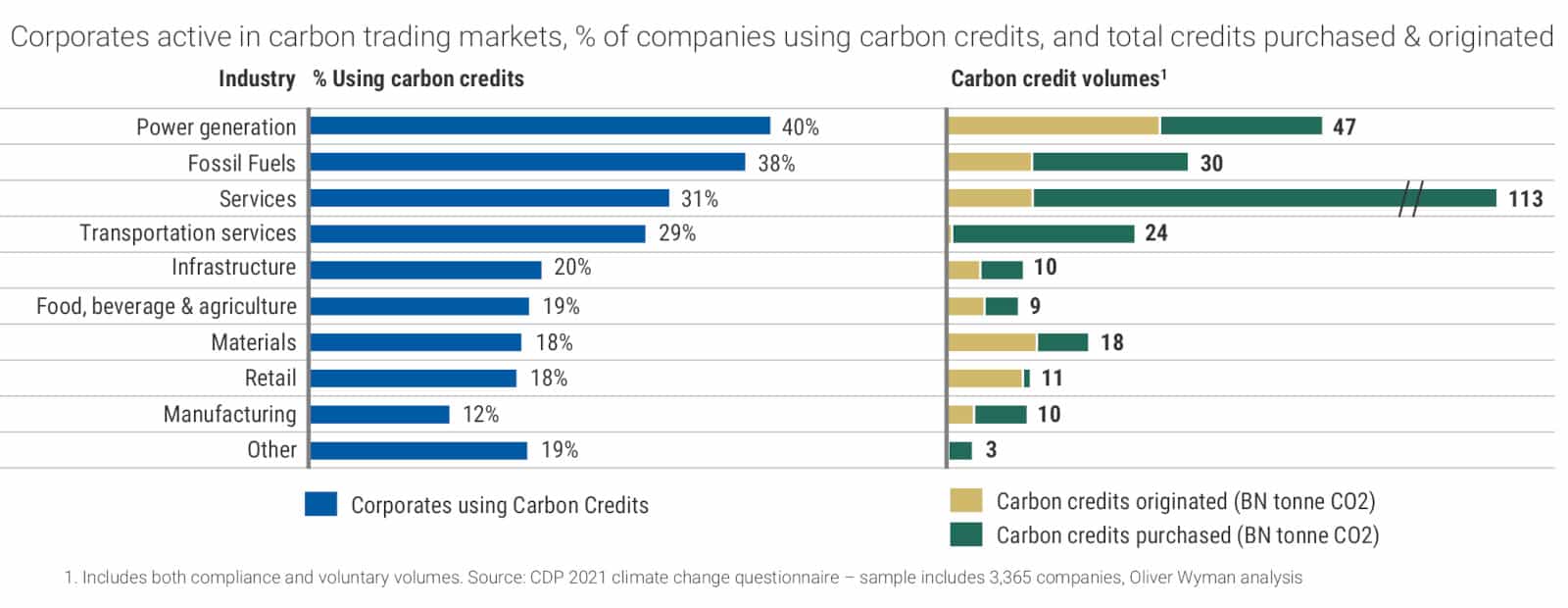

Rohstoffpreisvolatilität: Das Geschäft hat sich in den vergangenen zwei Jahren glatt verdoppelt – von 6 auf 12 Milliarden US-Dollar. Bis 2024 wird angesichts der anhaltenden Volatilität des Marktes ein weiteres Wachstum um 5 Mrd. US-Dollar erwartet. Einberechnet sind dabei sowohl Effekte aus dem Rohstoffhandel wie dem Emissionshandel, beides getrieben durch die Dekarbonisierung der Wirtschaft.

Privatmarktnachfrage: Es sei noch ein langer Weg für Wholesale-Banken, auch im Privatmarkt Fuß zu fassen. Eine Chance liege beispielsweise darin, neue oder bestehende Kreditemittenten (einschließlich Kreditvergabeplattformen) mit Investoren zusammenbringen. 5 Mrd. US-Dollar oder mehr seien allein mit Privatkrediten zu erlösen, die auf erhöhte Allokationen von Renten und Versicherern in den nächsten drei Jahren zurückzuführen sind.

Der Markt in China: Onshore-Wholesale-Banking in China ist ebenfalls nach wie vor ein schwieriges Geschäft, jedoch habe die fortschreitende Liberalisierung des Finanzsektors die Tür ein Stück weit geöffnet, so die Analyse von Oliver Wyman. Die meisten Global Player hätten mit der Gründung lokaler Niederlassungen darauf reagiert, um sich entstehende Chancen zu sichern. Die Unternehmensberater beziffern ihre als konservativ eingestufte Prognose auf 5 Mrd. US-Dollar in den nächsten 3 Jahren – durchaus im Bewusstsein, dass hier die größte Unsicherheit besteht aufgrund von geopolitischen und wirtschaftspolitischen Risiken sowie möglichen Störungen der öffentlichen Gesundheit.

Die Klimawende

Einen Sondereffekt schreiben die Analysten dem Klimawandel zu. Dieser werde viele der Industrien beeinträchtigen, die von Großkundenbanken bedient werden. Die Branche verfüge jedoch über das nötige Fachwissen und die Kundenkenntnis, um den Übergang zu einer „Netto-Null-Emission“ bei Klimagasen zu unterstützen und gleichzeitig neue „grüne“ Einnahmequellen in den Bereichen Dekarbonisierungsfinanzierung, CO2-Handel und ähnlichem aufzubauen.

OliverWyman

Umgekehrt bedeutet das jedoch auch, dass wenn keine oder nur wenige Maßnahmen zur Weiterentwicklung des bestehenden Geschäftsmodells ergriffen werden, ein bedeutender Teil dieser Einnahmen verschwinden könnte oder auf Banken beziehungsweise bankfremde Wettbewerber mit aktiveren Ansätzen verlagert wird. Bei Oliver Wyman sieht man jedoch glaubwürdige Anzeichen dafür, dass Großkundenbanken ihr Geschäftsmodell neu positionieren, um bestehende Einnahmequellen zu verteidigen und sich der Finanzierung der Dekarbonisierung zuzuwenden.

Die Revolution der Krypto-Assets

Ein weiterer Wandel steht der Branche mit dem Boom digitaler Assets bevor. Auch wenn diese eine neue Anlageklasse hervorbringen und alte Geschäfte beeinträchtigen, sei die Branche prinzipiell in der Situation, mit ihrem Know-how und bewährten Geschäftsmodellen Kryptowährungen in eine investierbare Anlageklasse für Firmen- und institutionelle Kunden zu verwandeln. Dazu zähle auch, auf potenziell effizientere Technologien und Abläufe in ihren Kern-Geschäftsfeldern umzustellen.

Die Unternehmensberater warnen zugleich vor dem starken Wettbewerbsumfeld in diesem schnell wachsenden Markt. Dieser sei bisher von Unternehmen außerhalb der traditionellen Bankenbranche dominiert worden. Es bestehe ein echtes Risiko, dass sich die Marktexpansion fortsetzt, während Großkundenbanken an der Seitenlinie stehen. Ein Vorteil sei jedoch die zunehmende Regulierung des Kryptomarktes in immer mehr Ländern. Wholesale-Banken seien es gewohnt, in stark regulierten Märkten tätig zu sein – damit hätten sie einen entscheidenden Vorteil gegenüber branchenfremden Wettbewerbern.

Geschäftsmodell zweitrangig?

Abseits der Umsatz- und Rendite-Erwartungen machen die Unternehmensberater jedoch einen großen Unterschied zu den vergangenen zehn Jahren. Für die kommende Dekade erwarten sie, dass der Unterschied zwischen führenden Unternehmen und Nachzüglern sich nicht am Geschäftsmodell festmachen lässt, sondern in der Qualität der Umsetzung folgender Punkte zu suchen ist:

- Der Verteidigung des Kundenstamms;

- dem raschen Einsatz von Ressourcen für neue Geschäftschancen;

- anhaltender Investitionen in effiziente Technologien und Abläufe;

- der Fähigkeit, ein überzeugendes Narrativ für Kunden und Investoren zu liefern und

- Erfolg beim Wettbewerb um Talente.

Der 35 Seiten umfassende Report kann kostenlos als PDF von der Website von Oliver Wyman heruntergeladen werden. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/138751

Schreiben Sie einen Kommentar