Trend: Softwareroboter heuern in Banken an – die Idee von Robotic Prozess Automation

PPI

Auch Banken können Industrie 4.0. Die Geldinstitute entwickeln sich womöglich schon bald zu digitalen Montagehallen für Finanzprodukte – zumindest teilweise. Richtig angelernt, übernehmen Softwareroboter künftig die Backoffice-Arbeit, unterstützen beispielsweise bei der Kontoeröffnung. Das Konzept dahinter trägt den Namen Robotic Prozess Automation.

von Dirk Dose, Managing Consultant PPI

Softwareroboter tragen unter anderem die Daten in die Kunden- und Stammdatenbanken ein, bestellen die Giro- und Kreditkarte für den Kunden und richten regelbasiert Dispokredite ein. Der Effekt für die Kunden: Sie kommen so schneller als bislang zu ihrer neuen Bankverbindung oder einem Kredit. Der Effekt für die Banken: Die Maschinen entlasten die Bankmitarbeiter von lästigen Arbeiten wie dem Eintippen und Abgleichen von Daten, und die Automatisierungen sorgen auch bei anderen Verwaltungsaufgaben für mehr Effizienz.Der Fachausdruck hinter der Idee lautet Robotic Prozess Automation (RPA). Er beschreibt bereits recht genau, worum es geht. Eine Maschine in Form einer Software übernimmt vollautomatisiert Tätigkeiten (Prozesse) im normalen Bankbetrieb – und zwar ohne, dass Banken dafür komplett neue IT-Lösungen in ihre Infrastruktur einpassen müssen.

Ein Softwareroboter ist eine Anwendung, die menschliche Aktivitäten an Bildschirm und Tastatur nachbildet. Bankmitarbeiter erhalten einen Assistenten, um die eigene Produktivität zu verbessern.”

Ziel ist, dass sich der Mensch zum Beispiel mehr mit strategischen Fragen wie dem Entwickeln neuer Geschäftsideen und dem Kundenbeziehungsmanagement beschäftigt, mehr Zeit für den Kunden hat und sich um schwierige, individuelle Sachverhalte kümmert. Für einfache Büro- und Computerarbeiten werden Softwareroboter trainiert, d.h. mit Regeln gefüttert und für bestimmte Tätigkeiten programmiert. Die „virtuellen Mitarbeiter“ arbeiten eigenständig nach festgelegten Vorgaben. Nur in Ausnahmefällen wird an einen Mitarbeiter eskaliert.

Schluss mit den lästigen Fehlerlisten

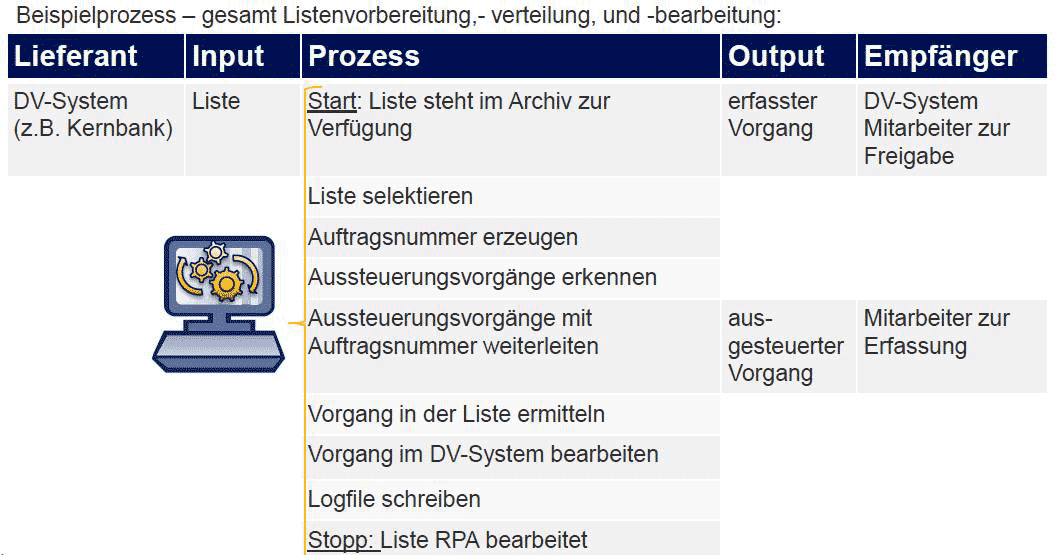

Es gibt eine Reihe von Arbeiten, für die ausgebildete Bankkaufleute massiv überqualifiziert sind, die aber erledigt werden müssen. Ein Beispiel ist das Abarbeiten von Fehlerlisten. Bankmitarbeiter sind täglich gefordert, Anpassungen in ihren IT-Systemen nachträglich vorzunehmen. Die Aufforderungen dazu erhalten sie regelmäßig über Listen, beispielsweise, wenn im Nachtlauf bestimmte Zahlungen nicht so durchgeführt wurden wie geplant. In der Praxis werden diese Listen häufig von Menschen ausgedruckt, vorsortiert, wieder gescannt und per E-Mail an einzelne Mitarbeiter zum Bearbeiten geschickt. Der Mitarbeiter, der die Liste erhält, erstellt eine Auftragsnummer, bearbeitet Vorgänge und führt den Freigabeprozess durch.

Derartige Arbeiten sind in Banken gängige Praxis, könnten aber genauso gut automatisiert werden. Zumindest bei Positionen auf den Listen, die immer wieder gleich ablaufen, können Softwareroboter – von der Verteilung bis zur Erfassung – eine Menge Arbeit abnehmen. Sie können über klare Regeln Listen auswählen, Auftragsnummern erzeugen, nach standardisierten und komplexen Vorgängen sortieren, die Standardfälle selbst bearbeiten und die schwierigen an einen Mitarbeiter der Bank schicken. Selbst dieser bräuchte sich dann nur noch um das reine Bearbeiten zu kümmern. Die lästigen Vorarbeiten entfielen.

PPI

Effizienter als Outsourcing

Der Blick über den Tellerrand hinaus, rüber zur Industrie, ist nicht neu, aber er bekommt mit dem digitalen Fortschritt und Industrie 4.0 neue Impulse. Vernetzung und Rechenintelligenz sind heute so weit, dass die Softwareroboter zur echten Alternative werden. Berechnungen, bezogen auf das Listenbeispiel zeigen, dass Produktivitätssteigerungen in Höhe des Faktors Zwei und mehr möglich sind. Es können also deutlich mehr Vorgänge in derselben Zeit erledigt werden. Dazu kommt ein Qualitätsgewinn: Ein Softwareroboter erledigt seine Aufgabe trotz ständiger Wiederholung selbst bei hoher Geschwindigkeit präzise und kann auch nachts arbeiten.

RPA wird damit auch für die Outsourcing-Branche zu einer Herausforderung: Die Spezialisten für Kosteneinsparungen sind praktisch gezwungen, sich des Themas selbst anzunehmen, bevor es die Banken machen und ausgelagerte Tätigkeiten wieder zurückholen, weil es inhouse auf einmal deutlich günstiger ist.

Anbieter von Softwarerobotern sprechen von einem Einsparpotenzial von bis zu 20 Prozent der Kosten eines Mitarbeiters in Deutschland und bis zu 30 Prozent der Kosten eines Offshore-Mitarbeiters.

Das Ganze gilt immer unter der Annahme, dass die stark standardisierten Arbeiten offshore ausgelagert werden, während komplexere Vorgänge entweder von einem Onshore-Dienstleister oder intern erledigt werden.

Margendruck macht erfinderisch Das Automatisieren von Geschäftsabläufen bei Banken ist kein Selbstzweck, weil Digitalisierung und Industrialisierung gerade angesagt sind. Hinter der Idee verbergen sich nüchterne geschäftliche Zwänge. Der Niedrigzins drückt die Margen im Kredit- und Geldanlagegeschäft auf ein Minimum. Gleichzeitig machen Regulierungsvorschriften wie MiFID II bestimmte Geschäfte für bestimmte Banken quasi unmöglich. Es besteht zumindest das Risiko, dass die Einhaltung der Bestimmungen so aufwändig ist, dass die Kosten-Nutzen-Rechnung für viele hochkomplexe Zertifikate und Bündelprodukte nicht mehr aufgeht. Das Entwickeln neuer Geschäftsmodelle dauert seine Zeit, die Banken wollen und müssen jedoch auch kurzfristig profitabel arbeiten. Preiserhöhungen sind zwar ein gangbarer Weg, stören allerdings die Kundenbeziehung.

Es ist somit nachzuvollziehen, wenn Banken mit viel Kreativität an der Kostenschraube drehen und die Industrialisierung des Geschäfts, wo es geht, vorantreiben. In der Schwesterbranche der Versicherer ist man schon aktiv. Die Zurich setzt erste Roboter beim Bearbeiten von Kündigungen von Lebensversicherungen ein. Es ist davon auszugehen, dass sich Banken das Thema Robotic Process Automation ebenfalls genau anschauen und erste Institute bald ähnliche Beispiele veröffentlichen werden.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/37834

Schreiben Sie einen Kommentar