Die Chancen von Open Banking am Beispiel der Schweiz

Mastercard hat eine umfangreiche Marktanalyse erstellt, um Entwicklungsstand, Meinungen von relevanten Playern und potenzielle Monetarisierungsmöglichkeiten von Open Banking in der Schweiz zu ergründen. Doch auch jenseits der Eidgenossenschaft liefert die Untersuchung spannende Einblicke.

Mastercard

Die zunehmende Digitalisierung liefert immer mehr Daten, die für weitere Innovationen genutzt werden können – das gilt auch in der Finanzbranche. Dabei hat Open Banking das Potenzial, die Art und Weise, wie Konsumenten ihre Finanzen verwalten, grundlegend zu verändern: Das Teilen der Finanzdaten mit anderen Finanzdienstleistern als der eigenen Hausbank eröffnet neue Wahlmöglichkeiten bei Bank- und Zahlungsgeschäften.

Mastercard

Open Banking ist sicherlich eines der meistdiskutierten Themen unserer Zeit. Es wird die Finanzbranche, wie wir sie kennen verändern, und die Art und Weise, wie wir unsere Finanzen verwalten und Zahlungen tätigen, grundlegend beeinflussen.“

Dr. Daniela Massaro, Country Manager Mastercard Schweiz

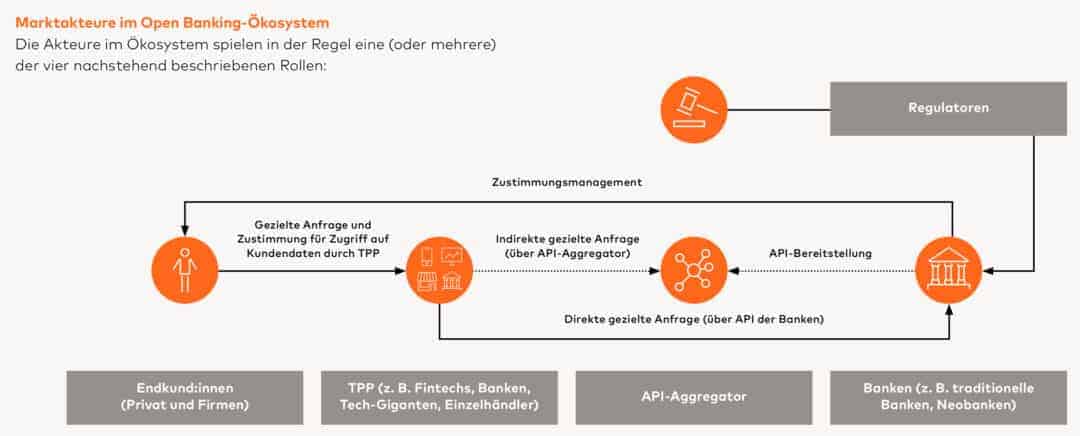

Eidgenossen versus EU

Die Ergebnisse der Analyse hat Mastercard in zwei Teilen veröffentlicht. Der erste Teil liefert grundsätzliche Informationen zum Open Banking sowie Daten zu Verhalten und Einstellungen der Schweizer Konsumenten. Der zweite Teil fokussiert sich auf eine tiefere Analyse der geschäftlichen Überlegungen für die Marktakteure sowie der Möglichkeiten, die sich aus relevanten Open Banking-fähigen Dienstleistungen – insbesondere auf dem Schweizer Markt – ergeben können.

Beachtenswert ist die Tatsache, dass in Bezug auf Open Banking zwischen der Schweiz und seinen europäischen Nachbarn ein relevanter Unterschied besteht. Denn die EU verfolgt einen regulatorischen Ansatz, der sich in der zweiten Payment Services Directive (PSD2) niederschlägt, die den Rahmen für Open-Banking-Konzepte in Deutschland und anderen EU-Mitgliedsstaaten vorgibt.

Mastercard

In der Schweiz hat sich dagegen ein Branchen-gelenktes Open-Banking-Regime etabliert, in dem sich Open Banking über bilaterale und/oder freiwillige Branchenvereinigungen und Standards entwickelt. Zu den wichtigsten Standardisierungsinitiativen in der Schweiz zählen:

- OpenWealth API der OpenWealth Association für vermögensverwaltungsbezogene Dienstleistungen;

- Common API der Swiss Fintech Innovations (SFTI), die ein breites Anwendungsspektrum abdeckt, sowie

- die PSD2-nahe Swiss NextGen API von Openbankingproject.ch, die wie das EU-Pendant auf Kontoinformationen und Zahlungsauslösung fokussiert ist.

Parallel dazu entstehen Plattformen mit eigenen API-Lösungen, wie beispielsweise SIX b.Link, die Datenanbieter und Datenbenutzer über Schnittstellen Common-API-kompatible Schnittstellen verbindet.

Die Marktanalyse kommt zu dem Schluss, dass der branchenbezogene Ansatz die Chance bietet, dass sich nur die sinnvollsten und nachgefragtesten Dienstleistungen am Markt halten und etablieren werden. Auf der anderen Seite könnte das Fehlen regulatorischer Eingriffe die Offenheit und Skalierbarkeit von Open Banking infrage stellen und zu höheren Implementierungskosten führen, was höheren Eintrittsbarrieren in das Ökosystem für kleinere Marktteilnehmer gleichkäme. Die Entwicklung sei insgesamt bereits weit fortgeschritten, allerdings noch in einem früheren Stadium als in der regulatorisch geprägten Europäischen Union, so das Mastercard-Whitepaper.

Open Banking nicht aufzuhalten

Nicht nur für die Schweiz, auch für den EU-Markt dürfte allerdings gelten, dass sich Open-Banking-fähige Dienstleistungen in den meisten, wenn nicht in allen Bereichen der Finanzbranche unweigerlich durchsetzen werden.

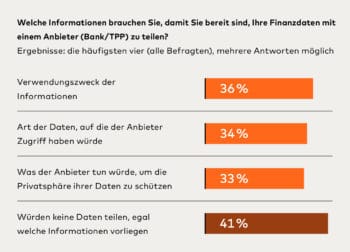

Und es gibt auch wenige Anzeichen, dass sich Konsumenten in der Schweiz entscheidend von denen in den deutschsprachigen Nachbarländern unterschieden. Ein beträchtlicher Teil der eidgenössischen Bürger kennt zwar diese Technologie generell noch nicht, zeigt sich aber interessiert, offen und sogar zahlungsbereit gegenüber Open-Banking-fähigen Diensten, sofern diese erklärt werden.

Mastercard

Die Voraussetzung ist, dass die Umworbenen verstehen, wer welche Daten für welchen Zweck bekommen möchte. Wenn Banken hier offen aufklären und das Vertrauen der Kunden nicht enttäuschen, ist mit einer steigenden Nachfrage entsprechender Services zu rechnen. Tatsächlich zeigten viele der Befragten die Bereitschaft eine neue Bankbeziehung einzugehen oder gar ihre Hauptbank zu wechseln, um von neuen Open-Banking-fähigen Dienstleistungen profitieren zu können.

Unterschiedliche Kundensegmente

Befragt nach unterschiedlichen Abo-Diensten, kristallisierte sich eine Top-3-Liste heraus, die für die Mehrheit der Befragten von Interesse wäre:

- Erweitertes Management aller Karten (57 Prozent);

- Abonnementverwaltung per App (56 Prozent);

- Verwaltung aller Versicherungspolicen in einer App (51 Prozent).

Zwar gaben 38 Prozent der Befragten an, sie würden keine Zusatzkosten für solche Services akzeptieren. Doch 36 Prozent könnten sich Monatsgebühren bis maximal 5 CHF vorstellen, 21 Prozent eine Preisrange von 5 bis 10 CHF und 6 Prozent sogar mehr als 10 CHF.

Mastercard

Auf Basis dieser und weiterer Fragen stellten die Analysten vier unterschiedliche Kundensegmente auf:

- Skeptiker: Geringes Interesse an Open Banking, mit wenig Kaufentscheiden (51 Prozent);

- Fans: Starkes Interesse, mit Erwerb umfangreicher Pakete zu Premium-Preisen (18 Prozent);

- Preisbewusste Befürworter: Selektives Interesse, aber bereit, für die richtigen Dienstleistungen zu bezahlen (19 Prozent) und

- Preissensible: Moderates Interesse und bereit, ungeachtet der Dienstleistungen bis zu einem Maximalbetrag dafür zu bezahlen (13 Prozent).

Die Analyse „Open Banking in der Schweiz“ stellt Mastercard kostenlos zum Download bereit, aufgeteilt in Teil I (PDF hier) und Teil II (PDF hier). hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/124426

Schreiben Sie einen Kommentar