Robin ist da: Deutsche Bank bringt eigenen Robo-Advisor auf den Markt

Sinisa Botas / Bigstock

Heimlich, still und leise hat die Deutsche Bank jetzt einen eigenen Robo-Advisor an den Start gebracht. Er hört auf den Namen Robin und ist offenbar seit Anfang der Woche online. Es ist nicht der erste Versuch, im insbesondere durch FinTech-Start-ups geprägten Markt der Robo-Advisor Fuß zu fassen.

Der digitale Vermögensverwalter der Deutschen Bank war eigentlich bereits im Sommer geplant und geht jetzt offenbar in einer Art Soft Launch an den Start – das hat Finanz-Szene.de exklusiv berichtet . Denn weder auf der Startseite der Deutschen Bank noch auf der des Online-Brokers Maxblue gibt es davon viel zu sehen. Lediglich über einen etwas versteckten Link gelangt man zu Robin. Das Tool wirkt allerdings bereits fertig, eine hidden Beta-Version ist es definitiv nicht.Robo-Advisor mit Vier-Augen-Prinzip

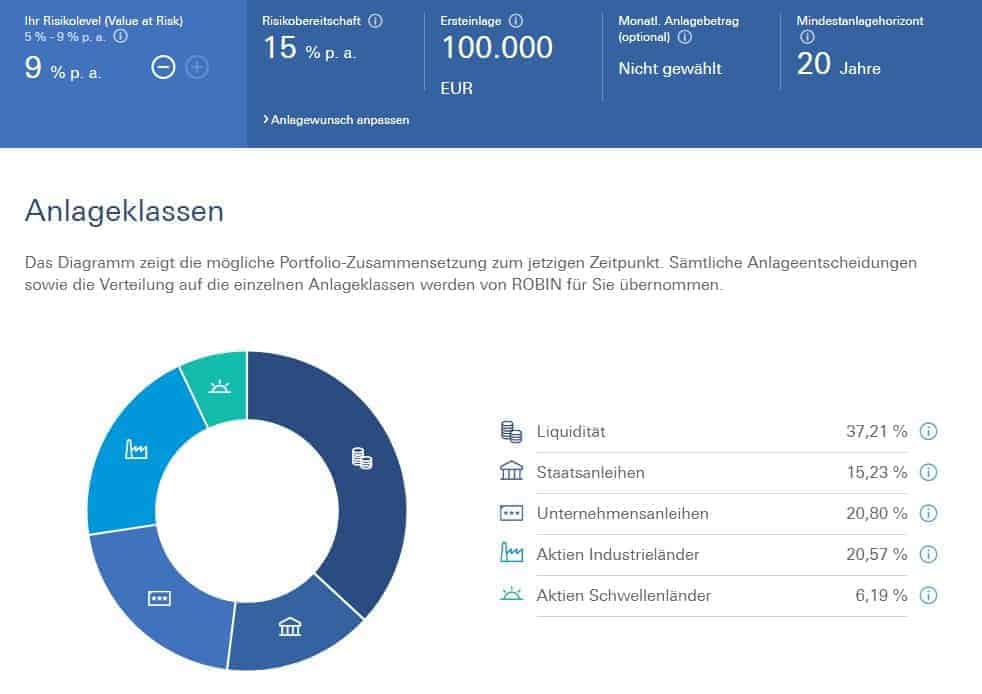

Der Robo-Advisor ermöglicht es Kunden und solchen, die es werden wollen, einige Angaben zur eigenen finanziellen Situation, zu Vorerfahrungen in Sachen Geldanlage und zum persönlichen Risikoprofil zu machen. Dann erhält der Kunde einen konkreten Vorschlag zu einem Depot und kann dieses auch gegebenenfalls direkt eröffnen. Die genaue Bezeichnung der Wertpapiere erfährt der Kunde natürlich erst nach der Eröffnung des Depots.

Empfohlen werden dem Kunden dabei, wie auch bei vielen Mitbewerbern ETFs, also Indexfonds. Das breit gestreute Portfolio unterscheidet dabei zwischen Aktien, Renten und Rohstoffen. Ganz alleine will man sich wohl noch nicht auf Robin verlassen. Die Deutsche Bank gibt an, dass die Überprüfung durch Porfolio-Manager im Vier-Augen-Prinzip stattfinde. Was die allerdings angesichts etlicher tausend Depots dann noch erreichen können, ist fraglich.

Wie die Deutsche Bank mitteilt, ist der Soft Launch beabsichtigt. Man wolle in nächster Zeit weitere Erfahrungen mit User Experience sammeln und das Produkt im Live-Betrieb testen. Wichtig sei, dass das Produkt bei den Kunden gut ankomme. Viele Gedanken hat sich die Deutsche Bank auch darüber gemacht, wie man den juristischen Verpflichtungen in Sachen Beratungsdokumentation einerseits vollständig nachkommen könne, andererseits den Prozess für den Kunden aber möglichst einfach und angenehm gestalten könne.

Deutsche Bank / Maxblue

Dabei erinnert Robin nicht nur äußerlich und vom UI her stark an den Münchner Robo-Advisor Scalable Capital, sondern verzichtet auch ähnlich wie dieser auf eine starre Gewichtung der Asset-Klassen. Der Robo arbeitet dagegen mit einem Value-at-Risk-Maß, das mit der Volatilität in Verbindung gebracht wird.

Deutsche Bank: Produkt weist ein Mehr an Banking-Know-how auf

Es ist nicht der erste Versuch der Deutschbanker auf diesem Gebiet: Schon 2015 hatte es eine einfache Form eines Robo-Advisors in Gestalt des „Anlage-Finders“ gegeben, die aber noch eher einfach gestrickt war und sich deswegen nicht wirklich durchsetzen konnte. Hier hätte – und das war der Grund für den langfristigen Rückzug dieses Produkts – die Deutsche Bank bereits bei der BaFin herausgefunden, dass selbst das Anraten von Vermögensallokationen schon streng genommen als zu protokollierende Beratungsdienstleistung gelten könne. Da man an dem Produkt auf die Schnelle keinen rechtlich korrekten Workflow hinzuprogrammieren wollte, entschied man sich lieber für die große Lösung – und damit für Robin.

Bei Robin wiederum stecke – das stellt die Deutsche Bank auch als USP heraus – nicht ein FinTech dahinter, sondern das komplette Wertpapier-Konw-how der Deutschen Bank. Die Algorithmen wurden selbst entwickelt und es steht die Marktmeinung der Investmentabteilung der DB dahinter, das konzentrierte Investmentwissen und die Marktkenntnis einer Großbank, die ein FinTech so gar nicht haben könne. Man habe sich angesichts der schon mehr als zahlreich auf dem deutschen Markt vertretenen Robo-Advisor-Tools die nötige Zeit genommen, um ein Mehr an Leistung und Convenience in der Bedienung zu schaffen. Das sei auch der Grund, warum das Produkt nicht bereits (wie ursprünglich geplant) früher fertig geworden sei.

Deutsche Bank / Maxblue

Andere Banken halten sich noch zurück oder kooperieren mit FinTechs

Die Deutsche Bank ist, sofern sie den Robo-Advisor auch für die Deutsche-Bank-Kunden und nicht nur unter der Maxblue-Marke ausrollt, wohl die erste deutsche Großbank, die einen solchen Schritt geht. Mitbewerber Commerzbank ist auf dem Gebiet der Robos über seine Online-Tochter Comdirect mit mehreren spannenden Initiativen am Start, die HVB hält sich in dieser Hinsicht offenbar noch zurück – zumindest ist nichts Derartiges bekannt. Andere Institute, etwas ING Diba, setzen auf Kooperationen mit FinTechs wie Scalable Capital und teilen sich offenbar das Geschäft: Für die Verwaltung kassiert das FinTech, für den Handel und das Depot, wie gewohnt, die Bank.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/61368

Schreiben Sie einen Kommentar