Check24-Studie: Der typische Kunde volldigitaler Kredite ist etwa 34 Jahre alt, männlich und meist Single

Subbotina Anna/bigstock.com

Mit der qualifizierten elektronischen Signatur setzt sich seit 2017 ein Verfahren bei der Kreditvergabe zunehmend durch, das einen durchgängigen Online-Abschluss ermöglicht. Barclays, SWK und viele weitere Banken setzen das erfolgreich um. Welche Zielgruppen die volldigitalen OnlineKredite am meisten nutzen, zeigt nun die Auswertung des Vergleichsportals Check24. Für die Auswertung wurden alle Kreditabschlüsse des Portals zwischen April und Oktober 2017 herangezogen.

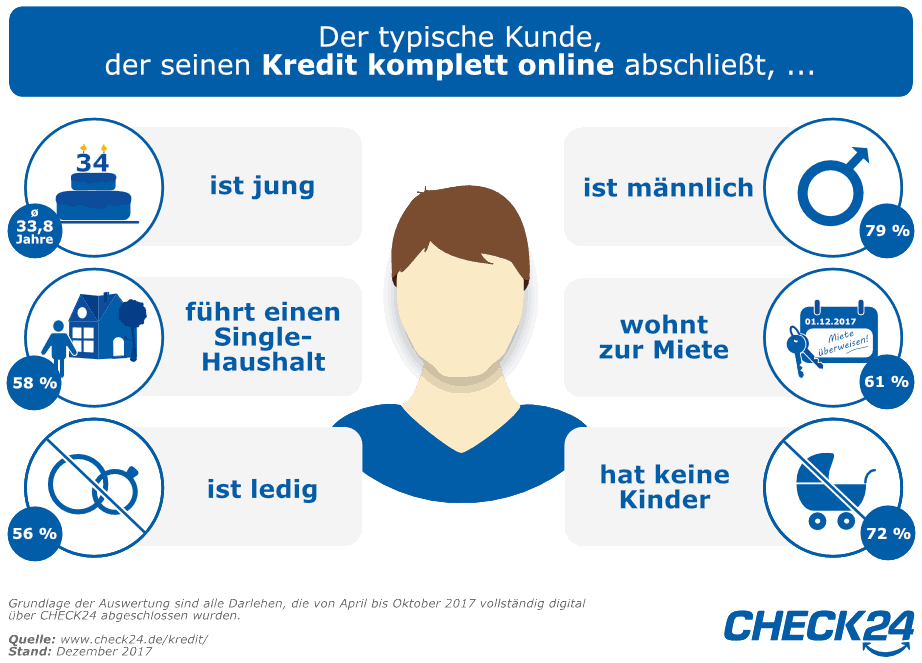

Kreditnehmer, die den volldigitalen Weg vorziehen, unterscheiden sich deutlich von anderen Kreditkunden. Die auffälligsten Unterschiede gibt es beim Alter und beim Geschlechterverhältnis.Alt oder Jung: Wer Kredite komplett über das Internet abschließt, ist im Schnitt rund 34 Jahre alt. Das ist deutlich jünger als der Durchschnitt der Bevölkerung und auch jünger als Kreditnehmer, die einen Kredit auf anderem Wege abschließen. Kunden, die ihr Darlehen im selben Zeitraum über das Vergleichsportal zwar online, aber nicht durchgehend digital abgeschlossen haben, waren im Schnitt rund 40 Jahre alt.

Männer oder Frauen: Betrachtet man stets den ersten Kreditnehmer, dann beträgt der Männeranteil beim volldigitalen Kreditabschluss etwa 79 Prozent. Dabei ist allerdings zu beachten, dass Kredite ohnehin in der Regel häufiger von Männern als von Frauen als erste Kreditnehmer aufgenommen werden. Bei den übrigen im Vergleichszeitraum über Check24 abgeschlossenen Krediten liegt der Männeranteil immerhin noch bei rund 70 Prozent.

Stadt oder Land: Im Rahmen der Studie wurde auch untersucht, ob sich volldigitale Kredite im städtischen Raum größerer Beliebtheit erfreuen als anderswo. Die Geografie spielt in dieser Hinsicht allerdings kaum eine Rolle. Rund ein Drittel der Kreditnehmer stammt aus einer Großstadt mit über 100.000 Einwohnern. Das entspricht ziemlich genau der Quote unter allen anderen Kreditnehmern – und auch dem Anteil, den das statistische Bundesamt für Großstädter an der Gesamtbevölkerung angibt.

Weniger verwunderlich an diesen Zahlen dürfte das geringe Durchschnittsalter der Kreditnehmer sein. Schließlich sind ganz besonders junge Leute es bereits in vielen anderen Lebensbereichen gewohnt, ihre Angelegenheiten durchgehend digital zu managen – vom Online-Shopping bis zur Steuererklärung. Noch einige weitere Besonderheiten dieser Zielgruppe dürften mit dem niedrigen Altersschnitt zusammenhängen. So sind Menschen, die ihren Kredit komplett digital aufnehmen, auch besonders häufig ledig und kinderlos, wohnen häufiger zur Miete und seltener im Eigenheim als andere Kreditnehmer.

Check24

Dass Kredite in Großstädten in etwa genauso beliebt sind wie anderswo, deutet darauf hin, dass zum Beispiel die Entfernung zur nächsten Bank- oder Postfiliale bei der Wahl des Kredits zumindest keine entscheidende Rolle spielt. Viel schwerer dürften die Vorteile der Geschwindigkeit und der Bequemlichkeit wiegen.

Über die Check24-Studie

Für die Auswertung wurden alle Kreditabschlüsse zwischen April und Oktober 2017 über Check24 (Kredit-Website) ausgewertet. Bei Krediten, die von zwei Kreditnehmern aufgenommen wurden, wurden lediglich die Daten des ersten Kreditnehmers berücksichtigt. Um komplett digital abgeschlossene Kredite von solchen zu unterscheiden, die nur zum Teil digital abgeschlossen worden sind, wurden zwei Voraussetzungen für einen komplett digitalen Vertragsabschluss festgelegt:

1. Alle Nachweisunterlagen mussten digital bei der Bank eingegangen sein. Möglich ist das entweder durch einen Dokumenten-Upload oder durch einen digitalen Kontoblick (Digital Account Check).

2. Der Kreditvertrag musste entweder durch eine qualifizierte elektronische Signatur (QES) unterzeichnet worden sein oder während des Videoident-Verfahrens. Ausgeschlossen wurden damit alle Kreditverträge, die per Post bei der Bank eingingen.

Volldigitale Kredite in der Praxis

Nach Dokumenten-Upload und Videoident-Verfahren hat lange nur noch ein Element gefehlt, um die Kreditvergabe durchgehend online zu ermöglichen – die digitale Vertragsunterzeichnung. Barclaycard hat bereits 2016 ein entsprechendes Verfahren etabliert, bei dem Kreditnehmer ihren Kreditvertrag während des Videoident-Verfahrens noch händisch unterschreiben, den Vertrag selbst aber anschließend nicht mehr einschicken müssen. Die SWK Bank folgte in diesem Jahr mit einem Verfahren, das heute von allen hier genannten Anbietern verwendet wird: Bei der qualifizierten elektronischen Signatur wird Videoident genutzt, um ein Zertifikat zu erstellen. Der Kunde kann den Kreditvertrag dann über das Anklicken der entsprechenden Felder und Bestätigung per Eingabe einer SMS-TAN unterzeichnen. Die elektronische Signatur bleibt dabei an Videoident gekoppelt.

Insgesamt finden sich im Kreditvergleich von Check24 derzeit sechs Anbieter, bei denen die Kreditvergabe über das Portal komplett online funktioniert. Dazu zählt neben der SWK Bank und Barclaycard auch die Postbank und die Creditplus Bank. Hinzu kommen noch Auxmoney sowie einzelne Angebote von Kredite24, hinter denen jeweils als abwickelnde Bank die SWK steht. Diese zunehmenden Möglichkeiten, Kredite komplett vom Bildschirm aus abzuschließen, hat das Vergleichsportal zum Anlass genommen, erste Aussagen darüber zu treffen, wie das Angebot bei den Kreditnehmern ankommt.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/62824

Schreiben Sie einen Kommentar