BaFin: Offenlegungspflichten ab 1. Januar deutlich verschärft

Die EU-Offenlegungsverordnung wurde im Sommer um einige Technische Regulierungsstandards (RTS) ergänzt, die zum Jahreswechsel in Kraft treten. Die BaFin sieht darin große Herausforderungen für Finanzmarktteilnehmer und Finanzberater. Diese müssen insbesondere die in den RTS enthaltenen Templates implementieren.

EU-Kommission

Finanzberater und -verwalter empfehlen Kunden, die klimafreundlich investieren wollen, häufig Geldanlagen mit dem Label „grün“, „nachhaltig“ oder „ökologisch“. Doch immer lauter werden die Zweifel, ob Fonds und andere Finanzprodukte wirklich halten, was sie versprechen. So hat etwa die Verbraucherzentrale Baden-Württemberg erst kürzlich vor „Irreführung durch Greenwashing und Impactwashing“ gewarnt (Website).

Die europäische Politik hat das Risiko der Schönfärberei zwar im Auge und will diese eigentlich verhindern. Doch die langwierige Bürokratie der EU-Institutionen führte dazu, dass der große Rahmen zu klimafreundlicheren Kapitalflüssen bereits in Kraft gesetzt wurde, die Details nun aber erst Stück für Stück nachfolgen.

Die Konsequenzen sind sowohl für die Verbraucher wie für die Anbieter fatal. So sind bereits eine Reihe sogenannter Artikel-9-Fonds – die höchste Standards in Bezug auf Klimafreundlichkeit versprechen – auf Artikel-8-Niveau zurückgestuft worden, nachdem die Pläne der EU-Wertpapieraufsicht ESMA zu strengeren Regeln bekannt geworden waren. Und es droht sogar ein weiterer Absturz, die Mehrheit der Produkte könnte nur noch die Anforderungen von Artikel 6 der EU-Offenlegungsverordnung erfüllen.

Komplexes Verordnungsgeflecht

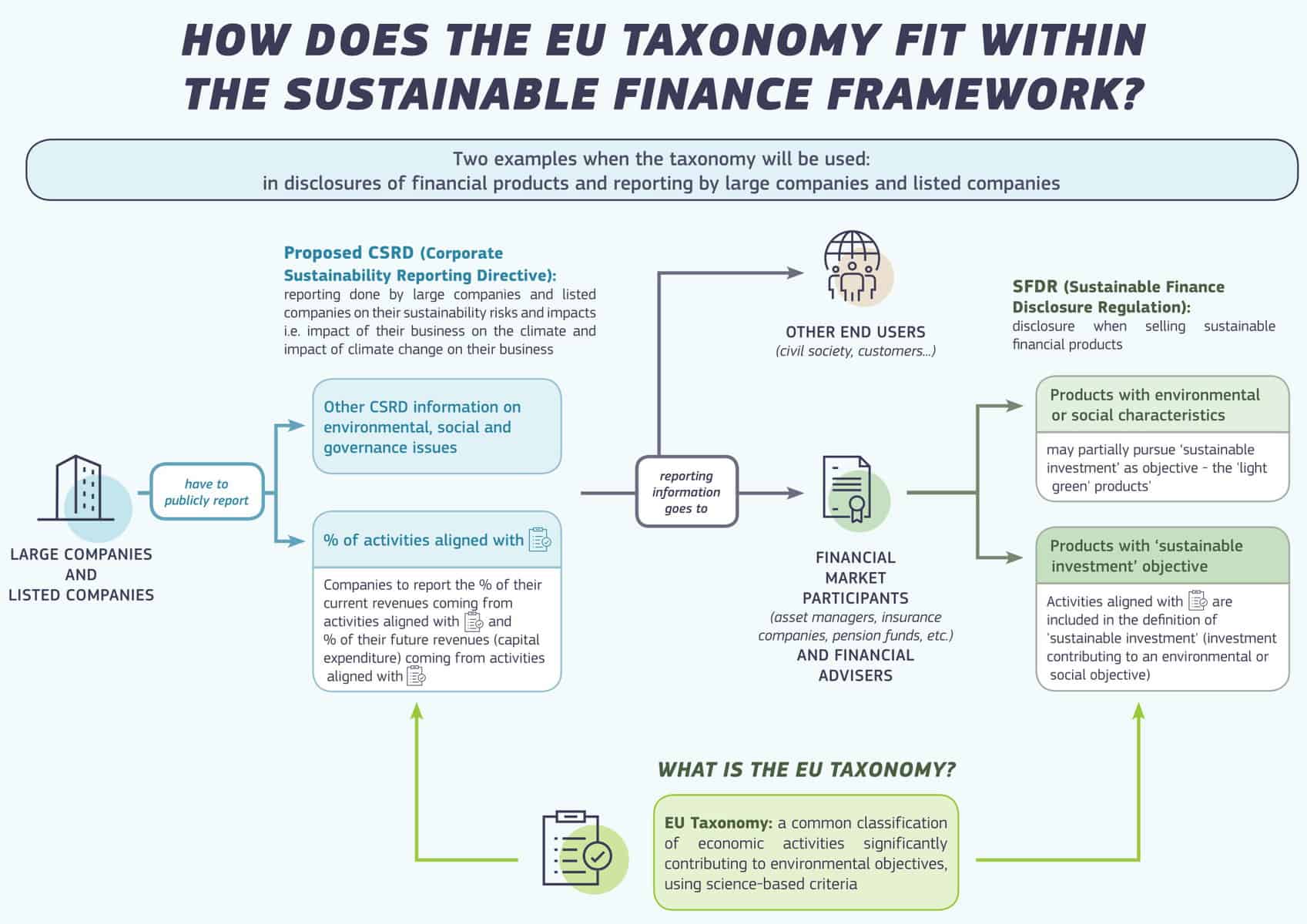

Zentrales Steuerungselement auf EU-Ebene ist die Sustainable Finance Disclosure Regulation (SFDR). Der deutsche Name – „EU-Offenlegungsverordnung“ – macht deutlich, was das wirksamste Mittel dieses Regulierungsinstrumentes ist: Transparenz. Denn damit sollen Finanzakteure gezwungen werden, Informationen zum positiven oder negativen Einfluss ihrer Finanzprodukte auf die Nachhaltigkeit der Wirtschaft zu veröffentlichen.

Flankiert wird die Offenlegungs-VO von der EU-Taxonomie, die ein Klassifikationssystem zur Beurteilung ökologisch nachhaltiger Wirtschaftstätigkeiten implementiert, und die (geplante) Corporate Sustainability Reporting Directive (CSRD). Sie soll Unternehmen zur Veröffentlichung von Informationen zur Nachhaltigkeit ihrer Geschäftstätigkeit verpflichten. Zumindest das Ziel ist klar: Die Regularien sollen die Entwicklung der europäischen Wirtschaft in klimafreundlichere Bahnen lenken bis hin zur Klimaneutralität spätestens im Jahr 2050.

Stichtag 1. Januar 2023

Im August legte die Europäische Kommission einige Regulatory Technical Standards (RTS) vor, um die Offenlegungs-VO weiter zu präzisieren. Damit werden einige weiße Flecken im regulatorischen Niemandsland endlich gefüllt. Die BaFin weist darauf hin, dass die damit verbundenen Änderungen Finanzmarktteilnehmer und Finanzberater in der täglichen Praxis vor einige Herausforderungen stellen werden. Sie hat daher eine ausführliche Darstellung der wichtigsten Punkte veröffentlicht (Website).

Die neuen RTS gelten ab dem 1. Januar 2023 und erweitern die Detailtiefe der Offenlegungspflichten an zwei Stellen. Zum einen legen sie die Angaben fest, mit denen Finanzmarktteilnehmer darstellen sollen, dass die nachhaltigen Investitionen keine Umweltziele oder sozialen Ziele erheblich beeinträchtigen. Dazu geben die RTS Indikatoren vor, mit denen diese Auswirkungen zu messen sind.

Zum anderen präzisieren die RTS die Regeln für die Angaben in vorvertraglichen Informationen und regelmäßigen Berichten eines Finanzprodukts. Sie geben zudem detailliert vor, wie diese Angaben auf den Websites dargestellt werden müssen, um der EU-Offenlegungsverordnung zu genügen.

Kundenwunsch trifft auf Produktinformation

Diese erweiterten Informationspflichten zu Finanzprodukten korrespondieren mit einem weiteren Instrument, das erst in diesem Jahr in Kraft getreten ist: Der Nachhaltigkeitspräferenz-Abfrage. Diese Anforderungen der Delegierten Verordnung zur zweiten Finanzmarktrichtlinie bzw. der Delegierten Verordnung zur Versicherungsvertriebsrichtlinie schreibt vor, dass Kundinnen und Kunden in der Anlage- und der Versicherungsberatung nach ihren Präferenzen in puncto Nachhaltigkeit gefragt werden müssen.

Welche Finanz- und Versicherungsprodukte den Kundenwünschen am ehesten gerecht werden, lässt sich mit den erweiterten Offenlegungspflichten leichter überprüfen. Um einen schnellen Vergleich trotz der Fülle der Informationen zu ermöglichen, enthalten die RTS standardisierte Vorlagen für die produktbezogenen Offenlegungspflichten gemäß Artikel 8 und 9. Die Templates betreffen also Finanzprodukte, die mit ökologischen und/oder sozialen Merkmalen werben oder eine nachhaltige Investition anstreben.

Finanzinformation per Vorlagen

Um das Ziel der RTS – also eine schnelle Vergleichbarkeit der Finanzprodukte – nicht zu gefährden, dürfen diese Templates grundsätzlich nicht verändert werden. Die Reihenfolge der Angaben sowie Position, Gestaltung und Text der Fragen an die Finanzmarktteilnehmer, Informationskästchen und Grafiken müssen bei jedem Finanzprodukt gleich sein. Finanzmarktteilnehmer können nur Anpassungen der Templates vornehmen, soweit die roten Ausfüllanweisungen dies zulassen.

Die BaFin verweist zudem darauf, dass die Anbieter einen schwierigen Spagat meistern müssen: Auf der einen Seite die Anlegerinnen und Anleger klar zu informieren, und sie weder mit überfrachteten Informationen zu verwirren, noch mit zu stark vereinfachten Angaben zu falschen Vorstellungen zu verleiten. Die Templates machen dieses Unterfachen nicht einfacher, im Gegenteil. Laut BaFin ist beispielsweise die standardisierte Vorlage des Anhangs II zu den vorvertraglichen Informationen nach Artikel 8 EU-Offenlegungsverordnung bereits unausgefüllt mit den Ausfüllanweisungen fünf Seiten lang.

Kein Ende in Sicht

Doch trotz der nun erfolgten Präzisierungen sind nach wie vor etliche Fragen ungeklärt. So müssen Finanzmarktteilnehmer ihre benötigten Informationen zum Teil direkt bei den jeweiligen Unternehmen einholen. Diese haben aber oft noch keine Prozesse aufgesetzt, um alle diese Daten, wie beispielsweise den vollständigen CO2-Footprint, zu erfassen. Verpflichtet dazu sind derzeit nur große, kapitalmarktorientierte Unternehmen mit mehr als 500 Mitarbeitern. Bis 2026 sollen die entsprechenden Berichtspflichten aber schrittweise auch auf kleine und mittlere Unternehmen ausgedehnt werden. Auch die RTS werden schon bald weiterentwickelt, beispielsweise um die Taxonomie-Konformität bei Investition in Gas- und Kernkraft-Unternehmen abzubilden. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/149066

Schreiben Sie einen Kommentar