Banken und Versicherer reden digitale Wettbewerber klein

Lünendonk & Hossenfelder

Die bisherigen Prozesse und Angebote durch Digitalisierung ein bisschen besser machen, dazu noch ein paar Ergänzungen für den Kunden anbieten – so könnte man die Strategien vieler Banken und Versicherungen gemäß der Lünendonk-Studie „Digital Outlook 2025: Financial Services“ zusammenfassen. Die Finanzdienstleister wähnen sich selbst kaum durch neue Anbieter bedroht. Zwar sieht sich eine Mehrheit der befragten Unternehmen als künftige Plattformanbieter. Dennoch stehen Investitionen in neue, plattformbasierende Geschäftsmodelle weit hinten auf der Prioritätenliste.

Die Umfrage-Ergebnisse der jüngsten Lünendonk-Studie haben wohl selbst die Autoren überrascht. Denn selten wird – wie hier – das „große Selbstbewusstsein“ der Befragten thematisiert. So bewerten die Lünendonk-Experten in ihrem Fazit das Verhältnis der traditionellen Banken und Versicherungen gegenüber ihren neuen Wettbewerbern, nachdem 65 Prozent der Banken und 60 Prozent der Versicherungen einen möglichen Verlust der Kundenschnittstelle nicht als Herausforderung für die Zukunft empfinden. Sieben von zehn Banken machen sich keine großen Sorgen um eine mögliche hohe Wechselbereitschaft ihrer Kunden, ein ähnliches Bild zeigen Assekuranzen. Den persönlichen Kontakt über das Filialgeschäft stellen 57 Prozent der befragten Institute in den Fokus ihrer Vertriebsstrategie. Dagegen plane nur jeweils rund die Hälfte der Banken und Versicherungen, auf digitale und plattformbasierte Vertriebsmodelle umzustellen.Für die Studie „Digital Outlook 2025: Financial Services“ wurden 129 Führungskräfte aus der IT oder dem operativen Geschäft von Banken und Versicherungen in Deutschland, Österreich und der Schweiz befragt. Innerhalb der Banken waren sowohl Genossenschaftsbanken und Sparkassen als auch Privatbanken vertreten. Das Spektrum der Versicherungen deckt Komposit- sowie Lebensversicherungen ab. Die Studie wurde zusammen mit Core, KPMG, Q-Perior, Nexgen und Senacor durchgeführt.

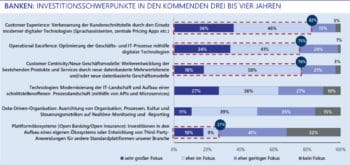

Schwerpunkte der Entwicklung

Legt man die Investitionsplanung für die nächsten Jahre als Maßstab an, dann sehen Banken und Sparkassen ihre größten Herausforderungen in der Verbesserung der „Customer Experience“ (82 Prozent), insbesondere durch eine Digitalisierung der Kundenschnittstelle. 76 Prozent legen einen Fokus auf die Weiterentwicklung der bestehenden Produkte, die um digitale und datenbasierende ergänzt werden sollen. Ein weiterer Schwerpunkt liegt dagegen auf Fortschritten bei der „Operational Excellence“. Mit Hilfe digitaler Technologien sollen interne Abläufe effizienter und schneller werden.

Lünendonk & Hossenfelder

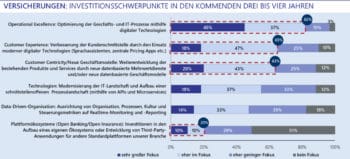

Die Planungen der Versicherungen gehen in eine ähnliche Richtung, allerdings mit anderen Prioritäten. Hier steht Operational Excellence an erster Stelle (82 Prozent), gefolgt von der Digitalisierung der Kundenschnittstellen (65 Prozent) und der Weiterentwicklung des Portfolios (63 Prozent). In der Lünendonk-Studie wird dieser letzte Punkt unter „Neue Geschäftsmodelle“ subsumiert, davon getrennt erfolgte die Frage nach Aufbau von Plattform-Ökosystemen und der Entwicklung von Plattform-basierten Geschäftsmodellen.

Jedem seine Plattform?

Interessanterweise geben 68 Prozent der befragten Institute an, sich zu einem Anbieter einer Banking-Plattform wandeln zu wollen. Der Trend zu Plattformökonomie wird auch als große Herausforderung verstanden. Im krassen Gegensatz dazu steht das Investitionsverhalten: Nur 27 Prozent wollen tatsächlich in den Aufbau von Plattform-Ökosystemen investieren.

Das an der Studie beteiligte Consultingunternehmen Q-Perior bemängelt eine noch größere Diskrepanz bei den befragten Versicherungen. 22 Prozent von ihnen sah den Trend zu Plattform-basierten Geschäftsmodellen als sehr große Herausforderung, 32 Prozent als große Herausforderung. In den kommenden Jahren wollen 72 Prozent als Plattform-Anbieter oder als Plattform-Orchestrator auftreten. Doch diese Aussagen erscheinen eher als Lippenbekenntnisse denn als Spiegel harter Business-Strategien. Denn bei den Investitionen setzen 51 Prozent der Versicherungen keinen Fokus auf das Thema Plattformen, 29 gaben einen eher geringeren Fokus an. Nur jeweils 10 Prozent haben das Thema überhaupt im Fokus bzw. setzen hier sogar einen sehr großen Fokus.

Lünendonk & Hossenfelder

Studienpartner Senacor, ein Dienstleister für die Business-IT-Transformation, warnt davor, sich auf die Loyalität oder „Wechselfaulheit“ der Kunden zu verlassen und die Attraktivität digitaler Services von FinTechs, InsurTechs und BigTech zu unterschätzen. Nur mit Hilfe von Plattformen könne es den traditionellen Anbietern gelingen, den Anschluss an die neuen Wettbewerber zu halten und nachfolgende Generationen als neue Kunden zu gewinnen. Ausgerechnet hier die Investitionen hintanzustellen, sei eine riskante Strategie, bemängelt Senacor-Partner Petr Roda.

Senacor

„Sich auf die Kunden zu verlassen, die schon immer da waren, rächt sich eines Tages. Die heute 16- oder 17-jährigen sind gewohnt, ihre Dienste mobil und vor allem digital zu nutzen und auch wieder zu kündigen. Diese Generation hat keine Angst davor, die mit dem Geld ihrer Eltern geerbten Kontoverbindungen aufzulösen, wenn sie das gebotene Digitalerlebnis stört.“

Petr Roda, Senacor

Umbruch der IT-Infrastruktur in Sicht

Große Anstrengungen werden in den kommenden Jahren in die Modernisierung der technischen Infrastruktur gesteckt. Insbesondere die weit verbreiteten Individual-Software-Landschaften sollen durch moderne Standard-Software abgelöst werden. Mario Zillmann, Partner bei Lünendonk & Hossenfelder und Studienautor, sieht in den historisch gewachsenen und veralteten Anwendungen eine der zentralen Schwachstellen von Banken und Versicherungen bei der Umsetzung von neuen Strategien. „Viele Anwendungen sind zu Monolithen geworden. Der Grund ist der jahrelange Anbau von neuen Individuallösungen – unter anderem, um regulatorische Vorgaben zu erfüllen – und eine fehlende Vernetzung untereinander“, so Zillmann.

Nun planen 63 Prozent der Banken und 55 Prozent der Versicherer eine Modernisierung der IT-Landschaft. Technologien wie Open Source, standardisierte APIs und Microservices spielen dabei eine große Rolle. Ebenso die Abbildung von Geschäfts- und IT-Prozessen in der Cloud.

Rund 70 Prozent der befragten Unternehmen nutzen bereits Public-Cloud-Services. Positiv zu vermerken ist, dass ein Großteil der Banken und Versicherungen in diesem Zusammenhang eine dedizierte IT-Security-Strategie in der Unternehmensstrategie verankert. Auch wurde in vielen Banken und Versicherungen bereits mit der Operationalisierung der IT-Security-Strategie begonnen.

Lünendonk & Hossenfelder

„Sowohl die Cloud als auch Cyber Security sind zwei elementare Bestandteile der IT-Strategien von Banken und Versicherungen. Sie ermöglichen es, neue Geschäftsmodelle zu skalieren und stellen die Sicherheit der eigenen Daten sowie der Kundendaten sicher.“

Mario Zillmann, Lünendonk & Hossenfelder

Die 72-seitige Studie „Digital Outlook 2025: Financial Services“ mit weiteren Details zu strategischen, technischen und organisatorischen Entwicklungen der Finanzdienstleister steht kostenlos auf der Lünendonk-Website zum Download bereit. hj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/112461

Schreiben Sie einen Kommentar