Bluecode: Das Payment Scheme & Geschäftsmodell – alle Hintergründe für Insider (Teil 2)

Bluecode

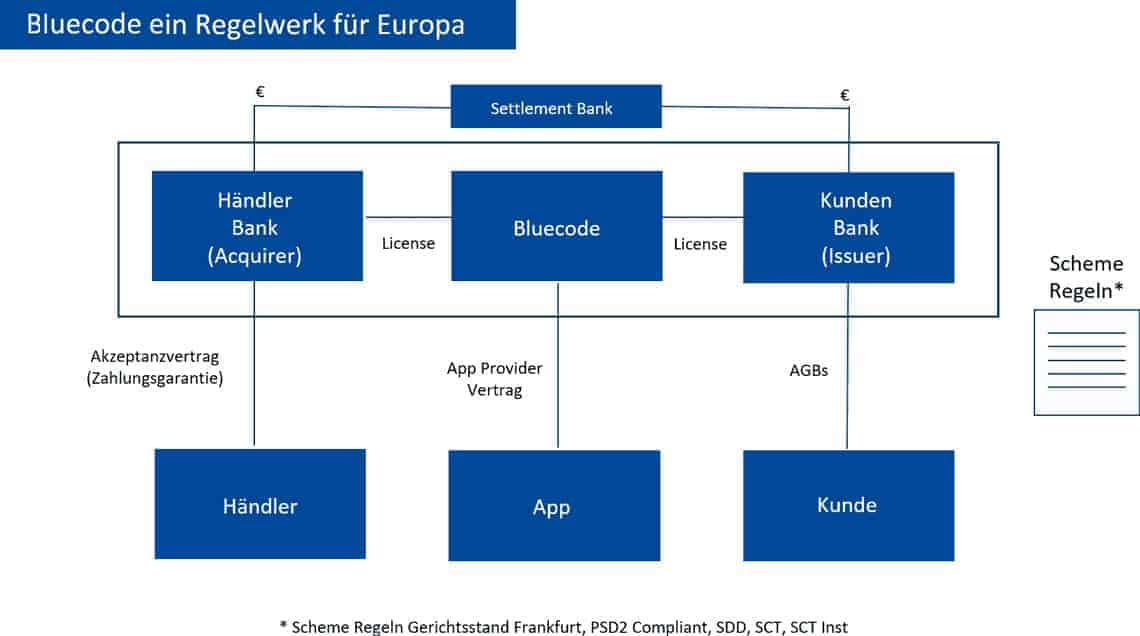

Ein Payment Scheme setzt Regeln und technische Standards für die Ausführung von bargeldlosen Zahlungsvorgängen zwischen Endkunden und Händlern. Zu den bekanntesten und größten Schemes zählen American Express (AMEX), China Union Pay, Japan Credit Bureau (JCB), Mastercard und VISA. Üblicherweise werden Schemes in sogenannte 3- oder 4-Parteien Schemes eingeteilt – auch Bluecode ist ein 4 Parteien Scheme – aber mit besonderen Details. Erklärt

von Rudolf Linsenbarth

Ein 3-Parteien Scheme ist zum Beispiel AMEX. Hier ist der Vertragspartner von Händler und Kunde identisch. Das heißt AMEX steht sowohl mit dem Handel als auch dem Konsumenten in einer direkten Geschäftsbeziehung. Rudolf Linsenbarth beschäftigt sich mit Mobile Payment, NFC, Kundenbindung und digitaler Identität. Er ist seit über 15 Jahren in den Bereichen Banken, Consulting, IT und Handel tätig. Linsenbarth ist profilierter Fachautor und Praktiker im Finanzbereich und kommentiert bei Twitter unter @holimuk die aktuellen Entwicklungen. Alle Beiträge schreibt Rudolf Linsenbarth im eigenen Namen.

Rudolf Linsenbarth beschäftigt sich mit Mobile Payment, NFC, Kundenbindung und digitaler Identität. Er ist seit über 15 Jahren in den Bereichen Banken, Consulting, IT und Handel tätig. Linsenbarth ist profilierter Fachautor und Praktiker im Finanzbereich und kommentiert bei Twitter unter @holimuk die aktuellen Entwicklungen. Alle Beiträge schreibt Rudolf Linsenbarth im eigenen Namen.Bluecode: 4-Parteien Scheme, aber anders …

Bei einem 4-Parteien Scheme (Mastercard und VISA) gibt es den Issuer/Kartenherausgeber, also die Kundenbank und den Acquirer die Händlerbank. Dazwischen sitzt das Payment Scheme und stellt zum einen die Regeln auf, wie und zu welchen Kosten eine Zahlung abgewickelt wird. Zum anderen wird die Infrastruktur für ein Autorisierungs- und Abwicklungsnetzwerk gestellt. Für diese Dienstleistungen stellt das Scheme sowohl dem Acquirer, als auch dem Issuer eine Gebühr in Rechnung.

Bei Bluecode beauftragt der Händler auch einen Acquirer, der für ihn die Zahlungen der Kundenbank (Issuer) entgegennimmt. Bluecode sitzt als Scheme dazwischen und sendet im Auftrag des Acquirers, der wiederum im Auftrag des Händlers handelt, die Autorisierungsinformationen zur Kundenbank. Wenn die Kundenbank die Zahlung autorisiert hat, teilt Bluecode das in Echtzeit dem Acquirer mit und an der Kasse wird die Zahlung als bestätigt gemeldet. Abgewickelt werden die Zahlungen über eine Settlement-Bank, die alle Forderungen der Acquirer mit den Einzahlungen der Issuer verrechnet.

Wichtige Sparkassen wurden Issuer

Im ersten Schritt konnte Bluecode in Deutschland 4 der 5 größten Sparkassen sowie weitere Institute des DSGV als Issuer gewinnen. Kunden, deren Banken Bluecode nicht unterstützen, werden über einen „Ersatz-Issuer“ bedient. Ähnlich wie bei einer kontoungebundenen Kreditkarte übernimmt ein Dritter an Stelle der Kundenbank die Zahlungsgarantie. Das Geld wird anschließend per Lastschrift eingezogen. Die Rolle des „Ersatz-Issuers“ übernimmt hier die VÖB-ZVD Processing GmbH, ein Tochterunternehmen von SIX Payment Services.

Bluecode

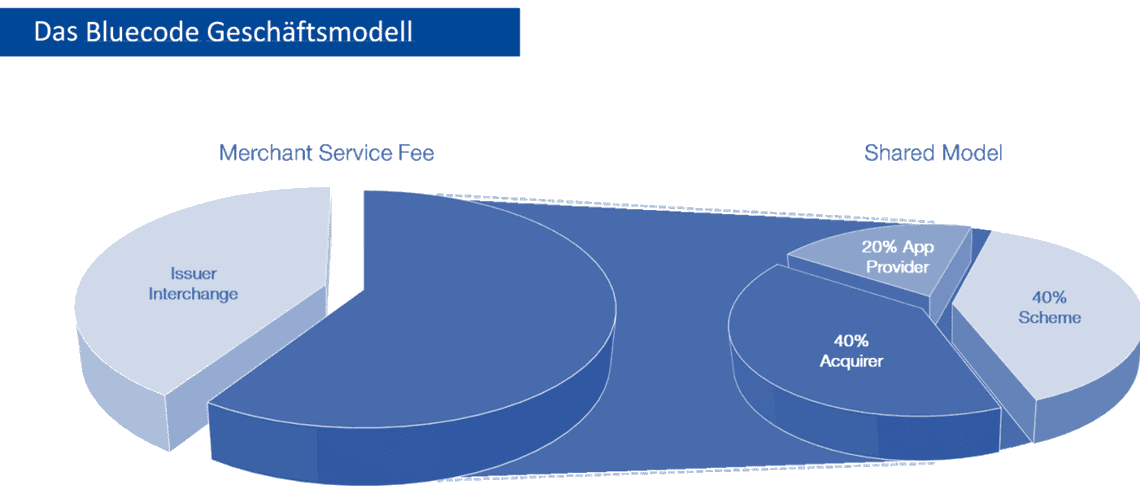

Womit wir zum Scheme Geschäftsmodell kommen. Anders als zum Beispiel bei Mastercard und VISA gibt es keine festgelegte Marge für Bluecode. Der Händler zahlt eine Merchant Service Fee, die er mit dem Acquirer frei vereinbart. Von dieser Gebühr geht als erstes der Issuer-Anteil ab. Er liegt in der Größenordnung dessen, was eine Bank zurzeit für eine girocard-Transaktion erhält. Der verbleibende Rest wird nach folgendem Schlüssel verteilt. Der Acquirer behält 40% ein, weitere 40% gehen an Bluecode und die verbleibenden 20% erhält der App Provider.

Bluecode

4-Parteien-System ohne feste Merchant Service Fee

Insbesondere die Tatsache, dass Bluecode keinen festen Anteil an der Merchant Service Fee beansprucht, ist ein echter Paradigmenwechsel für ein 4-Parteien-System. Für den Bluecode CEO Christian Pirkner spiegelt dieses Vergütungsmodell die Tatsache wieder, dass man nur gemeinsam erfolgreich ist.

Als Acquirer wurden bisher Payone und SIX Payment von der Ingenico Gruppe sowie die First Cash Solution, der Zahlungsdienstleister der „Volksbank in der Ortenau“, gewonnen.

App Provider können neben Bluecode selbst der Händler, die Issuer Bank oder jemand anderes wie zum Beispiel ein Kundenbindungsprogramm sein. Das bringt für die Bank eine Erlössteigerung oder dem Handel eine Kostenreduktion durch Kick-Back. Eine führende Rolle von Bluecode als App Provider ist jedenfalls nicht gewollt. Im Gegenteil, Pirkner wird nicht müde zu betonen, dass man daran arbeitet, die eigene App überflüssig zu machen. Bisherige App Provider sind neben Bluecode, der 1.FC Köln und Bluesource mit seiner Mobile Pocket App.

Nach den Scheme-Regeln soll nun die Skalierung folgen

Nachdem 2018 das Jahr war, in dem die Scheme-Regeln definiert und verhandelt worden sind, soll 2019 die Skalierung vorangetrieben werden. Geplant sind eine deutlich 3-stellige Zahl an Issuern aus dem Sparkassenlager sowie weitere Privat- und Genossenschaftsbanken, 10 App Provider und 5 weitere Acquirer sind dabei auf der Roadmap.

Bei der Gewinnung weiterer Händler will Bluecode vor allem mit Mehrwertdiensten und der optionalen Alipay-Akzeptanz punkten.Rudolf Linsenbarth

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/84241

Schreiben Sie einen Kommentar