Digitale Ökosysteme als Banken-Zukunft: wegweisend, überraschend und immer auf den Kunden ausgerichtet

GFT

„Banking is necessary – banks are not!“ Mit dieser Aussage stellte Microsoft-Gründer Bill Gates schon vor 25 Jahren das klassische Geschäftsmodell der Banken in Frage. Und tatsächlich besteht die Gefahr, dass der traditionell aufgestellte Bankensektor seine Bedeutung als wichtigster Marktplatz für Finanzgeschäfte verliert. Deshalb müssen die Kreditinstitute ihr Produktportfolio um neue Services wie Banking-Apps und Angebote für digitale Plattformen erweitern und dabei Wertschöpfungsketten zu anderen Marktteilnehmern aufbauen. Selbst Ökosysteme aufzubauen und vorhandene intelligent zu nutzen, ist eine erfolgversprechende Marktstrategie.

von Dr. Ulrich Meyer, Managing Director Financial Services, GFT

So lange sollten die Banken jedoch nicht warten mit innovativen digitalen Angeboten. Denn schon heute wünschen sich die Kunden von ihrer Bank mehr als zuverlässigen Zahlungsverkehr und einen jährlichen Gruß zum Geburtstag. Der Besuch in der Filiale wird immer häufiger durch das Nutzen mobiler Banking-Anwendungen ersetzt, wenn es um wenig beratungsintensive Themen geht. Hinzu kommt, dass soziale Netzwerke wie Facebook oder Messenger-Dienste wie WhatsApp dem Verbraucher eine direktere Kommunikation ermöglichen.In zehn Jahren wird die arbeitende Bevölkerung zu zwei Dritteln aus „Digital Natives“ bestehen.”

Nutzerfreundlichen Banking-Apps gehört die Zukunft

Moderne Onlinebanking-Anwendungen genießen vor allem bei jungen Konsumenten enorme Popularität: Acht von zehn Befragten verrieten in einer Untersuchung der Deutschen Bank, dass es für sie wichtig sei, Finanzangelegenheiten über das Internet abwickeln zu können. Fast zwei Drittel gaben an, ihre Bankgeschäfte per Smartphone oder Tablet zu erledigen. Dabei zeichnen sich die international beliebtesten Banking-Apps laut Forrester Research durch eine sehr gute User Experience aus (Repräsentativumfrage Forrester Research (2018): „Best Practices in Global Mobile Banking Functionality). An diesen Tatsachen und Bedürfnissen müssen sich die Banken bei der Entwicklung ihrer Kundenstrategie der Zukunft orientieren.

GFT

Banken schaffen neue Ökosysteme

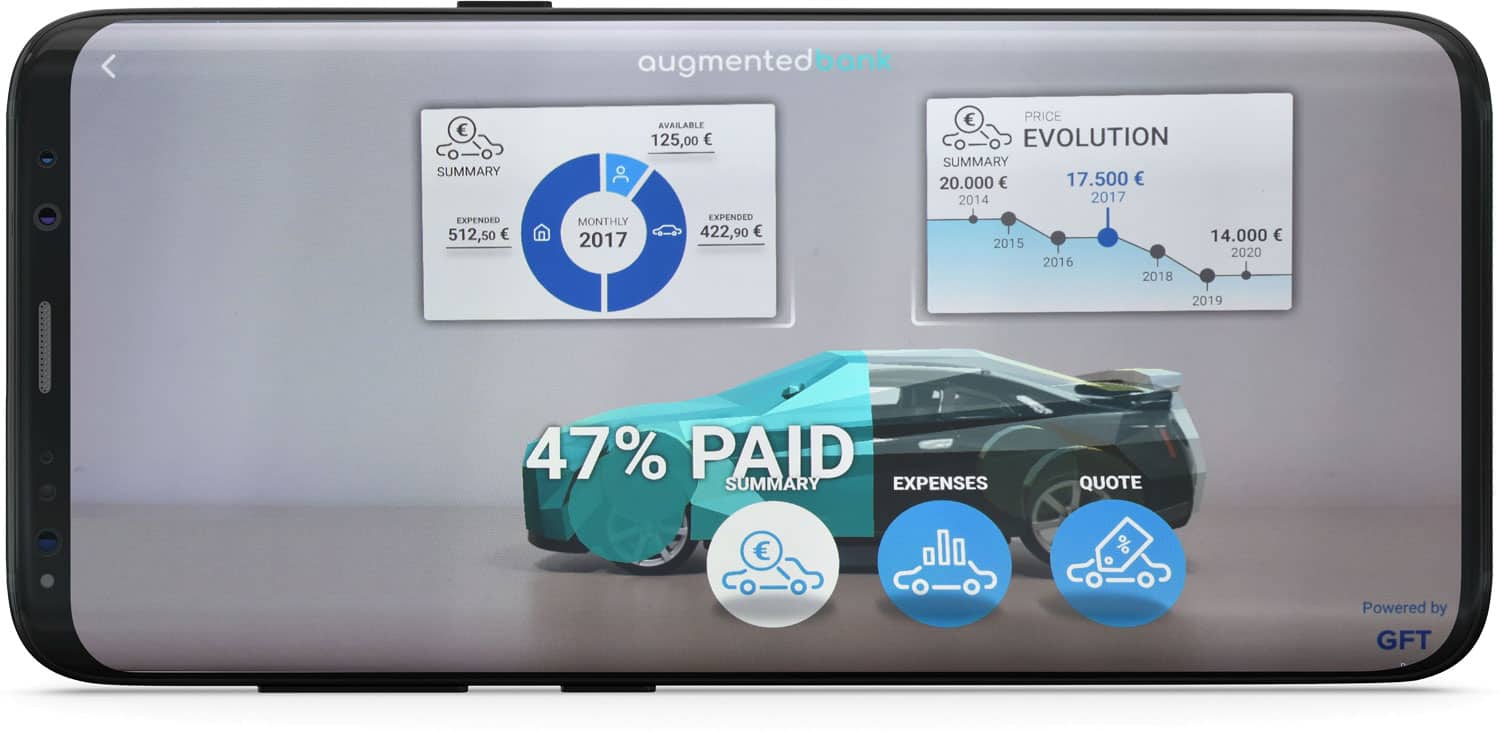

Eine moderne Banking-App bildet die optimale Basis für digitale Ökosysteme. Ein Austausch des Kernbankensystems ist dabei nicht erforderlich. Was digitale Plattformen im Bankenumfeld leisten können, zeigen Vorreiter wie die russische Tinkoff Bank: Neben klassischen Produkten können die Kunden über das Kreditinstitut Flug- oder Zugtickets kaufen, Versicherungen abschließen oder Restaurantreservierungen vornehmen. Ebenfalls eine interessante Strategie verfolgt die solarisBank aus Berlin, die eine Plattform mit offener Schnittstelle für digitale Finanzapplikationen gestartet hat. Zu den angedockten Partnern zählt eine Internet-Gebrauchtwagenbörse, mit der die Bank Sofortkredite für den Fahrzeugkauf anbietet.

Attraktiv für die Finanzbranche ist zudem die von Apple und Google bekannte App-Store-Vermarktung: Die Betreiber-Bank prüft die digitalen Inhalte der Fremdfirmen, gewährleistet den sicheren Betrieb und stellt eine einheitliche Bedienoberfläche bereit. In einem solchen Ökosystem liegen enorme Zukunftschancen.”

Banken nutzen vorhandene Ökosysteme

Darüber hinaus besteht mit Open Banking und Banking-as-a-Service die Möglichkeit, eigene Dienste auf der digitalen Plattform eines Kooperationspartners auszurollen – etwa aus dem Konsumgüterbereich. Denn über welchen Access-Point der Kontakt mit der Bank zustande kommt, spielt eigentlich keine Rolle. Da Kundenbindung im Zeitalter der unbegrenzten digitalen Möglichkeiten noch wichtiger ist als in der klassischen Filial-Vergangenheit, sollten Banken ihren Datenbestand dabei mit neuen technologischen Verfahren wie maschinellem Lernen auswerten.

Nach seinem Studium der Physik, Mathematik und Philosophie arbeitete Dr. Ulrich Meyer in diversen Positionen innerhalb der Finanzbranche. Sein Know-how basiert auf über 20 Jahren Erfahrung in der Beratung von Finanzdienstleistern. So war er unter anderem für entory / NTT DATA und Steria Mummert Consulting tätig, davon vier Jahre als Bereichsvorstand Financial Services. Seit September 2017 verstärkt Meyer das Team der GFT Technologies SE in Deutschland und leitet als Direktor den Geschäftsbereich Banken.

Nach seinem Studium der Physik, Mathematik und Philosophie arbeitete Dr. Ulrich Meyer in diversen Positionen innerhalb der Finanzbranche. Sein Know-how basiert auf über 20 Jahren Erfahrung in der Beratung von Finanzdienstleistern. So war er unter anderem für entory / NTT DATA und Steria Mummert Consulting tätig, davon vier Jahre als Bereichsvorstand Financial Services. Seit September 2017 verstärkt Meyer das Team der GFT Technologies SE in Deutschland und leitet als Direktor den Geschäftsbereich Banken.Zahlungsdienstleistung mit dem Konsumprodukt

Erfolgreiche Internethändler, die ihr Ökosystem für Partner geöffnet haben, schaffen Tatsachen und weisen hier derzeit den Weg: Immer häufiger kommt die Zahlungsdienstleistung im Servicepaket mit dem Konsumprodukt zum Kunden, kontrolliert von Payment-Providern wie der schwedischen Klarna Group. Zudem zeigt ein Blick auf die Business-Strategien der weltweit führenden Digitalplayer, dass der Plattform-Ökonomie die Zukunft gehört. Damit wird die Rolle des Intermediärs für den Zahlungsverkehr neu definiert und die Entstehung innovativer Geschäftsmodelle forciert.

Tech-Konzerne und Unternehmensgründer werden auf ihrem Wachstumskurs nicht von unflexiblen Legacy-Systemen gebremst. In der Finanzbranche wächst daher die Sorge, längerfristig gegenüber den kundenorientierten Serviceleistungen von Amazon, Google & Co. ins Hintertreffen zu geraten. Da hilft nur eine klare Vorwärtsstrategie:

Banken und Finanzdienstleister, die ihren Kunden über digitale Plattformen attraktive Mehrwertangebote unterbreiten können, haben alle Trümpfe zur Erschließung neuer Erlösquellen entlang verschiedener Wertketten in der Hand.”

FinTechs bringen Innovationen und Kundennähe

Die Zusammenarbeit mit Startups, die den nötigen fachlichen Background besitzen, gibt Banken im Rahmen ihrer Digitalisierungsstrategie die Möglichkeit, rascher auf veränderte Marktbedingungen zu reagieren, neue Services zu testen und die Zeit bis zur Einführung neuer Produkte (Time-to-Market) zu verkürzen. Laut einer Studie der Unternehmensberatung PricewaterhouseCoopers sind Kooperationen mit FinTechs für 88 Prozent der Banken in Deutschland von hoher Bedeutung.

Dabei kann es sich jedoch nur um eine Momentaufnahme handeln, denn längerfristig müssen die Banken wieder ihre eigene Innovationskraft in den Vordergrund rücken – wegweisend, überraschend und immer auf den Kunden ausgerichtet.”

Beim Aufbau eines digitalen Ökosystems ist die Kundenfreundlichkeit (Customer Convenience) von besonderer Bedeutung. Von smarten technologischen Lösungen verwöhnte Konsumenten erwarten auch von ihrem Kreditinstitut ein intuitives Nutzererlebnis – unabhängig davon, ob die Website über ein Self-Service-Terminal in der Filiale, am heimischen Rechner oder unterwegs auf dem Smartphone aufgerufen wird.

Schon jetzt verändern digitale Ökosysteme die Wertschöpfungsketten zahlreicher Wirtschaftszweige. Sehr bald werden sie auch den Markt der Finanzdienstleistungen erobern. Kreditinstitute, die diesen unaufhaltbaren Trend als Chance begreifen, können ihre Wettbewerbsfähigkeit erheblich verbessern, wenn sie aus ihrer traditionellen Rolle als Verkäufer von Finanzprodukten ausbrechen und zuverlässige Partner mit Digitalkompetenz suchen, um mit diesen die Tür zu neuen Geschäftsfeldern aufzustoßen. Die Erfolgsformel für das Banking-Business der Zukunft heißt deshalb: Innovation durch Kollaboration.Dr. Ulrich Meyer, GFT

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/96503

Schreiben Sie einen Kommentar