CBDC: Der digitale Euro zwischen Bargeld und Girokonto

Die Europäische Zentralbank arbeitet an einer digitalen Währung, die das Bargeld ergänzen soll. Was bedeutet das eigentlich und wie unterscheidet sich ein digitaler Euro (CBDC) vom Bargeld und dem Geld auf dem Girokonto? Wie lässt sich Geld klassifizieren und welche Arten von Geld gibt es? Die Definition und Einordung

von Rudolf Linsenbarth

Rudolf Linsenbarth

Geld ist ein quantitativ bewertetes und symbolisch vergegenständlichtes Tilgungsversprechen.”

Je nachdem, wer der Garant für das Tilgungsversprechens ist, sprechen wir von privatem Geld oder Zentralbankgeld.

Rudolf Linsenbarth beschäftigt sich mit Mobile Payment, NFC, Kundenbindung und digitaler Identität. Er ist seit über 15 Jahren in den Bereichen Banken, Consulting, IT und Handel tätig. Linsenbarth ist profilierter Fachautor und Praktiker im Finanzbereich und kommentiert bei Twitter (@holimuk) die aktuellen Entwicklungen. Alle Beiträge schreibt Linsenbarth im eigenen Namen.

Rudolf Linsenbarth beschäftigt sich mit Mobile Payment, NFC, Kundenbindung und digitaler Identität. Er ist seit über 15 Jahren in den Bereichen Banken, Consulting, IT und Handel tätig. Linsenbarth ist profilierter Fachautor und Praktiker im Finanzbereich und kommentiert bei Twitter (@holimuk) die aktuellen Entwicklungen. Alle Beiträge schreibt Linsenbarth im eigenen Namen.Selbst das Giralgeld auf dem Girokonto ist, wenn auch staatlich reguliert, privates Geld. Hier verpflichtet sich die Geschäftsbank, dem Kontoinhaber die äquivalente Menge an Zentralbankgeld (Bargeld) auszuzahlen. Im Falle der Insolvenz einer Bank wäre das Geld verloren. Damit das nicht passiert, gibt es in Deutschland und Europa die sogenannte Einlagensicherung.

Auch wenn das Versprechen des Eintausch von Zentralbankgeld in Gold (Golddeckung) abgeschafft wurde, handelt es sich hier generell um die sicherste Form von Geld. Der Öffentlichkeit steht Zentralbankgeld nur in Form von Bargeld zur Verfügung. Ein Konto bei der Zentralbank können derzeit nur Geschäftsbanken führen.

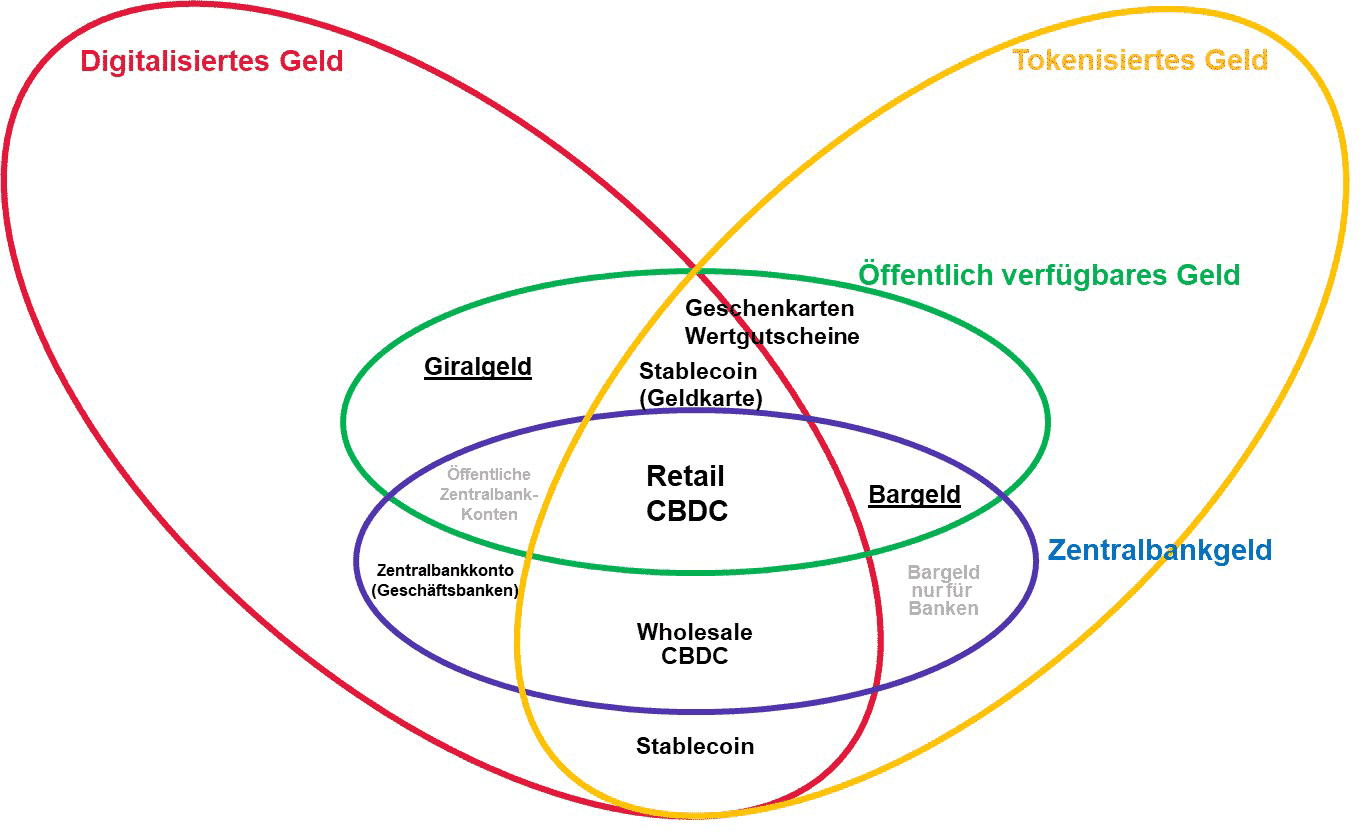

Neben der öffentlichen Verfügbarkeit und der Frage Zentralbankgeld ja/nein gibt es mit Digitalisierung und Tokenisierung zwei weitere Dimensionen, nach denen wir unser Geld klassifizieren können.

Tokenisierung ist hier nicht zwingend auf die Abbildung von Geld in einer Blockchain begrenzt. Wesentlich ist in diesem Zusammenhang die Übertragbarkeit des Tokens auf einen anderen Besitzer, ohne dabei auf eine dritte Partei angewiesen zu sein. Zudem bleibt tokenisiertes Geld im Rahmen der Übertragung in seinem rechtlichen Gehalt und dem technischen Wesen nach unverändert.

In diesem Sinne ist Bargeld tokenisiertes Zentralbankgeld!”

Die digitale Variante von tokenisiertem Zentralbankgeld bezeichnet man als CBDC (Cental Bank Digital Currency). Dabei unterscheidet man zwischen Retail CBDC (öffentlich verfügbar) und Wholesale CBDC (nur für Geschäftsbanken).

Weitere mögliche Varianten von Zentralbankgeld wären digitalisiertes, tokenisiertes, nicht öffentliches und nicht digitales Zentralbankgeld (eine Art Bargeld nur für Banken), sowie Zentralbankkonten für jedermann. Diese beiden Varianten gibt es derzeit nicht und ihre Einführung ist auch nicht geplant (in der Grafik grau).

Je nach technischer Ausgestaltung können die Übergänge zwischen CBDC und einem Zentralbankkonto fließend sein.

peshkov/bigstock.com

Was die EZB mit dem digitalen Euro plant, ist eine Retail CBDC. Zur Motivation hören wir vor allem die folgende Argumente:

- auch bei rückläufiger Bargeldnutzung soll der Öffentlichkeit Zentralbankgeld zur Verfügung stehen

- der tiefgreifende digitale Wandel soll mit dem digitalen Euro unterstützt werden

- Zentralbankgeld wird als Anker des Geldsystems gesehen und darf nicht durch alternatives Privatgeld verdrängt werden

In meinen Augen ist besonders der letzte Punkt Hauptreiber für die jetzige Entwicklung. Dabei war wohl die Ankündigung des Meta-Konzerns 2019, einen eigenen Stablecoin namens LIBRA einzuführen, ein Weckruf. Auch wenn diese Pläne im letzten Jahr beerdigt worden sind, der Geist ist nun aus der Flasche. Die Zentralbanken wollen im Wiederholungsfall eine schlüssige Antwort darauf haben.

Spannend ist nun, wie die technische Umsetzung erfolgen soll. In einem früheren Beitrag hatte ich bereits die strategischen Vorgaben der EZB beim digitalen Eurovorgestellt:

- Eine CBDC soll nicht das Bargeld ersetzen

Hier gilt, ob Bargeld in seiner Bedeutung zu- oder abnimmt, wird nicht von der EZB entschieden, sondern vom Nutzungsverhalten der Bürger. - Dem Schutz der Privatsphäre wird besondere Bedeutung beigemessen

Die Einhaltung dieser Forderung ist möglicherweise eine der größten Herausforderungen. Ehrlicherweise muss man festhalten, eine Anonymität wie Bargeld das bietet, kann eine CBDC schon aus technischen Gründen nicht erreichen. Der Schutz der Privatsphäre wird aber höher sein, als dass bei der derzeitigen Zahlung mit Giralgeld der Fall ist. - Eine CBDC darf nicht zu einer großflächigen Umschichtung von Giralgeld in Zentralbankgeld führen

Auch hier gilt, CBDC ist eine Ergänzung der Zahlungsinstrumente. Um zu verhindern, dass Bürger all ihr Giralgeld in CBDC tauschen, werden derzeit zwei Maßnahmen diskutiert. Entweder es gibt einen Zinsabschlag auf CBDC-Guthaben, oder man begrenzt die Menge an CBDC, die jeder Bürger halten kann. Allerdings steht die zweite Maßnahme im Konflikt mit der Anforderung, einen größtmöglichen Schutz der Privatsphäre sicherzustellen. - Das Frontend einer CBDC und die Verteilung werden privatwirtschaftlich gelöst

Der digitale Euro folgt also den bereits aus der Bargeldverteilung praktizierten Mechanismen. Die Privatbanken übernehmen das „Aufstellen“ der virtuellen Geldautomaten und sorgen bei der Einzahlung von CBDC für die Geldwäsche-Prüfung. - Der digitale Euro soll auch offline funktionieren

Hiermit ist gemeint, dass eine Übertragung auch dann funktioniert, wenn beide Parteien gleichzeitig nicht mit dem Internet verbunden sind. Eine derartige Funktion würde die Resilienz erhöhen und gleichzeitig den Einsatz bei netzferner Nutzung ermöglichen. So etwas hatten wir mit der Geldkarte bereits schon einmal. Vielleicht lassen sich daraus einige technische Elemente wieder verwenden. - Finanzielle Inklusion

Bargeld kann sofort und spontan von jeder Person genutzt werden, egal ob minderjährig, Konto-los oder Tourist auf Besuch in Europa. Abhängig von der Ausgestaltung einer Retail CBDC könnte dies durch komplexe Eröffnungprozesse einer Wallet schwieriger werden.

Die Herausforderungen bei der Einführung des digitalen Euro sind also mindestens so groß wie beim Mobile Payment!Rudolf Linsenbarth

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/154534

Schreiben Sie einen Kommentar