In Deutschland bleibt Bargeld weiter wichtig – der Druck auf die Payment-Branche nimmt zu

Bigstock

Deutschland bleibt beim digitalen Bezahlen zurück

Deutschland zeigt sich weiterhin als eine der bargeldorientiertesten Gesellschaften in Europa. Mit durchschnittlich 304 elektronischen Transaktionen pro Kopf im Jahr 2023 liegt Deutschland im europäischen Vergleich im hinteren Drittel, nur übertroffen von Italien (194), Malta (243), Spanien (288) und Österreich (300). An der Spitze stehen hingegen die Norweger mit 815 Transaktionen pro Kopf, gefolgt von Luxemburg (753), Irland (705) und Dänemark (675).

Im Vergleich zum Vorjahr ist die Nutzung digitaler Zahlungsmittel in Deutschland um rund zehn Prozent angestiegen, dennoch liegt die Bargeldquote hierzulande immer noch vergleichsweise hoch – das ist ein Ansporn für Zahlungsdienstleister.“

Markus Ampenberger, BCG-Experte für Zahlungsverkehr

Instant Payments und Künstliche Intelligenz als Treiber

BCG

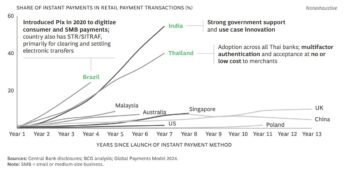

Ein wichtiger Trend in der Zahlungsverkehrsbranche sind Echtzeitzahlungen („Instant Payments“), die sich zunehmend etablieren. In über 60 Ländern sind mittlerweile Transaktionen in Echtzeit möglich, und auch erste Initiativen zur Erleichterung grenzüberschreitender Instant Payments gewinnen an Zugkraft. Besonders in Märkten wie Brasilien oder Indien ist die Akzeptanz bereits hoch. „Zahlungen in Echtzeit werden Auswirkungen auf das Liquiditätsmanagement sowie die Betrugs- und Sanktionsprüfung haben“, sagt Mireia Granzer, BCG-Expertin für Zahlungsverkehr und Co-Autorin der Studie. Um wettbewerbsfähig zu bleiben, müssen Zahlungsdienstleister ihre Backoffice-Strukturen anpassen und auf die 24/7-Anforderungen dieser neuen Technologie vorbereiten.

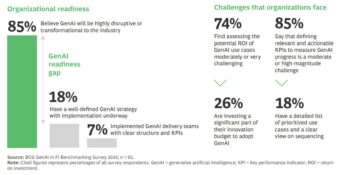

Neben Instant Payments bietet auch der Einsatz von Künstlicher Intelligenz (KI) enorme Potenziale für die Branche, vor allem durch die Verwendung generativer KI (GenAI). Allerdings haben bisher nur 18 Prozent der Zahlungsdienstleister eine klar definierte GenAI-Strategie, und lediglich 7 Prozent verfügen über dedizierte Entwicklungsteams. Viele Unternehmen scheuen sich, in KI zu investieren, da sie den Return on Investment (RoI) noch nicht abschätzen können und befürchten, dass kurzfristige Gewinne beeinträchtigt werden könnten.

GenAI ist mehr als ein Technologieupdate. Um die Vorteile zu realisieren, müssen sich Zahlungsverkehrsunternehmen auf GenAI-Anwendungen in Bereichen mit hohen Wertschöpfungspotentialen wie Kundenservice oder Softwareentwicklung konzentrieren.“

Mireia Granzer, BCG-Expertin für Zahlungsverkehr

In Märkten wie den USA, Großbritannien und den skandinavischen Ländern, wo der Übergang von Bargeld zu digitalen Zahlungen weitgehend abgeschlossen ist, zeigen sich die Grenzen des Wachstums. In diesen Ländern werden weniger als zehn Prozent des Werts aller Verbrauchertransaktionen in bar abgewickelt. Selbst in Deutschland hat sich der Anteil des Bargelds am Transaktionswert in den letzten 15 Jahren halbiert. Die Folge ist eine Verlangsamung der Wachstumsdynamik im digitalen Zahlungsverkehr. Zudem schwächen sich die hohen Margenerträge der letzten Jahre, die durch gestiegene Zinsen im Zuge der Inflation begünstigt wurden, wieder ab.

Neue Anforderungen an Zahlungsdienstleister

BCG

Neben den wirtschaftlichen Herausforderungen sieht sich die Branche auch mit einem zunehmenden Regulierungsdruck konfrontiert. Zahlungsverkehrsdienstleister müssen immer größere Ressourcen auf die Einhaltung von Vorschriften verwenden. Netzwerkanbieter, insbesondere große Kreditkartenunternehmen, erwiesen sich in der Vergangenheit als besonders widerstandsfähig. Diese Unternehmen erzielten seit 2014 einen durchschnittlichen Total Shareholder Return (TSR) von 15 Prozent jährlich. Doch auch hier könnten sich die Bedingungen verschlechtern, insbesondere wenn Echtzeit-Zahlungslösungen wie UPI oder Pix an Zugkraft gewinnen.

Insgesamt zeigt der Bericht, dass die Zahlungsverkehrsbranche vor großen Umbrüchen steht. Wer langfristig erfolgreich sein möchte, muss sich technologisch modernisieren und neue, digitale Geschäftsmodelle entwickeln. „Die Unternehmen, die heute mutige Produktinnovationen und technologische Modernisierung umsetzen, werden nicht nur die Zukunft der Branche gestalten, sondern auch einen dauerhaften Mehrwert für ihre Kunden und Aktionäre schaffen“, fasst Ampenberger zusammen.

Zum „Global Payments Report 2024“ von BCG findet sich hier eine Zusammenfassung. Die komplette Studie kann ohne Angabe der Kontaktdaten hier kostenlos heruntergeladen werden.tw

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/217294

Schreiben Sie einen Kommentar