Mehr Vertrauen in Banken als in Technik – Studie zu technologischen Entwicklungen

SQS

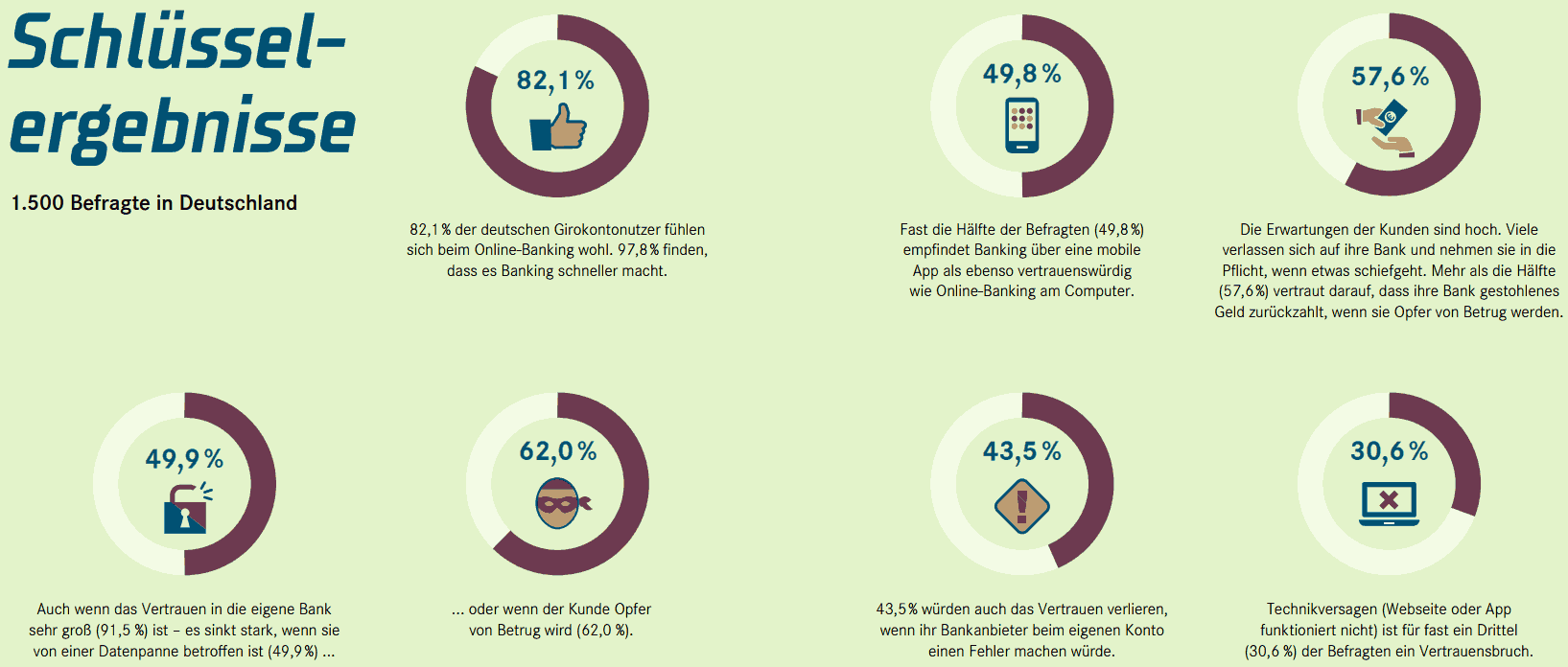

Ursachen für Vertrauensverlust bei deutschen Girokonto-Inhabern: persönlicher Betrugsfall (62 Prozent), Datenpanne (49,9 Prozent) oder fehlerhaftes Online-Banking (30,6 Prozent). ‘Vertrauen’ ist damit das zentrale Thema der Bank-IT, zeigt die aktuelle SQS-Studie “Auswirkungen von Technologie auf die Kundenbeziehung im Banksektor”.

Wie hoch ist das Vertrauen deutscher Kunden in ihre Bank und welche Rolle spielen dabei technologische Entwicklungen? Und vor allem, was müssen Finanzdienstleister und Banken im Zeitalter des digitalen Wandels beachten, damit sie das Vertrauen ihrer Kunden weiterhin gewinnen? Diese und weitere Fragen hat SQS in einer Studie untersucht.Demnach vertrauen 91,5 Prozent der befragten Inhaber von Girokonten in Deutschland darauf, dass das kontoführende Institut ordnungsgemäß mit personenbezogenen Daten umgeht. Sollte es jedoch zu Datenpannen oder Betrugsvorfällen kommen, würden sich viele Kunden rasch abwenden.

SQS

SQS

Mit zunehmender Digitalisierung des Bankwesens kommt der Qualitätssicherung eine entscheidende Rolle zu. Nur so können Banken das ihnen entgegengebrachte Vertrauen der Kunden auch halten, ein neues, positives Kundenerlebnis schaffen, und sich zugleich vor einem langfristigen Verlust ihrer Reputation schützen.“

Dik Vos, SQS CEO

SQS

Zwar wissen 97,8 Prozent der befragten Girokonteninhaber in Deutschland die Bequemlichkeiten der Technik zu schätzen und geben an, sie könnten online ihre Geldgeschäfte rascher erledigen. Doch ist das enge Band, das Kunden in Deutschland mit ihren Geldhäusern verbindet, stark abhängig vom Vertrauen in die jeweils genutzte Technik.

Junge Bankkunden mit mehr Vertrauen als ältere

Auch gibt es Unterschiede zwischen den Altersgruppen. Die jüngeren 18- bis 24-Jährigen nehmen neue Entwicklungen wie Mobile-Banking tendenziell stärker an, sind aber auch im Fall von Fehlern besonders kritisch. So sagen in dieser Altersgruppe 56,3 Prozent, eine Datenpanne der Bank würde ihr Vertrauen in das Institut schwinden lassen. Bei den älteren 65- bis 74-Jährigen sind nur 43,9 Prozent dieser Meinung. Noch drastischer fällt der Unterschied im Fall eines Irrtums bei der Kontoführung aus. 53,5 Prozent der Jüngeren würden dann ihr Vertrauen zurückziehen, jedoch nur 35,4 Prozent der Älteren.

Vertrauen trotz mehr Technologie nicht verspielen

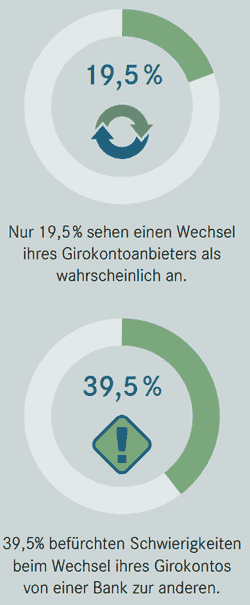

Die Daten zeigen, dass Kunden ihre Hausbank in der Pflicht sehen, für einen reibungslosen Ablauf über jeden angebotenen Kundenkanal zu sorgen. Mit der zunehmenden Schließung von Filialen wird es umso wichtiger, das Vertrauen der Kunden bei der Einführung neuer technologischer Möglichkeiten, die zum Beispiel auf Künstlicher Intelligenz basieren, nicht zu verlieren. Zumal die Mehrheit (51,1 Prozent) der Bankkunden in Deutschland bei nicht alltäglichen Geschäften mit hohen Summen wie der Beantragung eines Kredits den persönlichen Kontakt zum Berater in der Filiale bevorzugt. In solchen Fällen werden die bislang angebotenen technischen Möglichkeiten (Telefon-Banking, Geldautomat, Online-Banking, Mobile-Banking) nur von einer Minderheit genutzt.

SQS

Über die Studie

Die Studie basiert auf einer Umfrage, die Arlington Research im Auftrag von SQS durchgeführt hat. Dazu wurden in Deutschland 1.500 volljährige Inhaber von mindestens einem Girokonto im Zeitraum Ende August/Anfang September 2017 befragt.

Die SQS-Studie “Auswirkungen von Technologie auf die Kundenbeziehung im Banksektor” ist hier nach Eingabe der Kontaktdaten abrufbar.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/60876

Schreiben Sie einen Kommentar