ZAG, Normcontainer & Co.: Per ‘Poolbank’ Kräfte bündeln und trotzdem Transparenz behalten

Alvara

Als 2012 die Bundesbank (BBk) die Konten der Wertdienstleistungsunternehmen bei der BBk kündigte und die BaFin das ZAG (Zahlungsdiensteaufsichtsgesetz) definierte, entpuppte sich für Sparkassen, Banken und Wertdienstleister in punkto Bargeldlogistik eine Herausforderung nach der nächsten. Gleichzeitig schrieb die BBk den „Normcontainer Münzgeld“ vor, was die bislang bewährten Prozesse maßgeblich veränderte. Die Lösung waren “Poolbanken” – und mit der richtigen Verwaltungssoftware bleibt die Transparenz erhalten. Eine Strategieempfehlung von Alvara.

von Steffen Wittwer, ALVARA

Bis dahin konnten die Institute das Münzgeld in kleineren Mengen unsortiert und lose abgeben, ab 2012 war dies nur noch sortenrein, rolliert und im 10er-Gebinde abgepackt möglich. Nicht nur für die Sparkassen und Banken bedeuteten die neuen Rechtsvorschriften ein Umdenken – auch für die Wertdienstleistungsunternehmen. Jene konnten beispielsweise nach dem ZAG das Münzgeld nicht mehr eigenständig handeln und bearbeiten. Folglich suchten sie sich eine Poolbank, in deren Auftrag sie fortan Münzgeldbestellungen und -geldabgaben bearbeiten konnten. Mittels intelligenter Softwarelösungen bleibt dieser Prozess für die Finanzinstitute und auch alle anderen Bargeldakteure transparent.

Per “Poolbank” die Kräfte bündeln

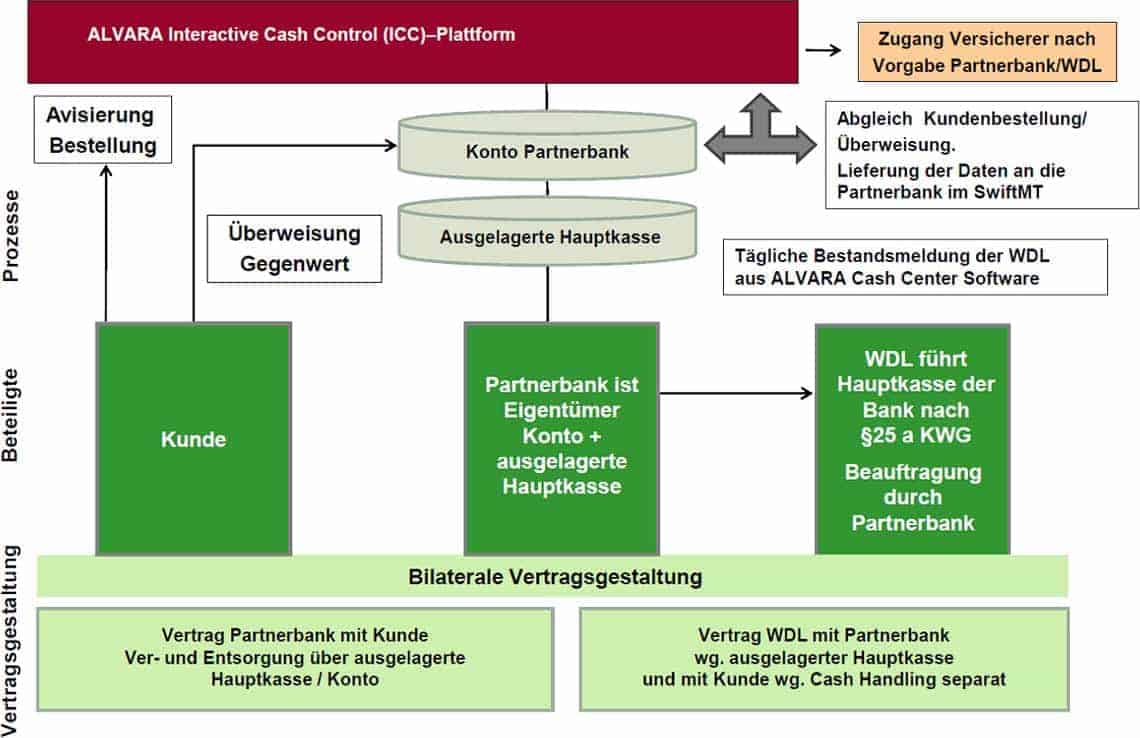

Das hohe Münzgeldaufkommen in den Geschäftsstellen insbesondere regional aufgestellter Institute reichte nicht aus, um den von der Bundesbank geforderten Münzgeldcontainer optimal nutzen zu können. Auf der anderen Seite verfügten die Wertdienstleister über die technische Ausrüstung zur benötigten Versorgung ihrer Handelskunden mit Wechselgeld – die im Gegensatz zu den Banken und Sparkassen Münzgeld dringend brauchen. Insofern erschien es nur logisch und zielführend, wenn das Wertdienstleistungsunternehmen das Kleingeld von den Kreditinstituten direkt zu den Handelsunternehmen bringt. Für die notwendige Transparenz in diesem Prozess sorgt eine Lösung, die bereits im Jahre 2011 gemeinsam mit Wertdienstleistungsunternehmen, Finanzinstituten und Softwareherstellern konzipiert worden ist. Mit ALVARA Interactive Control (ICC) ist seinerzeit eine inzwischen VÖB-Service- und OPDV-zertifizierte, webbasierte Plattform entstanden, die die Überwachung und Steuerung des gesamten Bargeldkreislaufes möglich macht. Die Bank oder Sparkasse kann so sämtliche Münzgeldbestellungen täglich einsehen und prüft vor der Freigabe der Bestellung, ob der Gegenwert auf ihrem Konto bereitgestellt wurde. Im Anschluss gehen die freigegebenen Geldbestellungen zum Wertdienstleister, der sie sukzessive abarbeitet – natürlich nur solche, die im Vorfeld freigegeben wurden.

Der WDL packt die gewünschten Mengen zusammen und liefert die Gelder an die Kunden aus. Auch der Münzgeldabgabeprozess läuft mit Hilfe der integrierten Lösung deutlich einfacher: Die eingehenden Münzgelder werden ausgezählt und ebenfalls durch den Wertdienstleister bearbeitet. Die Zählergebnisse werden mit Hilfe einer automatisch erstellten Buchungsdatei der integrierten Lösung an den Kunden übermittelt. Bei Abweichungen können die Institute jederzeit eingreifen. Ohnehin haben sie stetig Einblick in den Münzgeldpool und können jede ein- oder ausgehende Münze und Rolle eindeutig und rechtskonform nachvollziehen.

Alvara

Ein – und Ausgänge transparent nachvollziehen

Mit Hilfe des softwaregestützten „Poolbankmodells“ ist die Bank oder Sparkasse problemlos in der Lage, Ein- und Ausgänge transparent nachzuvollziehen, jede Geldbestellung gibt die Bank oder Sparkasse frei, jede Poolveränderung wird dargestellt und ist jederzeit aufrufbar. Für das Institut ist damit ein wichtiger Meilenstein geschafft, denn es behält unabhängig von der Dienstleistung des Werttransporteurs die Kontrolle über den Prozess. Finanzinstitute erzielen inzwischen sogar Einnahmen damit, Münzgeld aufzukaufen und als Wechselgeld wieder zu verkaufen – natürlich stets gemäß den Anforderungen der BBk. Auch für die WDL liegen die Vorteile auf der Hand: Immerhin können sie gleich mehrere Poolbanken parallel und vollkommen getrennt voneinander verwalten. Und: Das Poolbank-Modell mag zwar auf das Geschäftsgebiet des regionalen WDL ausgelegt sein, doch ist mit dem ALVARA MünzMarktplatz die überregionale Vermarktung von Münzgeld problemlos möglich. Tatsächlich schafft die Poolbank selbst für die Bundesbank Mehrwerte: Deren Rechnung, nämlich das Geld vor den eigenen Toren zu handeln, geht nahezu vollständig auf. Lediglich Spitzen (z.B. zu viel von einer Nominale) wie etwa Falschgeld oder nicht umlauffähige Gelder finden ihren Weg zurück zur BBk.

Fazit

Mitunter ergeben sich mit Hilfe des Poolbank-Ansatzes auch neue Geschäftsmodelle für die Branche. Denkbar wäre es es beispielsweise, wenn der Münzgeldüberschuss der Finanzinstitute und der Münzgeldbedarf der Handelsunternehmen gezielt gesteuert werden könnten. Oder es lässt sich mit Hilfe des Pools ein regionaler Münzgeldkreislauf gestalten, der durch ein Finanzinstitut geführt und praktisch durch einen WDL umgesetzt wird. Welchen Weg die Institute in Zusammenarbeit mit dem Einzelhandel, den Wertdienstleistungsunternehmen und der Bundesbank auch gehen – sie werden wohl oder übel weiterhin an ihrer Effizienz im Barzahlungsverkehr arbeiten müssen.aj

Sie finden diesen Artikel im Internet auf der Website:

https://itfm.link/30925

Schreiben Sie einen Kommentar